Investir dans l’immobilier locatif sous le statut de Loueur en Meublé Professionnel (LMP), c’est s’ouvrir à un monde de revenus locatifs et d’avantages fiscaux, mais aussi jongler avec quelques taxes non négligeables.

La taxe foncière ?

Celle-là, c’est pour vous, cher propriétaire.

Mais pour la taxe d’habitation et la Cotisation Foncière des Entreprises (CFE), les choses se compliquent un peu, surtout en location meublée.

Bref, il y a de quoi s’y perdre, mais on est là pour démêler tout ça !

Comprendre le Statut de LMP

Qu’est-ce qu’un Loueur en Meublé Professionnel (LMP)?

Le Loueur en Meublé Professionnel (LMP) est un statut fiscal attribué aux propriétaires qui louent des biens meublés à titre professionnel.

Ce statut est obtenu si les recettes locatives annuelles dépassent 23 000 € et représentent plus de 50 % des revenus du foyer fiscal.

De plus, l’inscription au Registre du Commerce et des Sociétés (RCS) est requise pour bénéficier du statut LMP.

Critères d’Éligibilité :

Pour être éligible au statut de LMP, le propriétaire doit remplir les critères suivants :

Le propriétaire doit être inscrit au Registre du Commerce et des Sociétés (RCS).

Les recettes locatives annuelles doivent être supérieures à 23 000 €.

Ces recettes doivent représenter plus de 50 % des revenus totaux du foyer fiscal.

Impacts Fiscaux : Le statut de LMP influence plusieurs aspects fiscaux, notamment :

TVA : Les LMP peuvent être assujettis à la TVA selon certaines conditions, notamment s’ils offrent des services hôteliers.

Impôt sur le Revenu : Les revenus locatifs sont imposés dans la catégorie des bénéfices industriels et commerciaux (BIC), ce qui permet de déduire un grand nombre de charges.

Cotisation Foncière des Entreprises (CFE) : Le LMP est assujetti à la CFE en raison de son activité professionnelle.

« Pour moi, la clé a été de m’assurer que mes biens loués ne sont jamais utilisés pour un usage personnel, même de manière temporaire. En gardant une gestion locative continue et en prouvant cet usage exclusif avec des mandats de gestion, j’ai réussi à échapper à la taxe d’habitation sur mes résidences secondaires. C’est une vigilance constante, mais ça en vaut la peine. »

— Thomas, propriétaire en Bretagne.

Taxe d’Habitation pour les Locations Meublées

La taxe d’habitation est un impôt local qui s’applique aux résidences secondaires, même lorsqu’elles sont mises en location meublée.

Les propriétaires en statut LMP sont concernés lorsque le bien est considéré comme une résidence secondaire.

Depuis 2023, la taxe d’habitation a été supprimée pour les résidences principales mais reste applicable aux résidences secondaires, ce qui inclut les biens meublés loués en LMP.

Cas Particuliers :

- Résidences Secondaires : Pour les LMP, si le bien meublé est considéré comme une résidence secondaire, le propriétaire reste redevable de la taxe d’habitation.

- Locations Saisonnières et Courtes Durées : Dans le cas de locations saisonnières, le bien ne peut être considéré comme la résidence principale de l’occupant, donc il est classé comme résidence secondaire pour le LMP, rendant le propriétaire redevable de la taxe d’habitation.

Stratégies pour Éviter la Taxe : Pour minimiser l’imposition, les LMP peuvent :

- Utiliser des mandats de gestion avec des agences immobilières pour prouver l’usage locatif exclusif.

- Déclarer précisément les usages locatifs à l’administration fiscale pour éviter des erreurs d’imposition.

Voici un témoignage de Rommy, propriétaire d’un appartement en région parisienne, qui souligne l’importance de la transparence et de la précision dans la gestion des obligations fiscales en tant que LMP.

« Depuis que je suis passé au statut LMP, j’ai réalisé que la rigueur dans la tenue de mes déclarations fiscales est cruciale. Une fois, une simple omission dans la déclaration de mes loyers m’a valu un redressement fiscal. Depuis, je travaille avec un comptable spécialisé pour éviter toute mauvaise surprise et optimiser au mieux mes déductions. »

— Rommy, propriétaire à Paris.

Lire aussi : Comprendre le régime fiscal LMP

Statut LMP de Loueur en Meublé Professionnel (tableau synthèse)

LMP : Le Top de la Défiscalisation ? (IFI, Plus-Value, Succession…)

Etes vous éligible au statut LMP, loueur en meublé professionnel ?

Cotisation Foncière des Entreprises (CFE)

La Cotisation Foncière des Entreprises (CFE) est une taxe locale due par les professionnels, y compris les LMP.

Elle s’applique sur la valeur locative des biens immobiliers utilisés pour l’activité de location meublée.

Obligations des LMP :

Les LMP doivent payer la CFE sur leurs biens meublés car l’activité est considérée comme commerciale. Cette cotisation est obligatoire, et son montant dépend de la commune où se situe le bien.

Modalités de Calcul et Exonérations :

La CFE est calculée sur la base de la valeur locative cadastrale du bien loué.

Il existe des possibilités d’exonération pour les petites surfaces et les biens situés en zones de revitalisation rurale, sous certaines conditions.

Études de Cas et Scénarios Pratiques :

Par exemple, un LMP possédant un appartement en zone rurale pourrait bénéficier d’une exonération de la CFE, réduisant ainsi la charge fiscale globale.

Voici le témoignage de Nathalie, investisseuse à Lyon, qui partage comment l’accompagnement d’un expert-comptable a optimisé sa gestion en tant que LMP.

« En tant que LMP, j’avais du mal à comprendre toutes les subtilités des déductions fiscales possibles. Mon expert-comptable m’a aidée à restructurer mes investissements pour maximiser mes économies d’impôt. J’ai pu déduire de nombreuses charges, y compris les intérêts d’emprunt, ce qui a considérablement amélioré la rentabilité de mon activité. »

— Nathalie, investisseuse à Lyon.

Lire aussi : Comprendre le régime fiscal LMP

LMNP ou LMP : Lequel Fait Payer le Moins d’Impôts ? (top conseils)

LMP : Le Top de la Défiscalisation ? (IFI, Plus-Value, Succession…)

Astuces d’Optimisation Fiscale pour les Propriétaires LMP

Pour optimiser leur fiscalité, les LMP peuvent :

- Mandat de Gestion : Utiliser des mandats de gestion pour prouver l’usage exclusivement locatif du bien.

- Déclaration Précise des Usages : Assurer une déclaration précise et détaillée des usages locatifs auprès des impôts.

- Preuves d’Usage Locatif Exclusif : Conserver des preuves tangibles telles que des contrats de location et des factures de gestion.

Simulateurs et Outils Interactifs : L’utilisation de simulateurs en ligne pour la CFE et la taxe d’habitation peut aider à planifier et optimiser les obligations fiscales des LMP.

Voici un témoignage de Eddie, propriétaire LMP à Lyon, qui partage son expérience sur l’importance des mandats de gestion pour optimiser sa fiscalité.

« Depuis que j’ai opté pour un mandat de gestion avec une agence spécialisée, mes soucis fiscaux ont diminué. J’ai pu prouver à l’administration l’usage locatif exclusif de mes biens, ce qui m’a permis d’échapper à la taxe d’habitation pour ma résidence secondaire. »

— Eddie, propriétaire LMP à Lyon

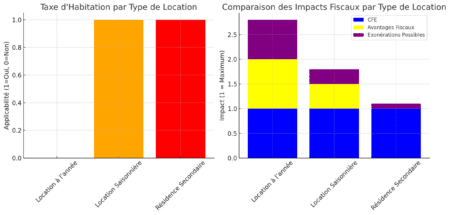

Comparaison des Impacts Fiscaux des Différents Types de Locations en LMP

Graphiques et Tableaux Comparatifs :

Des graphiques peuvent visualiser les différences fiscales entre location à l’année, saisonnière, et résidence secondaire pour les LMP, facilitant ainsi la prise de décision pour les propriétaires.

Analyse des Scénarios :

Une analyse détaillée peut montrer comment chaque type de location impacte la rentabilité et les obligations fiscales des LMP.

Implications Long Terme :

Les LMP doivent aussi considérer les impacts fiscaux à long terme, notamment en cas de revente du bien ou de changement de statut fiscal.

Voici le témoignage de Céline, un LMP en Bretagne, qui explique comment il a comparé les différents types de locations pour optimiser ses revenus.

« J’ai analysé les impacts fiscaux de la location à l’année contre la location saisonnière. J’ai choisi la location à l’année pour sa stabilité fiscale et les exonérations disponibles. Cela m’a permis d’optimiser mes revenus tout en minimisant les taxes à payer. »

— Céline, LMP en Bretagne

Changements Récents et Perspectives d’Évolution pour les LMP

Mises à Jour Législatives :

En 2024, plusieurs modifications législatives ont été introduites, impactant directement les LMP. Par exemple, la réglementation autour de la taxe d’habitation pour les résidences secondaires a été resserrée, avec une application plus stricte des critères d’imposition.

De plus, des discussions sur la révision de la CFE pour mieux adapter la taxe aux réalités économiques des locations meublées pourraient voir le jour.

Les propriétaires doivent rester informés des tendances futures pour anticiper les ajustements nécessaires à leurs stratégies locatives.

Implications pour les Loueurs Professionnels :

Les LMP devront adapter leurs stratégies pour se conformer aux nouvelles règles fiscales, notamment en optimisant leur gestion locative pour maximiser la rentabilité.

Par exemple, l’usage accru des mandats de gestion peut fournir les preuves nécessaires pour bénéficier d’exonérations fiscales.

De plus, une bonne connaissance des seuils de revenus et des règles d’inscription au RCS est cruciale pour éviter des pénalités ou des impositions inattendues.

Karinah, LMP en Provence, nous parle des récents changements législatifs et comment elle s’est adaptée pour rester en conformité avec les nouvelles règles.

« Les modifications récentes de la législation m’ont poussé à revoir toute ma stratégie de gestion locative. J’ai ajusté mes déclarations et suivi de près les mises à jour fiscales pour m’assurer que mes biens respectent les nouvelles exigences. Cela a été un vrai défi, mais essentiel pour éviter les pénalités. »

— Karinah, LMP en Provence

Comment Réagir en Cas d’Imposition Erronée

Procédures de Réclamation :

Si un LMP reçoit un avis de taxe d’habitation incorrect, il est crucial de réagir rapidement en suivant les procédures de réclamation.

Cela implique de contacter le centre des impôts compétent et de fournir tous les justificatifs nécessaires, comme des contrats de location, des mandats de gestion, ou des preuves de l’usage locatif exclusif du bien.

Il est recommandé d’utiliser la messagerie sécurisée sur impots.gouv.fr pour une gestion rapide et sécurisée des échanges avec l’administration fiscale.

Conseils Pratiques :

En cas de désaccord avec l’administration fiscale, les LMP peuvent demander un sursis de paiement pendant le traitement de la réclamation, ce qui évite de payer une somme potentiellement incorrecte.

Il est également conseillé de consulter un avocat fiscaliste ou un comptable spécialisé en fiscalité immobilière pour obtenir des conseils adaptés à sa situation spécifique et renforcer les chances de succès de la réclamation.

Lire aussi : Comprendre le régime fiscal LMP

Statut LMP de Loueur en Meublé Professionnel (tableau synthèse)

LMP : Le Top de la Défiscalisation ? (IFI, Plus-Value, Succession…)

Conclusion

Pour les LMP, la taxe d’habitation et la CFE représentent des défis fiscaux à bien comprendre pour éviter les mauvaises surprises.

La clé réside dans une gestion transparente et précise de vos déclarations et dans l’usage de stratégies fiscales adaptées.

N’oubliez pas : vous avez toujours la possibilité de contester ou de faire valoir vos droits si vous êtes injustement imposé.

En restant vigilant et en optimisant vos démarches, vous pourrez naviguer sereinement dans le monde de l’immobilier locatif professionnel.

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier louer en courte durée ont commencé par convaincre leur banquier grâce à une étude de marché ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

FAQ :

Qui doit payer la taxe d’habitation dans le cadre d'une location meublée professionnelle (LMP) ?

En principe, la taxe d’habitation est due par l’occupant au 1er janvier de l’année d’imposition. Pour les résidences secondaires louées meublées, le propriétaire peut être redevable si le bien n’est pas occupé par un locataire au 1er janvier.

Les résidences secondaires sont-elles toujours soumises à la taxe d'habitation ?

Oui, depuis la suppression de la taxe d’habitation sur les résidences principales en 2023, seules les résidences secondaires et autres biens non affectés à l’habitation principale restent soumis à cette taxe.

Comment puis-je prouver que mon bien est exclusivement dédié à la location pour éviter la taxe d'habitation ?

Il est recommandé de fournir des preuves telles qu’un mandat de gestion locative, des déclarations fiscales précises indiquant un usage locatif exclusif, et des contrats de location continue. L’administration fiscale peut demander ces documents pour justifier l’exemption.

Quelles exonérations de taxe d’habitation sont possibles pour les propriétaires en LMP ?

Certaines communes offrent des exonérations pour les biens classés meublés de tourisme ou les chambres d’hôtes situées dans des zones de revitalisation rurale. Il est conseillé de vérifier les délibérations locales pour en bénéficier.

Est-il possible de contester une taxe d’habitation perçue à tort sur un bien loué en LMP ?

Oui, vous pouvez contester une imposition erronée en contactant votre centre des impôts et en fournissant des justificatifs de la nature d’occupation de votre bien. Un processus de réclamation permet de corriger les erreurs de redevabilité.

Comment la taxe d’habitation est-elle calculée pour les locations meublées ?

Le montant de la taxe d’habitation est calculé en fonction de la valeur locative nette du bien et du taux d’imposition fixé par les communes. Les variations de taux selon les collectivités peuvent impacter significativement le montant final.

Le statut LMP change-t-il la manière dont la taxe d’habitation est appliquée ?

Le statut de Loueur en Meublé Professionnel (LMP) peut influencer certaines charges fiscales, mais la taxe d’habitation reste principalement basée sur l’occupation au 1er janvier et le statut du bien (résidence principale ou secondaire).