La TVA en location meublée : êtes-vous obligé de la payer ? Sous quelles conditions ?

Les propriétaires de locations meublées peuvent bénéficier d’exonérations de TVA, selon leur statut (LMNP ou LMP) et les services qu’ils proposent.

TVA sur location meublée saisonnière en 2025, ce qui change :

- Anticipation indispensable pour rester conforme

- TVA potentiellement obligatoire même sans services para-hôteliers

- Fin de la franchise pour les LMNP et petits bailleurs

- Déclaration, facturation et collecte imposées aux hôtes Airbnb

- Risque de redressement fiscal en cas d’erreur

Bonus Gratuit : Voici comment je Dépasse les 100 000 € de loyers (top 60 astuces) (top astuces)

Qu’est ce que la TVA ?

La Taxe sur la Valeur Ajoutée (TVA) est un impôt indirect prélevé sur la consommation de biens et de services.

Elle est collectée par les entreprises pour le compte de l’État, mais son coût est finalement supporté par le consommateur final.

À chaque transaction, la Taxe sur la valeur ajoutée est incluse dans le prix payé par ce dernier.

Selon la nature du bien ou du service,

les taux appliqués varient généralement entre 5,5 % et 20 %.

Dans le cadre de la location saisonnière, l’imposition indirecte ou TVA peut être exonérée dans certaines conditions, notamment pour les locations meublées non professionnelles (LMNP) ou professionnelles (LMP) qui ne proposent pas de prestations para-hôtelières.

En revanche, la location entre alors dans le champ d’application de la TVA si des services supplémentaires sont offerts tels que :

- l’accueil

- le ménage

- la fourniture de linge de maison

- le petit-déjeuner

De même, si les revenus générés dépassent le seuil légal prévu, l’activité devient automatiquement soumise à cette taxe.

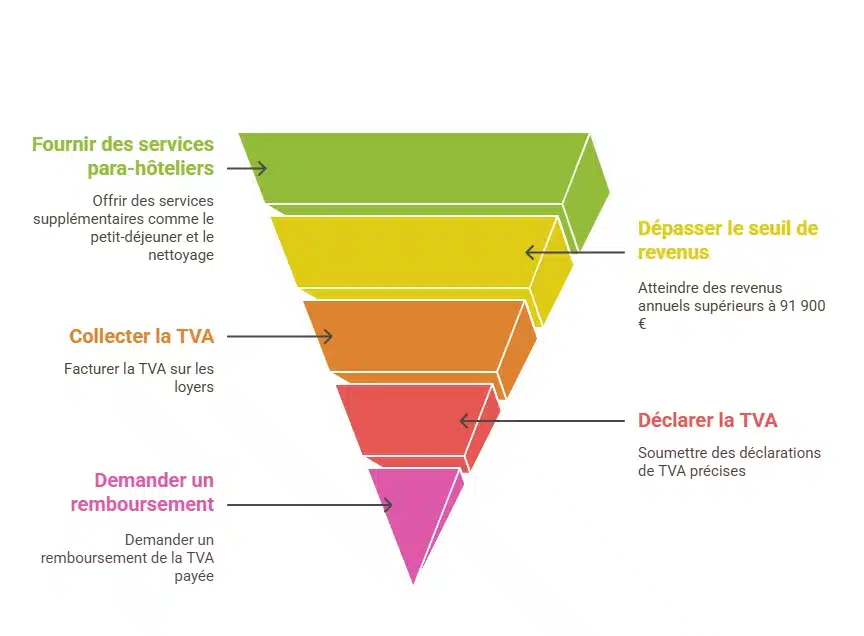

Certaines prestations para-hôtelières rendent l’activité de location saisonnière assujettie à la TVA, telles que :

- la fourniture de linge de maison

- le nettoyage régulier des locaux

- la mise à disposition d’un service de réception

- l’organisation de petits-déjeuners

Ces services rapprochent l’activité des standards hôteliers, justifiant ainsi son inclusion dans le cadre taxable.

Quand la TVA s’applique-t-elle en location courte durée ou à l’année ?

Lorsque, en tant que propriétaire, vous exploitez une activité de location meublée, vous louez un local d’habitation, et à ce titre, vous êtes exonéré de TVA, conformément à la réglementation TVA pour les hôtes Airbnb.

Le fait de ne pas être soumis à la Taxe sur la valeur ajoutée présente le gros avantage de ne pas devoir la facturer à vos locataires, dans les loyers… qui a déjà vu une quittance de loyer avec un taux d’imposition indirecte?

Le gros inconvénient toutefois, repose sur l’investisseur immobilier, qui ne veut pas obtenir le remboursement de la taxe sur la valeur ajoutée (TVA) qu’il a payé sur l’acquisition du bien immobilier, ainsi que sur les fournitures et la main-d’œuvre des éventuels travaux.

Néanmoins, certains propriétaires de location meublée LMNP peuvent être éligibles au remboursement de la taxe sur la valeur ajoutée, à condition:

- d’être assujettis

- de remplir les conditions nécessaires pour récupérer la TVA sur les investissements et charges locatives.

Il s’agit :

- des locations meublées saisonnières qui relèvent du régime de la para hôtellerie

- de la location meublée gérée, principalement, dans les résidences de tourisme

Le taux de TVA standard de 20 % s’applique aux services additionnels. Pour les locations meublées avec prestations para-hôtelières, le taux est réduit à 10 %, et peut être aussi bas que 5,5 % dans les cas spécifiques comme les EHPAD ou les résidences de tourisme classées.

Aurélie D., membre du Club VIP de Eldorado Immobilier et propriétaire d’un appartement à Nantes, raconte : « Il est essentiel de comprendre si votre activité est soumise à la TVA. Personnellement, j’ai réalisé que l’exonération ne dépendait pas seulement du seuil de revenus, mais aussi des services que l’on propose. »

TVA et statut LMNP : compatibles ou non ?

C’est là surtout que le bât blesse.

Et que vous devez avoir une stratégie claire.

Sur le principe, si vous devez payer de la TVA, c’est que vous relevez du régime de la para hôtellerie, ce qui est exclusif de la location meublée.

En d’autres termes, vous devez choisir entre les deux, et tomber dans le régime de la para hôtellerie, vous enlève immédiatement les bénéfices de la location meublée

D’un point de vue plus juridique:

- la location meublée relève de la location de locaux d’habitation

- la para hôtellerie relève de l’activité de service.

A noter, qu’il est toutefois possible pour un propriétaire de cumuler à la fois le recours à l’imposition indirecte, et le statut de loueur en meublé.

Pour cela, il doit confier son bien immobilier en gestion un exploitant, qui remplit lui-même les conditions.

Quelles conditions pour être soumis à la TVA ?

Le fait pour un propriétaire de meubler son bien avant de le louer ne lui permet pas de prétendre à la récupération de la TVA sur l’acquisition de l’immeuble ou sur les travaux.

En effet, selon le Code Général des Impôts, seul le loueur qui apporte au locataire des prestations et conditions d’hébergement similaires à celles données par des établissements hôteliers peuvent soumettre les loyers à la TVA.

Les locations de locaux meublés sont exonérées de TVA si les revenus ne dépassent pas 91 900 € par an. Au-delà, la Taxe sur la valeur ajoutée devient applicable et des déclarations trimestrielles peuvent être nécessaires.

Quels sont les taux de TVA en location meublée ?

Taux intermédiaire de TVA à 10 % ?

Si la location de vos locaux d’habitation meublée est assujettie à la TVA, le taux à retenir est celui de 10 %, il s’applique donc sur les loyers.

Il s’agit du taux intermédiaire de TVA, la fourniture de petit-déjeuner relève également du taux à 10 % de TVA

Taux classique de TVA à 20 %

Par ailleurs, les prestations para hôtelières fournies en plus de l’hébergement classique relèvent généralement du taux normal.

Il s’agit plus particulièrement :

- de la fourniture de linge de maison

- du service de nettoyage des locaux

Taux réduit de TVA à 5,5 %

Il s’agit principalement des résidences données en gestion, pour:

- les personnes handicapées

- les maisons de retraite

- les foyers

- les EHPAD

Location de stationnement : quand s’applique la TVA ?

Lorsque vous louez un stationnement en même temps que votre location, le taux de TVA applicable est de 20 %

Si vous louez des parkings seuls, il y a toutefois une franchise en dessous de 32 000 € de loyers perçus annuellement

Comment déduire la TVA sur les charges locatives ?

Vérifiez votre éligibilité à la TVA

Assurez-vous que votre activité de location meublée est soumise à la TVA.

Cela est généralement le cas si vous offrez des services para-hôteliers ou si vos recettes dépassent le seuil de la franchise en base de Taxe sur la valeur ajoutée.

Optez pour la taxation à la TVA

Si votre activité n’est pas automatiquement assujettie à la TVA, vous pouvez opter pour le paiement de l’imposition indirecte afin de pouvoir récupérer la TVA sur vos achats et charges.

Cette option doit être déclarée auprès de l’administration fiscale.

Collectez et conservez les factures

Pour chaque charge locative sur laquelle la TVA est appliquée, assurez-vous de recevoir une facture détaillée mentionnant la TVA.

Conservez ces factures pour justifier les déductions de taxe sur la valeur ajoutée lors de vos déclarations fiscales.

Calculez la TVA déductible pour les locations meublées saisonnières

La TVA sur vos charges locatives est déductible à condition qu’elle soit directement liée à votre activité taxable.

Calculez le montant de la TVA que vous pouvez déduire en fonction des taux applicables et des dépenses réelles.

Déclarez la TVA

Déclarez régulièrement votre TVA collectée et déductible via les formulaires prévus par l’administration fiscale.

La déduction de la TVA s’effectue généralement lors de la déclaration périodique de TVA selon votre régime.

Gérez les régularisations

En cas de changement d’usage du bien ou de modification dans les conditions de location, des régularisations de TVA peuvent être nécessaires.

Suivez les règles fiscales pour ajuster les déductions de TVA précédemment effectuées.

Consultez un expert

Les règles de TVA peuvent être complexes, en particulier dans le secteur immobilier.

Il est conseillé de consulter un expert-comptable ou un fiscaliste spécialisé pour optimiser les déductions de Taxe sur la valeur ajoutée et respecter les obligations légales.

| Étape | Action | But |

|---|---|---|

| 1. Vérifier l’éligibilité | Assujettissement à la TVA (services para-hôteliers ou > 91 900 € HT) | Savoir si la TVA peut être déduite |

| 2. Opter pour la TVA | Déclaration auprès du SIE si non automatiquement assujetti | Récupérer la TVA sur les dépenses |

| 3. Conserver les factures | Factures détaillées avec TVA | Justifier les déductions |

| 4. Calculer la TVA déductible | Identifier les charges liées à l’activité taxable | Déterminer le montant récupérable |

| 5. Déclarer la TVA | Déclaration mensuelle, trimestrielle ou annuelle | Être en conformité fiscale |

| 6. Gérer les régularisations | Adapter les déductions en cas de changement d’usage | Éviter les erreurs et redressements |

| 7. Consulter un expert | Accompagnement comptable ou fiscal | Optimiser et sécuriser les démarches |

Comment appliquer les règles de la TVA pour les locations meublées ?

L’application des règles de la Taxe sur la valeur ajoutée pour les locations meublées peut sembler complexe, mais il existe plusieurs étapes à suivre pour y parvenir.

- Les propriétaires doivent déterminer leur statut en matière de TVA, qu’il s’agisse d’un statut de loueur en meublé non professionnel (LMNP) ou professionnel (LMP).

- Ensuite, ils doivent déterminer si leur activité est soumise à la TVA ou non, en fonction de différents critères tels que la durée de location et le montant des loyers perçus.

- Enfin, ils doivent appliquer le taux de Taxe sur la valeur ajoutée approprié et tenir des registres comptables précis pour se conformer aux obligations fiscales en vigueur.

Il est fortement recommandé aux propriétaires de se faire accompagner par un expert-comptable spécialisé dans les locations meublées pour éviter tout risque d’erreur et de pénalités fiscales.

Etienne R, lectrice fidèle de Eldorado Immobiliert et propriétaire de plusieurs studios à Mulhouse, raconte : « En appliquant les taux réduits de TVA sur certaines prestations, j’ai pu augmenter mes marges tout en rendant mes locations plus attractives. Connaître ces subtilités fiscales est un véritable levier pour améliorer la rentabilité. »

TVA et LMNP : comment en profiter ?

Pour bénéficier du statut de loueur en meublé non professionnel (LMNP) assujetti à la TVA et ainsi déduire la TVA payée lors de l’acquisition de biens et services liés à votre activité locative, vous devez satisfaire à au moins trois des critères suivants :

- Offrir la possibilité de servir le petit déjeuner pour tous les locataires, que ce soit directement dans les unités locatives ou dans un espace dédié à la consommation sur place au sein de la propriété ;

- Assurer le nettoyage des espaces locatifs de façon régulière, indépendamment de la demande des clients pour ce service ;

- Mettre à disposition le linge de maison nécessaire pour tous les locataires durant leur séjour ;

- Fournir un service d’accueil pour les clients, qui peut être délégué à un tiers et réalisé dans un lieu séparé du logement loué, ou être effectué via un système d’accueil numérique.

TVA : Scénarios particuliers pour meublés non professionnels

En plus du secteur para-hôtelier, le Code général des impôts (Article 261 D, 4°) stipule que la Taxe sur la valeur ajoutée s’applique également dans les situations suivantes :

- Les services d’hébergement fournis dans les hôtels de tourisme classés ou dans les villages de vacances reconnus

- Les services d’hébergement dans les résidences de tourisme classées, destinées à accueillir des touristes et louées sous un contrat de location d’au moins neuf ans à un ou plusieurs opérateurs engagés dans la promotion touristique à l’international.

- La location de biens immobiliers, qu’ils soient nus ou meublés, à des exploitants d’établissements d’hébergement comme les EHPAD ou les résidences étudiantes, à condition que l’activité de ces exploitants réponde aux critères de taxation à la TVA énoncés précédemment.

Quelles stratégies pour la TVA en location meublée ?

Les revenus issus de la location meublée sont imposés dans la catégorie des BIC (Bénéfices Industriels et Commerciaux) avec un abattement forfaitaire de 50 % ou le régime réel qui permet de déduire les charges réelles

Pour optimiser la TVA pour votre location meublée, vous pouvez suivre ces conseils :

Choisir le régime fiscal adapté

Déterminez si le régime micro-BIC (bénéfices industriels et commerciaux) ou le régime réel est plus avantageux pour votre situation.

Le régime micro-BIC offre un abattement forfaitaire pour charges, tandis que le régime réel permet de déduire les charges réelles et d’amortir le bien immobilier.

Opter pour la TVA si avantageux

Si vos recettes annuelles excèdent le seuil de la franchise en base de TVA (82 800 € en 2023 pour les locations meublées), vous serez automatiquement soumis à la TVA.

Toutefois, il peut être avantageux d’opter volontairement pour la TVA avant d’atteindre ce seuil pour récupérer la Taxe sur la valeur ajoutée sur les achats et investissements.

Récupération de la TVA

Si vous êtes assujetti à la TVA, vous pouvez récupérer la TVA payée sur vos achats, travaux et services liés à l’activité de location meublée.

Assurez-vous de conserver toutes les factures justificatives.

Suivre les évolutions législatives

Les lois fiscales évoluent régulièrement.

Restez informé des dernières modifications qui peuvent impacter la gestion de la Taxe sur la valeur ajoutée sur votre location meublée.

Consulter un expert-comptable

Un expert-comptable peut vous aider à optimiser votre situation fiscale, à choisir le régime fiscal le plus avantageux, et à gérer les obligations déclaratives liées à la TVA.

Comment obtenir un remboursement de TVA pour LMNP ?

Le remboursement de la TVA pour une location meublée non professionnelle est possible sous certaines conditions.

Pour que les propriétaires puissent bénéficier de ce remboursement, ils doivent être assujettis à la TVA, ce qui signifie généralement que :

- ils offrent des services para-hôteliers

- leur activité de location dépasse les seuils de franchise de la TVA.

L’assujettissement à la TVA est une condition préalable pour prétendre au remboursement.

Cela implique que le propriétaire a fait le choix, ou se trouve dans l’obligation, de collecter la TVA sur les loyers perçus.

Cette option peut être volontairement choisie pour permettre la récupération de la TVA sur les investissements et les charges liées à l’activité de location.

Une fois assujetti à la TVA, le propriétaire peut récupérer la Taxe sur la valeur ajoutée payée sur les dépenses et investissements liés à la location meublée.

Les dépenses éligibles comprennent:

- les travaux de rénovation

- l’achat de mobilier

- les services liés à l’activité de location.

Il est crucial de conserver toutes les factures et justificatifs qui démontrent que la TVA a été payée sur ces dépenses, car ils serviront de base pour la demande de remboursement.

Pour obtenir le remboursement, le propriétaire doit déclarer la TVA collectée sur les loyers ainsi que la TVA payée sur les dépenses à travers ses déclarations périodiques.

Si la TVA déductible est supérieure à la TVA collectée, il en résulte un crédit de TVA que le propriétaire peut demander à se faire rembourser.

Le processus de déclaration et de remboursement exige une rigueur comptable; les déclarations de TVA doivent être remplies avec précision et dans les délais impartis.

En cas de crédit de TVA, une demande spécifique de remboursement peut être nécessaire, selon la législation en vigueur et les procédures de l’administration fiscale.

Comment devenir para-hôtelier en location meublée ?

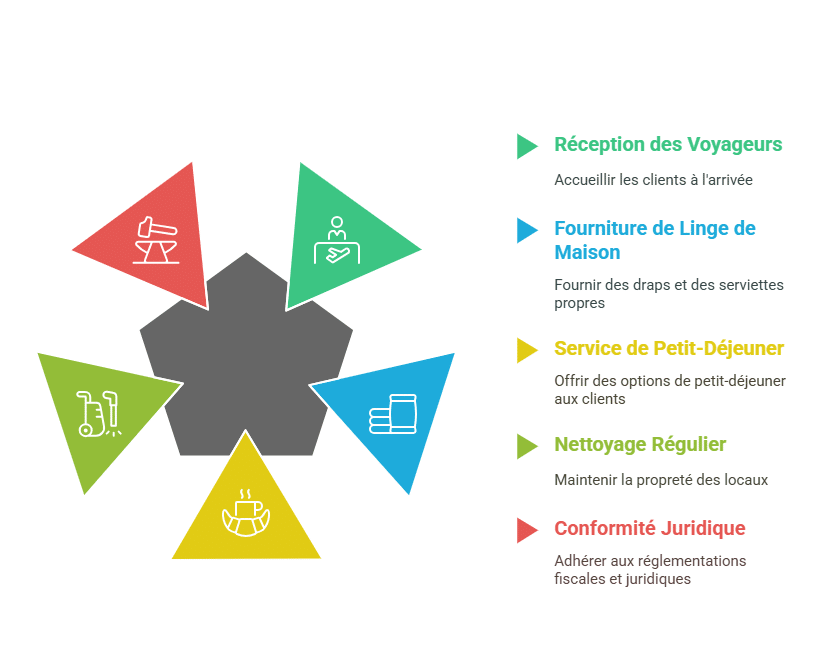

Pour être reconnu comme para-hôtelier et bénéficier de la TVA en location meublée, vous devez proposer au moins trois services hôteliers. Ces prestations doivent être disponibles pour tous les locataires. L’administration fiscale exige également une déclaration d’existence et une renonciation à la franchise en base.

Quels services font une location para-hôtelière ?

Voici la liste des services qui vont relever de la parahôtellerie :

- la réception des voyageurs, même si ce n’est pas en personne

- la fourniture du linge de maison

- la fourniture d’un service de petit-déjeuner

- le nettoyage régulier des locaux

Par ailleurs, la jurisprudence est abondante sur le régime de la para hôtellerie.

La jurisprudence va plutôt dans le sens de supprimer le recours à la para hôtellerie, et de reclasser le propriétaire dans le régime de la location meublée classique, car il s’agit de Taxe sur la valeur ajoutée et c’est sensible pour les services fiscaux (énormément de fraudes à la TVA)

La plupart des propriétaires de location meublée ont peur de tomber dans le régime de la para hôtellerie, mais l’administration fiscale le considère comme particulièrement intéressant.

Paul B. membre du Club VIP de Eldorado Immobilier et consultant en fiscalité immobilière, témoingne : « Beaucoup de propriétaires hésitent entre le régime LMNP classique et celui de la para-hôtellerie. En réalité, choisir la TVA permet de récupérer des frais importants sur les travaux et les équipements, mais cela nécessite une bonne préparation. Avec le bon accompagnement, les bénéfices surpassent largement les contraintes. »

Quelles prestations para-hôtelières proposer?

Ainsi, la doctrine administrative admet que les prestations susmentionnées peuvent être simplement proposées.

Mais il faut toutefois que le propriétaire ou l’exploitant soit en mesure de fournir effectivement l’ensemble des services proposés à l’intégralité de ses clients, si ils en font la demande (cf BOI-TVA-CHAMP-10-10-50-20-20120912).

Quels services pour être éligible à la TVA ?

Pour qu’une location meublée soit éligible à la TVA, le propriétaire doit proposer des services para-hôteliers similaires à ceux des établissements hôteliers.

Ces services incluent :

- Accueil des clients : Un service de réception physique ou téléphonique, disponible à des horaires spécifiques.

- Fourniture de linge de maison : Des draps, serviettes et autres articles essentiels fournis aux locataires.

- Nettoyage régulier des locaux : Nettoyage proposé de manière fréquente, indépendamment de la durée du séjour.

- Service de petit-déjeuner : Possibilité pour les locataires de prendre un petit-déjeuner, servi sur place.

Ces services doivent être inclus dans l’offre et disponibles pour tous les locataires.

Les conditions doivent également être clairement précisées dans le contrat ou la communication avec les clients, notamment en matière de tarifs et de modalités.

Ces critères sont essentiels pour que l’administration fiscale considère l’activité comme para-hôtelière, rendant la location assujettie à la TVA pour les locations meublées.

Maxime L., lecteur fidèle de Eldorado Immobilier et gestionnaire de patrimoine, raconte : « Il n’est pas toujours évident de faire la distinction entre une location meublée classique et une activité para-hôtelière. Par exemple, des services comme le ménage ou le petit-déjeuner peuvent rendre l’activité soumise à la TVA. Cela dit, bien gérer ces prestations peut réellement augmenter la valeur perçue du bien et attirer une clientèle plus haut de gamme, prête à payer pour ce niveau de confort. »

Comment un propriétaire doit-il gérer la TVA?

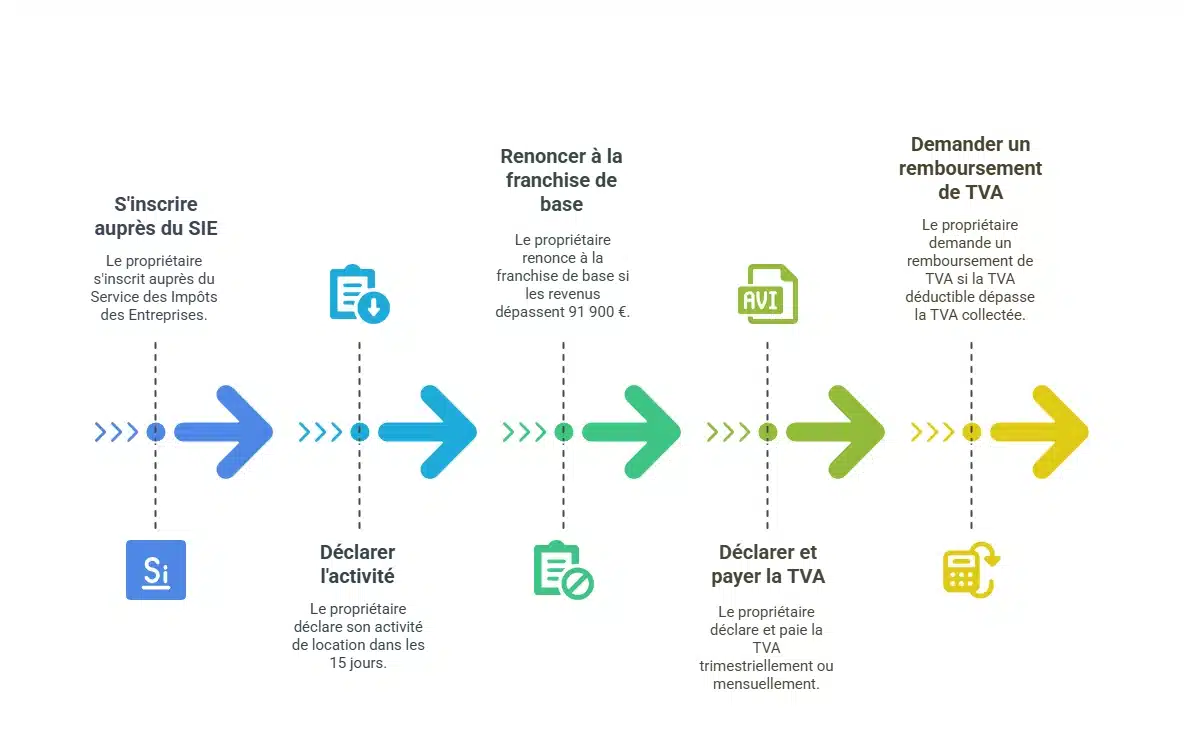

L’assujettissement à la TVA, nécessite le recours au régime de la para hôtellerie, ainsi que le respect d’une procédure administrative formalisée :

- Le propriétaire doit souscrire une déclaration d’existence quinze jours maximum après le commencement de son activité. Cela se fait auprès du service imposition des entreprises (SIE)

- Le propriétaire doit formaliser sa renonciation à la franchise de base de TVA issue de l’article 293 F du code général des impôts. En effet, en dessous d’un revenu de 82 000 €, il peut être exonéré de TVA pour les locations Airbnb.

- Il est toujours recommandé de confirmer à le SIE de rattachement par courrier recommandé avec accusé de réception, séparée du reste des autres démarches

Par ailleurs, pendant toute la durée de la location, le propriétaire doit :

- délivrer une facture mentionnant la TVA pour chacun de ses loyers

- établir une déclaration de chiffre d’affaires, en fonction des caractéristiques applicables au régime de son choix

- régler la TVA

- demander le cas échéant le remboursement de crédit TVA

Etant donné la complexité de la déclaration, nous vous recommandons de passer par votre expert-comptable pour réaliser ces opérations.

Téléchargez gratuitement notre guide complet pour investir dans la location saisonnière et découvrez toutes les clés pour maximiser vos revenus et réussir votre projet immobilier:

Quelles démarches pour la TVA en location meublée ?

Pour être assujetti à la TVA en location meublée, il faut déclarer son activité au SIE dans les 15 jours, renoncer par écrit à la franchise en base, facturer avec TVA, et déposer des déclarations régulières. Le remboursement est possible si la TVA déductible dépasse la TVA collectée sur les loyers.

Où s’inscrir et déclarer l’existence ?

Pour être en conformité avec la TVA en location meublée, le propriétaire doit s’inscrire auprès du Service des Impôts des Entreprises (SIE) et déclarer son activité dans les 15 jours suivant son démarrage.

Cette déclaration d’existence est obligatoire pour toute activité taxable (Article 286 du Code Général des Impôts).

Comment renoncer à la franchise de base ?

Si vos recettes annuelles dépassent 91 900 €, ou si vous souhaitez volontairement opter pour la TVA pour récupérer la TVA sur vos dépenses, vous devez renoncer à la franchise en base selon l’article 293 F du CGI.

Cette renonciation doit être formalisée par écrit et envoyée à votre SIE.

Quelle est la procédure pour déclarer et payer la TVA pour les hôtes Airbnb ?

Les déclarations de TVA doivent être faites trimestriellement ou mensuellement, selon le régime choisi simplifié ou réel normal.

Les loyers doivent inclure la TVA applicable, et chaque facture doit préciser le montant de TVA collectée.

L’assujettissement au régime réel simplifié permet des déclarations annuelles avec des acomptes trimestriels, tandis que le régime réel normal nécessite des déclarations mensuelles suivant les articles 242 septies et suivants de l’annexe II du CGI.

Comment obtenir le remboursement de TVA?

Pour obtenir le remboursement de la TVA payée sur les investissements et charges liés à l’activité de location meublée, les propriétaires doivent déposer une demande spécifique via les formulaires de TVA.

Le remboursement est accordé si la TVA déductible dépasse la TVA collectée sur les loyers selon l’article 271 du CGI.

Exemples concrets d’application de la TVA pour les propriétaires Airbnb

Exemple 1 : Location sans prestations para-hôtelières (non soumise à la TVA)

Louise possède un studio qu’elle loue en courte durée sur Airbnb.

Elle ne propose aucun service supplémentaire comme :

- le ménage quotidien

- la fourniture de linge

- le petit-déjeuner.

Ses revenus annuels sont de 30 000 €, bien en dessous du seuil d’assujettissement à la TVA.

Résultat :

Louise est exonérée de TVA car :

- Elle ne fournit pas de services para-hôteliers.

- Elle reste en dessous du seuil de franchise fixé à 91 900 €.

Conclusion :

Louise n’a pas besoin de facturer la TVA sur ses loyers.

Elle peut donc maintenir des tarifs compétitifs sans subir les contraintes administratives liées à la TVA.

Exemple 2 : Location avec prestations para-hôtelières (soumise à la TVA)

Paul loue deux appartements en location saisonnière.

Pour attirer plus de clients, il propose des services tels que :

- Le ménage quotidien.

- La fourniture de linge de maison.

- Un petit-déjeuner.

Ses revenus annuels atteignent 95 000 €, ce qui dépasse le seuil de franchise.

Résultat :

Paul est automatiquement assujetti à la TVA, car :

- Il offre des prestations para-hôtelières.

- Ses revenus dépassent le seuil de 91 900 €.

Conclusion :

Paul doit :

- Facturer la TVA sur ses loyers au taux réduit de 10 %.

- Reverser cette TVA à l’administration fiscale.

- Conserver des justificatifs pour récupérer la TVA sur ses dépenses, comme le linge de maison ou les produits de nettoyage.

Exemple 3 : Opter volontairement pour la TVA pour récupérer les dépenses

Marie loue un appartement dans une résidence de tourisme classée.

Bien que ses revenus soient inférieurs au seuil de franchise, elle décide d’opter volontairement pour la TVA afin de récupérer la taxe payée sur ses investissements :

- 2 500 € de TVA sur l’achat de mobilier.

- 10 000 € de TVA sur des travaux de rénovation.

Résultat :

En optant pour la TVA, Marie peut :

- Récupérer une TVA totale de 12 500 €.

- Proposer des prestations améliorées tout en restant compétitive.

Conclusion :

Cette stratégie est particulièrement intéressante pour les propriétaires ayant effectué d’importants investissements, à condition de bien suivre les démarches administratives pour déclarer et récupérer la TVA.

Tableau récapitulatif des taux de TVA applicables

Pour mieux comprendre les situations spécifiques, voici un tableau des taux de TVA en location meublée saisonnière selon les prestations fournies :

| Type de location ou service | Taux de TVA applicable |

|---|---|

| Location nue | Exonéré |

| Location meublée sans services | Exonéré |

| Location avec prestations para-hôtelières | 10 % |

| Services spécifiques (petit-déjeuner, ménage) | 20 % |

TVA et réforme 2025 : que va-t-il changer pour les hôtes Airbnb ?

Depuis plusieurs mois, une réforme fiscale d’ampleur se profile pour les locations meublées saisonnières.

En 2025, le régime actuel d’exonération de TVA pourrait être profondément modifié pour les loueurs en meublé non professionnels (LMNP) et les hôtes Airbnb, même en l’absence de services para-hôteliers.

Cette réforme vise à harmoniser la fiscalité de la location touristique avec celle du secteur hôtelier, afin de lutter contre les distorsions de concurrence.

Quel est le projet de réforme en matière de TVA pour les locations saisonnières ?

Le projet de loi de finances prévoit de soumettre automatiquement à la TVA toutes les locations meublées de courte durée, quel que soit le statut fiscal du bailleur ou les services proposés.

Aujourd’hui, seules les activités de para-hôtellerie (ménage, linge, petit déjeuner, accueil) ou les recettes supérieures à 91 900 € HT entraînent une assujettissement à la taxe sur la valeur ajoutée.

Avec cette réforme :

- La TVA serait applicable à toutes les locations meublées touristiques, même sans services hôteliers.

- L’exonération de TVA pour les LMNP deviendrait l’exception, et non la règle.

- Les plateformes comme Airbnb, Abritel ou Booking.com pourraient être tenues de collecter et reverser directement la TVA, comme c’est déjà le cas dans d’autres pays européens.

Quelles seraient les conséquences pour les loueurs en LMNP ?

Si la réforme TVA 2025 entre en vigueur, les conséquences pour les propriétaires de location meublée LMNP seront importantes :

- Obligation de facturer la TVA sur les loyers perçus, même si aucun service para-hôtelier n’est fourni.

- Perte de la franchise en base de TVA : les petits bailleurs qui ne dépassaient pas 91 900 € HT devront collecter et reverser la TVA.

- Nouvelles obligations déclaratives : déclaration de chiffre d’affaires, émission de factures avec mentions légales, télédéclaration périodique de TVA.

- Risque de redressement fiscal si les règles ne sont pas respectées.

En contrepartie, les LMNP pourraient récupérer la TVA sur les investissements (mobilier, rénovation, frais d’acquisition…), ce qui améliorerait la rentabilité à long terme.

Comment s’y préparer concrètement en tant qu’hôte Airbnb ou LMNP ?

Pour anticiper cette réforme TVA en location saisonnière, les propriétaires doivent dès maintenant adapter leur stratégie fiscale et mettre en place une organisation comptable rigoureuse :

- Faire un audit de son activité : volume de recettes, services proposés, seuils de franchise, statut fiscal (LMNP, LMP, SCI…).

- Simuler l’impact de la TVA sur les loyers bruts et nets, et sur la rentabilité globale.

- Envisager l’option volontaire pour la TVA dès maintenant, afin de récupérer la taxe sur les travaux, l’ameublement et les charges.

- Mettre en place un système de facturation conforme avec mention du taux et du montant de TVA.

- Consulter un expert-comptable spécialisé en location meublée pour évaluer l’opportunité d’un changement de régime (ex : passage au régime réel).

- Suivre l’actualité fiscale Airbnb et LMNP, notamment sur les obligations imposées aux plateformes (collecte automatique, déclarations croisées…).

Conclusion

Comprendre et gérer la TVA pour les locations meublées, en tenant compte de l’impact de la TVA sur la rentabilité des locations Airbnb, est essentiel pour optimiser la rentabilité et assurer la conformité fiscale de votre activité.

En connaissant les régimes fiscaux, les taux de TVA applicables et en offrant des services de parahôtellerie, vous pouvez bénéficier de taux réduits et améliorer votre compétitivité.

Utilisez les ressources disponibles et consultez des experts pour maximiser les avantages fiscaux et assurer le succès de votre investissement immobilier.

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier loué en courte durée ont commencé par convaincre leur banquier grâce à une étude de marche ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

Bonus Gratuit : Guide complet des 60 meilleures astuces pour cartonner avec Airbnb et de passer la barre des 100000€ de loyers !

FAQ :

Quelle TVA pour une location meublée ?

La location meublée est généralement exonérée de TVA. Cependant, si vous proposez des services de parahôtellerie (petit-déjeuner, ménage régulier, fourniture de linge, accueil des clients), vous devez appliquer un taux de TVA de 10 %. Dans certains cas spécifiques, le taux peut descendre à 5,5 %

Quels sont les loyers soumis à la TVA ?

Les loyers des locaux professionnels meublés sont soumis à la TVA à un taux de 20 %, sauf si vous bénéficiez de la franchise en base de TVA. Les locations de locaux nus à usage professionnel sont généralement exonérées de TVA, sauf option contraire du bailleur.

Quelle taxe pour une location meublée ?

Les revenus issus de la location meublée sont soumis à l’impôt sur le revenu dans la catégorie des BIC (Bénéfices Industriels et Commerciaux). Un abattement forfaitaire de 50 % s’applique, avec un minimum de 305 €.

Comment savoir si un bail est soumis à la TVA ?

En règle générale, les baux professionnels pour des locaux nus sont exonérés de TVA. Les locations de locaux meublés sont soumises à la TVA si elles incluent des services de parahôtellerie. Pour savoir si votre bail est soumis à la TVA, vérifiez les services inclus dans le contrat de location et les seuils de chiffre d’affaires.

Quel est le régime fiscal de la location meublée ?

Les revenus de la location meublée sont imposés dans la catégorie des BIC. Vous pouvez choisir entre le régime micro-BIC, qui offre un abattement forfaitaire, et le régime réel, qui permet de déduire les charges réelles

Quel régime de TVA pour un loueur en meublé non professionnel (LMNP) ?

Un loueur en meublé non professionnel est automatiquement rattaché au régime micro-BIC, qui offre un abattement forfaitaire de 50 % sur les revenus locatifs. Il peut cependant opter pour le régime réel afin de récupérer la TVA sur ses dépenses

Comment déclarer la TVA sur les loyers d'un local commercial ?

Pour déclarer la TVA sur un loyer d’un local commercial loué équipé, il faut remplir une déclaration d’activité via le formulaire P0i et une déclaration expresse auprès de l’administration fiscale

Comment savoir si un local est soumis à la TVA ?

Les locations non meublées ou non aménagées à destination d’un professionnel ou d’un particulier sont généralement exonérées de TVA. Toutefois, la location d’emplacements de stationnement est imposable, sauf si elle est liée à la location d’un local destiné à un autre usage.

Comment sont imposés les loyers de votre location meublée ?

Les revenus provenant de la location meublée sont imposés dans la catégorie des BIC (Bénéfices Industriels et Commerciaux). En tant que bailleur, vous serez donc imposé au barème progressif de l’impôt sur le revenu (IR)

Bonjour,

Nous avons créée une SASU pour sous location professionnelle meublée, le comptable me dis que nous ne sommes pas assujettie à la TVA et moi je pense que si par rapport à une formation que j’ai suivie. Pouvez-vous m’éclairer ? Merci beaucoup de votre réponse

Bonjour

La réponse du comptable est un peu surprenante.

Il doit pouvoir justifier cela sur des bases réglementaires

Pouvez vous lui demander de vous les transmettre ?

Cordialement

bonjour comment et ou doit on faire svp la déclaration d’existence pour la recupération d’un code de TVA en tant que location d’appartement entre particulier ??? merci bcp

Bonjour,

J envisage de créer ma conciergerie pour encaisser 100% des loyers de mon appartement environ 33000e, et me reverser en tant que propriétaire Maxi 23 000,pour rester en lmnp, et garder le reste du CA au dessus de ce seuil en commission pour la conciergerie, qui aura en charge la mise en loc, la gestion du bien et le ménage.

Je précise que je ne peux pas créer de sci à cause de la règle de compensation dans ma ville qui me bloque. D où l’astuce de créer ma conciergerie.

La conciergerie sera t elle assujetti à tva et si oui qu’elle taux ?

Sur les loyers de Airbnb ? sur sa commission qui reste dans ses caisses après avoir reversé la part du propriétaire ? Ou non assujetti ?

Merci pour votre aide

C’est plutôt malin.

Mais probablement pas assez en case de contrôle fiscal attention

Je vous conseille d’en profiter de faire de la conciergerie pour d’autres propriétaires également

Pour la TVA ce sera sur les prestations de service

Vous me tenez au courant ? À très vite

Bonjour et merci pour ce post, je suis en train de créer love room, qui est un hébergement de courte durée loué à des couples avec proposition d’option comme les repas ou de la déco bougies, pétalle de rose… , je vais avoir un investissement immobilier, des travaux et aussi un besoin en équipement plutôt important.

En ayant ce gros investissement de départ est il intéressant d’être assujetti à la TVA vu que mes clients seront uniquement des particuliers ?

Bonjour

Excellente idée de plus en plus prisée, vous allez donc proposer des services complémentaires en upsell ?

Si ce n’est pas le cas, vous n’avez pas intérêt à être assujetti à la TVA, cela augmentera artificiellement votre prix si vous facturez à des particuliers (on vois mal des entreprises réserver ce type d’hébergement ;))

Qu’en pensez vous ?

A très vite

Bonjour ,

Vous i montez en société où vous rester en nom propre?

Cela va dépendre de votre situation personnelle !

Bonjour Pierre,

J’ai justement une Conciergerie qui propose les 4 services requis par l’administration fiscale.

Un futur propriétaire me pose deux questions simples :

– quelle est la durée d’engagement à louer dans le système para-hôtelier après avoir récupérer la TVA sur son achat ?

– doit il encaisser directement tous ses revenus ou la Conciergerie peut-elle le faire pour lui à travers notre mandat de gestion ?

Merci d’avance pour votre avis sur la question.

Cordialement

Bonjour Lionel

De mémoire, je dirais 9 ans minimum

la conciergerie peut encaisser ses revenus et le retribuer ensuite

Bien à vous

Bonjour Pierre,

Est-ce qu’une société qui loue des biens en courte durée, qui ne réunie pas les critères pour basculer dans l’activité para-hôtelière, a la possibilité de conserver la franchise de TVA sur son activité quelque soit son CA ou est-ce que le seuil de 82 k€ (qui est passé à 85 800 € pour 2020) est un seuil d’assujettissement obligatoire à la TVA ? Si oui, la TVA de 10% serait applicable au tarif de la nuitée (hors prestations de service) ?

Bonjour

Je ne suis pas expert comptable, je peux donc me fourvoyer

Mais pour ma part, je ne parlerai pas de franchise de TVA

Simplement, votre société réalise des prestations sans TVA, elle ne doit pas pas reverser de TVA

En tous cas, rien à voir avec les seuils

Cdt

Merci Pierre,

On ma communiqué la référence suivante: « Les locations de logements meublés ou à usage d’habitation sont exonérées de TVA sans possibilité d’option (article 261 D 4° du CGI°) »

Ce qui signifie manifestement que quel que soit le CA, si l’activité n’est pas assimilable à de la para-hôtellerie, il n’y a pas lieu de collecter de la TVA. Effectivement ce n’est pas de la franchise de TVA dont il s’agit mais de la non collecte.

Toutefois je me demande si une fois le seuil de CA dépassé s’il est possible de récupérer la TVA payée sur les factures de fournitures et services liées à l’activité

J’y ai pensé 🙂

Si vous ne collectez pas la TVA, vous ne pouvez la déduire non plus !

Je re-poste au bon endroit: La Poste et la SNCF ne collectent pas la TVA sur leurs ventes et récupèrent bien celles de leurs dépenses non ? Il y a des TVA à 20, 10, 5.5, 2, 0%,…

N’est ce pas la TVA applicable à l’activité qui détermine la TVA à collecter ? Si la société ne prend pas l’option de la franchise de TVA, la facturation indique une TVA non applicable pour les séjours. La société n’en collecte pas sur l’activité de location meublé mais en paye sur ses factures = crédit de TVA.

Pourquoi ne pourrait t’elle pas récupérer ce crédit ?

La SNCF n’a pas pour objet social de louer des logements 🙂

Bonjour Pierre,

Pourquoi pour un investisseur immobilier, il serait plus judicieux de ne pas obtenir le remboursement de la TVA qu’il a payé sur l’acquisition du bien immobilier, ainsi que sur les fournitures et la main-d’œuvre des éventuels travaux?

Merci pour votre message.

Vous avez raison de vous poser ce type de question mais la réponse est plus complexe qu’elle en a l’air 😉

Si vous jonglez avec la tva vous êtes une société et par conséquent vous êtes redevable de la plus value professionnelle à la revente.

Cela peut annuler complètement les économies réalisées auparavant.

Ensuite vous devrez facturer la tva face qui grèvera vos loyers. Car vous l’allez pas louer en HT, les locataires n’étant pas assujettis à la TVA dans l’immense majorité des cas.

Ensuite, en fonction des situations vous avez de bonnes chances de relever du régime para hôtelier et donc de sortir du cadre de la location meublée et de son imposition favorable .

La prudence s’impose donc

Qu’en pensez vous ?

Bonjour, Et merci pour cet article.

J’ai une SCI existante qui récupère la TVA et la facture sur des loyers à 20% sur d’autres locaux. Cette SCI a construit 3 petits logements meublés pour de la location saisonnière.

Quel est votre conseil pour la location de ces logements saisonniers meublés :

* Location directe avec la SCI avec TVA à 10%

* création d’une LMNP (<23000€ de loyers)

Merci pour vos conseils.

Cordialement

Bonjour

Il me paraît dommage d’avoir à appliquer une tva qui va grever votre chiffre d’affaire car vous allez héberger des particuliers et non des professionnels qui récupèrent la tva

Qu’en pensez vous ?

Bonjour,

Je suis bien d’accord !

Par contre puis-je créer une LMNP pour la location alors que les maisons sont la propriété de la SCI ?

Est-ce que la SCI peut »donner » la gestion à la LMNP ?

Merci encore pour vos conseils.

Bonjour

Merci pour votre message !

oui, dans l’hypothèse où vous intégrer que le LMNP = vous même 🙂

Bien à vous et à très vite

Bonjour Pierre ,

Tout d’abord merci pour votre site fort intéressant.

J’ ai actuellement 2 appartements que je loue en lmpn et micro bic .

Je suis en train d’ acheter un 3 eme appartement qui est actuellement sous gestion P&V jusqu a fin avril 2020 et ensuite je compte l’ exploiter en lmnp . Le loyer serait d ‘environ 4000 € avec 10% de tva . Je me demande ou déclarer ce nouveau montant ? Micro bic avec abattement de 50%?

Merci d ‘avance

Bonjour

Merci pour votre intérêt !

Faites une simulation en déclarant au réel simplifie cela devrait être très positif pour vous 🙂

À très vite

Bonjour,

super articles et commentaires! j’ai une question sur le BOI 10-10-50-20 N50 et la notion d’exploitant, plus précisément « Lorsqu’un exploitant fait appel à un tiers pour l’exécution de tout ou partie des prestations para hôtelières, sa prestation d’hébergement demeure soumise à la TVA dès lors (i) qu’il est seul responsable vis-à-vis des clients de la prestation para hôtelière fournie et (ii) qu’il perçoit directement la totalité du prix au moyen d’une note établie sous son nom commercial. »

Questions posées

Le recours à un sous-traitant est-il suffisant pour refuser l’assujettissement ?

Dans quelles conditions l’exploitant peut-il recourir à la sous-traitance ?

J’ai pu lire différents articles sur l’assujettissement de la TVA de para hôtellerie (services…), cependant je n’ai rien trouvé sur un point particulier, l’exploitant qui fait appel à un tiers (conciergerie) doit percevoir directement la totalité du prix au moyen d’une note établie sous son nom commercial

Imaginons une société d’exploitation « exploitant » qui sous-traite à une conciergerie l’accueil, remise des clés, blanchisserie, nettoyage régulier… tout en conservant la responsabilité vis-à-vis du client final.

Pour conserver son assujettissement, la société d’exploitation devra obligatoirement facturer (en son nom commercial) toutes les prestations d’hébergement en incluant les services mais également encaisser le règlement directement auprès du client.

Le client ne devra réaliser en aucun cas un paiement à la conciergerie pour les prestations d’hébergement incluant les services (nettoyage, y compris la commission de la conciergerie…) ? ou la commission de la conciergerie peut elle être payée directement par le client à la plateforme en ligne?

Le paiement du client peut-il transité par une plateforme de paiement indépendante à la conciergerie avant d’arriver sur le compte bancaire de l’exploitant ?

Dans le cas contraire l’administration pourrait logiquement effectuer un rappel de TVA sur les charges d’exploitation de la société d’exploitation en justifiant que la notion d’exploitant n’est pas remplie par la non perception directe de la totalité du prix.

merci

Bonjour, j’ai un appartement à Paris que je souhaite louer pour de courte durées.

Si j’opte pour régime parahôtelier et propose des services comme le ménage, le pdj et le linge aux conditions requises par le régime parahôtelier), serai-je bien dispensé de numéro d’enregistrement demandé par la Ville et pourrai-je louer ce bien tout au long de l’année ?

De plus, pourrai-je bien récupérer la TVA sur les fournitures et autres prestations de service utilisées pour cette activité ?

Bonjour

C’est plutôt malin comme réflexion !

Dans ce cas vous êtes bien sûr soumis à la TVA dans les deux sens : vous la facturez et vous devez la récupérer

cela peut être pénalisant pour vos clients particuliers (les entreprises ce n’est pas fondamental car la TVA est neutre pour elle)

Pouvez vous nous en dire plus sur votre projet ?

C’est intéressant !

A très vite

Bonjour,

Pour garder le statut de LMNP, il n’est possible de dépasser 23 000e annuel de CA, si non, nous sommes obligés de passer en LMP ou régime de la para-hôtellerie, pour conserver le régime de la par-hotellerie sans TVA, il ne faut pas dépasser 82000e de CA ?. Donc, par exemple, si on 100 000e de CA, on est obligé de passer au régime de la para hôtellerie et de la TVA ? Ai-je bien tout compris ? Merci pour votre réponse, Cordialement

Bonjour

A mon sens c’est une interprétation , pas une réalité

Bien à vous

Bonjour M. PIERRE

Merci pour cet article fort intéressant.

Je suis LMNP au régime Micro-BIC et propose 3 des 4 services pour passer en para hostellerie. Ai je bien compris que pour ce faire, il faut bien renoncer au Micro-BIC et passer au régime réel simplifié ?

Cordialement

Bonjour Eric,

Et surtout intégrer la TVA dans votre gestion.

Etes vous prêt pour cela ?

bien à vous

Bonjour ,

Nous avons une dizaine d’hébergement (chalets, studios et chambres ) nous avons crée une SARL en para hotellerie. Notre surprise, un controle fiscal sur 2016 et 2017, juque là pas de soucis, uniquement sur la facturation , en effet nous faisons une facturation classique en indiquant les dates de séjours.

Ma question : devons-nous avoir un logiciel de facturation obligatoirement.

Merci

Bonjour

Les normes comptables ont en effet évolué et l’utilisation d’un logiciel est quasi incontournable pour de la para hotellerie (la TVA, c’est sensible…)

Bien à vous

Bonjour,

nous venons d’acheter un mobil home dans un camping 4 étoiles à Sète, nous sommes assujetti à la tva et de ce faite je voudrais savoir si je doit appliquer une tva sur les factures de location? si oui, de combien? dois-je faire mention sur ma facture si je suis assujetti à la tva?

MERCI

Bonjour Patricia,

Merci pour votre message et bravo pour votre projet

Il faudrait analyser pourquoi vous êtes assujetti à la TVA

Peut être pouvez vous sortir de ce système ?

Ensuite, si vous êtes assujetti, vous devez relever du régime hôtelier, la TVA de 10% est applicable

Bien à vous

Bonjour,

Une question :

l’arrêt de la CAA de Marseille peut il préciser le statut entre loueur en meublé ou para hôtelier ?

Le simple fait de récupérer la TVA en direct sur une activité saisonnière de courte durée fait il basculer le loueur dans la para hôtellerie perdant ainsi les avantages du statut de lmnp ?

https://www.legifrance.gouv.fr/affichJuriAdmin.do?oldAction=rechJuriAdmin&idTexte=CETATEXT000030787453&fastReqId=2055489140&fastPos=1

Merci pour votre avis. Salutations

La réglementation en vigueur reste valable

La jurisprudence peut la faire évoluer, mais il faut qu’elle soit constante

Bien à vous

Merci pour cet article. Je loue mon RDC en LMNP de tourisme classé pour séjours courte durée. Savez-vous s’il m’est permis de proposer mon logement à des entreprises pour loger des collaborateurs en mission (TVA 0%) ?

Merci.

Yves

Bonjour Yves

Merci pour votre message

C’est tout à fait possible en effet

Mais du coup êtes vous assujetti à la TVA ?

Bonjour Pierre

merci pour cette réponse. Concernant la TVA je pensais facturer avec 0%.

ah ok 🙂

Bonjour,

Merci pour votre article, je suis un investisseur débutant géographiquement pas loin de chez vous, je vais prendre plaisir à lire vos autres articles

Merci !

A très vite

Bonsoir,

vous écrivez :

les conditions proposées aux locataires :

» les services sont inclus dans l’offre de location

les services sont fournis à la demande

les tarifs sont clairement identifiés

la clientèle est parfaitement informée « .

Pour répondre aux exigences, suffit-il dans ce cas, dans le contrat de location meublée signé par le client, de clairement mentionner les services (nettoyage et linge notamment), d’indiquer leur prix (apparemment je comprends qu’il n’est pas nécessaire qu’ils soient gratuits) et bien sûr leur disponibilité « sur demande » ?

Question subsidiaire : l’assujettissement à TVA est-il possible pour de la location « longue durée » (9 mois) ? je pense notamment à de la location de studios meublés pour des étudiants.

merci pour votre retour

Bonjour

Merci pour votre intérêt

Vous savez l’utilisation de la TVA est à manier avec précaution, ce n’est pas toujours si intéressant !

Je pense qu’une mention dans le contrat et accessible en ligne sur votre site internet fera l’affaire

Concernant une location à l’année, à moins de fournir des prestations hotellières chaque jour, vous ne pouvez pas être assujetti à la TVA

donc dans les faits cela me semble pas possible

Qu’en pensez vous ?

BONJOUR ,

j’ai acquis un bien LMNP occasion en 2015 assorti d’un premier bail avec une société hôtelière dans je collecte la TVA sur les loyers, le bail n’a pas été renouvelé par le gestionnaire(uniquement pour certain lot), je continu donc l’exploitation en meuble classique , dois je toujours facturer la TVA sur les loyers jusqu’à atteindre les 20 ans pour ne pas avoir à rembourser une partie de l’exonération de TVA sur l’achat de l’appartement neuf dont a bénéficié le propriétaire précédent ,ou bien du fait que cette rupture d’exploitation en para hôtellerie n’est pas de mon fait puis je m’extraire de cette option TVA sans dommage

Bonjour Hubert,

Il faut savoir rester modeste, je n’ai pas été confronté à cette situation car je préfère largement investir en direct pour des questions de rentabilité

Votre situation est celle dans laquelle je n’aimerais pas me retrouver avec une résidence gérée 🙂

En première analyse, je dirais que vous ne pouvez plus de fait facturer la TVA si vous n’avez pas de gestionnaire qui assure des prestations para hôtelières, et que vous gérez en direct

J’avertirais donc mon SIE préféré pour l’informer de la situation et indiquer que je sors du dispositif TVA pour repasser en LMNP classique

Je vous conseille tout de même fortement de contacter un expert comptable spécialisé dans le meublé, qui vous fera un topo sur la jurisprudence pour pouvoir orienter votre choix de manière juridiquement sécurisée

Souhaitez vous que je vous fasses passer des coordonnées ?

Je compte sur vous pour nous tenir au courant des réponses qui vous seront apportées, cela m’intéresse fortement 😉

Bonne continuation

Bonjour,

Si ma SARL de famille achète un bien, meublé, et que, pour le mettre en location, elle passe par un gestionnaire, la TVA sera donc de 10% ?

Je parle d’un bien meublé mais sans service, mais au lieu que la société le loue elle-même, ne serait-ce pas plus avantageux de passer par un gestionnaire (comme avec les résidences avec service en somme). Comme ça le bien devient assujetti à la TVA alors qu’en meublé simple il ne l’est pas …

Bien Cordialement,

Morgan

Bonjour

Vous avez une SARL de famille LMNP? il y a plusieurs statuts

Le montage que vous proposez est limite, il peut fonctionner mais aussi être retoqué

A mon sens vous devriez contacter un comptable ou un fiscaliste expert de la jurisprudence dans ce domaine avant de vous lancer

Je peux vous conseiller des coordonnées au besoin

Bien cordialement

Beaucoup d’interprétations erronées. Il convient de lire avec rigueur la Législation. Les prestations annexes doivent être incluses dans le prix de la location. Cela est clairement indiqué dans le 120 du BOI-TVA-CHAMP-30-10-50, souvent inconnu des intervenants. Le 30 et 40 du BOI-TVA-CHAMP-10-10-50-20, indiquent aussi que les prestations doivent être offertes (donc gratuitement) et non proposées !!! En fait, Il suffit de consulter les annonces de location sur les plateformes (Abritel, etc…). Dès lors où il est indiqué que la fourniture des draps ou autre prestation est en supplément, nous sommes en présence d’une location exonérée de TVA. l’Administration Fiscale ne pourra pas remettre en cause cette exonération.La location ne sera à la TVA que si l’annonce indique que trois prestations sont incluses dans le prix. Je rappelle qu’il n’y a pas d »option possible. Si vous faites savoir aux Services fiscaux que vous offrez les prestations pour récupérer la TVA sur votre achat, vous devez aussi le faire savoir à votre clientèle. Dans le cas contraire vous auriez une fausse déclaration. La question d’avoir les moyens de fournir les prestations (§40) ne concerne que les loueurs qui au préalable annoncent offrir les prestations (1ere condition). Il faut offrir les prestations ET les rendre dans des conditions similaires à l’hôtellerie. Si la première condition n’est pas remplie il est inutile de se pencher sur la suite du §40 du BOI précité, puisque la location es td’office exonérée de TVA. Il y a beaucoup à dire sur la Jurisprudence, mais ce serait trop long. Notez toutefois que dans la Jurisprudence ne figurent que des dossiers qui prêtent à interprétations et qui bien souvent ont été mal motivés.

Bonjour

Merci d’avoir pris le temps de détailler votre pensée et de l’étayer avec des références juridiques précises

Nous disons la même chose

Plus concrètement, pour prendre un exemple sur la partie « prix » de votre commentaire

Lorsque vous louez une voiture, vous attendez vous à avoir le GPS, les sièges enfants, la garantie tous risques, deux conducteurs supplémentaires… pour le même tarif que la réservation de base que vous avez retenue? Je ne pense pas 😉

Concernant la TVA, vous décrivez le même mécanisme que celui exposé dans l’article

en un peu plus obscur et juridico-juridique, mais l’essentiel y est…

Pour la jurisprudence, il y a plusieurs orientations d’une manière générale

Soit le jugement d’un cas isolé, isolé dans le sens d’une situation unique ou mal motivée, et ce jugement ne peut être généralisé

Mais, si le jugement est similaire à un autre jugement, qui lui même est similaire à un jugement sur un cas identique, etc…

dans ce cas, on parle de jurisprudence constante, et pour simplifier, cette jurisprudence acquière un peu « force de loi »… jusqu’à ce qu’une autre jurisprudence aille en sens inverse et qu’elle soit suivi dans d’autres affaires

Vous êtes expert comptable ou très impliqué dans la location meublée ?

Vos retours d’expérience m’intéressent

Plusieurs EC consultent le blog et l’enrichissent, vous êtes libre de faire le même

Bien à vous

Super article! Je réfléchis justement aujourd’hui avec mon comptable à passer en société pour récupérer la TVA car j’ai des travaux assez important à effectuer dans une bien qui va être diviser en 5 appartements, je te dirai quand il m’aura fait un retour !

Oui cela peut être une bonne idee

Attention toutefois à la plus valeur à la revente car le calcul change beaucoup