Bonus Gratuit : Les 101 villes les plus rentables pour investir dans la location saisonnière – vous allez être surpris !

Devez vous opter pour le Micro Bic ou pour un autre Régime Fiscal ? Découvrez ce que vous devez savoir pour faire de très belles économies

En mettant en location meublée votre appartement ou votre maison, vous êtes considéré légalement comme étant un Loueur en Meublé Non professionnel LMNP.

Ce statut est avantageux par rapport à une location vide (pas photo) mais un peu particulier.

Vous pouvez effectuer votre déclaration de revenus issus de vos loyers de deux façons :

- soit opter pour le régime réel simplifié

- ou encore choisir le régime micro BIC, qui est le régime par défaut

Par simplicité, la grande majorité des propriétaires d’une location meublée déclarent leurs revenus dans le système du micro BIC dit régime micro-entreprise.

Mais faut il choisir le régime du microbic ?

C’est très rarement l’option la plus avantageuse (ce n’est peut être pas pour rien que le régime microbic vous est proposé par défaut…).

Mais lorsqu’il s’agit d’impôts et taxes, la phobie administrative n’est pas loin et on a souvent envie d’aller au plus simple…

Sur Eldorado Immobilier nous vous expliquons pourquoi ce n’est pas vraiment une bonne idée, dans le détail et de manière pédagogique.

Bonus Gratuit : Les 101 villes les plus rentables pour investir dans la location saisonnière – vous allez être surpris !

La déclaration des revenus de location meublée avec le régime micro BIC

Principes généraux de déclaration de revenus pour une entreprise

Il faut savoir que toute activité doit faire une déclaration auprès des services des impôts. C’est ce que l’on appelle les obligations déclaratives.

En effet les bénéfices réalisés au titre de toute activité lucrative sont soumis sans exception à une imposition.

On distingue ainsi deux types d’impositions pour les bénéfices.

- L’impôt sur les sociétés (IS) qui est payable par une société elle-même

- L’impôt sur le revenu (IR) qui est payable par le gérant et/ou les actionnaires (s’il y a) de la société et impose leur rémunération.

Lorsqu’une entreprise redevable de l’IR ou impôt sur le revenu, les bénéfices de la société doivent obligatoirement être déclarés à 100% dans l’IR personnel de chaque associé.

Selon la nature de l’activité, ces bénéfices sont déclarés dans un des régimes mentionnés ci-dessous :

- Bénéfices du secteur agricole (BA) : applicables aux personnes qui effectuent des activités agricoles et donc applicable pour le bénéfice agricole

- Bénéfices non commerciaux (BNC) : applicables aux professions libérales et toutes autres activités non commerciales

- Bénéfices des commerçants, industriels et artisans (BIC) : bénéfices industriels et commerciaux applicables à celles qui effectuent des activités dans le domaine du commerce, de l’artisanat et industriel. Vous bénéficiez de ce régime en tant que loueur en meublé pour déclarer vos revenus fonciers.

Pour les sociétés rattachées au régime des BIC. Il existe deux façons de déclarer ses revenus et de payer l’impôt sur les sociétés :

- Le régime réel

- Le régime micro BIC bénéfices industriels et commerciaux

Celui-ci dépend notamment du montant du chiffre d’affaires réalisé par une entreprise.

Au-delà du plafond micro BIC évoqué plus loin, il est obligatoire de déclarer au réel.

Mais si vous percevez moins de loyers que le plafond, rien vous empêche par contre de déclarer au réel vos revenus issus de la location meublée.

Vous pouvez passer du régime réel au micro BIC si vous ne dépassez pas le plafond de loyers, mais vous pouvez passer du régime micro BIC au régime réel à tout moment.

Pour en savoir plus sur la fiscalité de la location saisonnière, cliquez ici !

Micro bic : définition. C’est quoi micro BIC ?

Le régime micro BIC pour bénéfices industriels et commerciaux est le régime fiscal par défaut lorsque l’activité d’un entrepreneur, un loueur en meublé ou une chambre d’hôtes ne dépasse pas le seuil fixé par l’administration fiscale. Il offre un abattement de 50% sur les revenus imposables.

Qu’es-ce que le régime fiscal micro ?

Le régime micro est donc un régime fiscal simplifié à tous nouveaux : comptabilité, déclaration de revenus et imposition. Il est donc destiné à la création d’entreprise dans le cadre du régime des microentreprises et concrètement des entreprises individuelles.

Pour déclarer en micro, pas besoin de fiche pratique ou de tutoriel compliqué, seules quelques cases à remplir, comme pour vos impôts locaux (même là cela peut être compliqué parfois mais les conditions générales et mentions légales d’utilisation du code général des impôts précise qu’ils ne peuvent pas faire moins compliqué ;))

Par contre, qui dit régime simplifié d’imposition dit en creux que c’est loin d’être le système fiscal le plus avantageux, sauf dans certains cas très précis.

Pour précision, par facilité, nous parlons de déclaration au réel mais il s’agit réglementairement de déclaration au réel simplifié.

La différence se situe surtout sur l’absence d’obligation de réaliser un inventaire annuel ou de tenir un livre de compte ultra détaillé et précis.

Autre précision, pour un loueur en meublé professionnel ou un loueur en meublé non professionnel micro BIC et TVA sont antagonistes, la TVA ne s’appliquant que sur les activités parahôtelières qui relèvent d’un autre régime fiscal que la location meublée. Il en va de même pour une chambre d’hôtes.

Mais dans tous les cas, dans l’hypothèse où d’une entreprise vous bénéficierez du régime micro BIC des bénéfices industriels et commerciaux, vous auriez une franchise de base de TVA ou la taxe sur la valeur ajoutée.

Pour aller plus loin nous vous expliquons tout dans cet article de référence sur Eldorado Immobilier.

Quelle est la différence entre BIC et BNC ?

Le BIC est réservé aux activités commerciales et le BNC à une profession libérale. Les obligations comptables et de déclaration sont simplifiées en BIC et le bénéfice imposable est calculé différemment. Un régime micro existe dans les deux cas le régime microbic et le régime microbnc des bénéfices non commerciaux.

Dans votre cas, celui d’un propriétaire de location meublée, d’un investisseur immobilier, ou d’un gestionnaire de chambre d’hôtes, aucun doute à avoir, dirigez vous directement vers la cas BIC pour Bénéfices Industriels et Commerciaux.

En effet, l’ensemble de la doctrine fiscal met clairement en évidence que la location meublée ne relève pas de l’activité d’une profession libérale.

Ainsi à la question comment déclarer ses revenus en micro entreprise ? il n’y a pas de réponse universelle… mais ce qui est sûr, c’est que dans le cas d’un propriétaire de location meublée les bénéfices non commerciaux sont à proscrire et c’est bien le régime BIC qu’il faut retenir.

Info en plus : il n’y a pas que la location meublée qui fait partie des activités destinées à bénéficier d’un régime d’imposition micro BIC. Le plan d’epargne retraite, l’epargne salariale, le bénéfice imposable d’une entreprise innovante, les assurances professionnelles, les baux commerciaux et fonds de commerce et les micro-entreprises qui répondent à des des marchés publics aussi.

Les caractéristiques du régime Micro BIC

Comme nous l’avons évoqué plus haut, le régime d’imposition d’une entreprise BIC dépend de son chiffre d’affaires.

Pour pouvoir déclarer à partir du régime micro BIC, l’entreprise doit donc respecter un plafond.

- Si l’entreprise réalise une activité dans le commerce, dans la location de meublé de tourisme, gîte ou chambre d’hôtes. Ce plafond du micro BIC en 2020 est de 170 000 euros,

- Si l’entreprise effectue des prestations de services rattachées aux BIC ou bénéficiant du statut LMNP. Le seuil pour bénéficier d’un régime d’imposition micro BIC 2020 est de 70 000 euros.

Régime Micro BIC meublé et bénéfice taxable

Le régime micro BIC d’une location meublée permet de bénéficier d’un abattement fiscal.

En conséquence, seule la moitié du chiffre d’affaires est soumise à imposition. C’est ce qu’on entend d’ailleurs par « Bénéfice taxable ».

À savoir que cela ne signifie pas que vous ne devez indiquer sur votre fiche de déclaration que la part de bénéfice taxable !

Vous devez déclarer la totalité de votre chiffre d’affaires, c’est-à-dire la totalité des loyers perçus par votre activité de location meublée, et ce sera aux impôts d’appliquer l’abattement auquel vous avez réellement droit.

Pour les activités commerciales et locations en meublé de tourisme, l’abattement micro BIC est de 71% tandis que l’abattement forfaitaire est de 50% pour les prestations de services et les activités bénéficiant du statut LMNP ou LMP de loueur en meublé professionnel.

Exemple : Si vous êtes dans la location de meublé de tourisme par exemple et que votre chiffre d’affaires est de 100 000 euros. Vous serez imposé à 29% sur ce chiffre d’affaires, car vous avez droit à un abattement micro BIC de 71%.

Lors de déclaration donc, vous allez déclarer 100 000 euros dans votre fiche de déclaration de l’impôt sur le revenu. Le service des impôts va appliquer les 71% d’abattement et calculera ce que vous leur devrez sur les 29 000 euros qui restent après abattement.

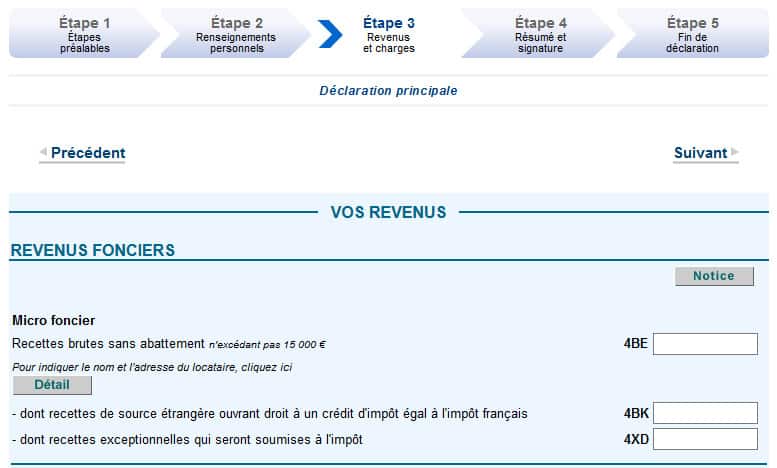

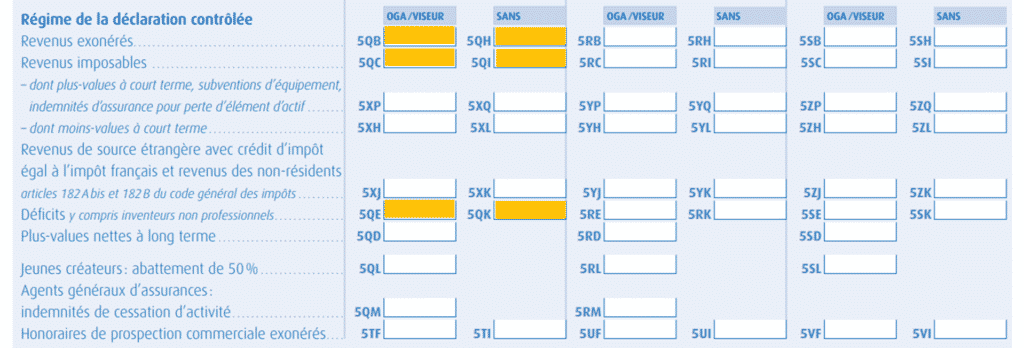

Régime Micro BIC et déclaration micro BIC

Les personnes soumises au régime micro BIC meublé doivent déclarer et intégrer dans leur déclaration de l’impôt sur le revenu le montant de leur chiffre d’affaires (revenu annuel brut+ plus ou moins-values)

La déclaration se fera ainsi à partir du formulaire 2042C PRO que l’on peut télécharger à partir de la plateforme en ligne du service public.

Ce formulaire reprend en effet, tous les revenus qu’un foyer réalise dans l’année civile et qui sont soumis à une imposition.

Régime Micro BIC et comptabilité

Il faut savoir que si vous êtes éligible au régime Micro BIC, vous avez la liberté d’effectuer ou non un compte annuel. Vous n’avez pas l’obligation de tenir une comptabilité précise.

Vous devrez avoir toutefois :

- Un livre de recettes : où figureront chronologiquement toutes les opérations relatives aux recettes de votre location ? Les paiements en espèces doivent être spécifiquement distingués et les recettes annuelles doivent être reprises dans un compte de résultat simplifié, cela fera le chiffre d’affaires annuel.

- Un livre d’achat : où est mentionné toutes les opérations de sorties et d’achat qui ont été effectuées dans le cadre de votre activité.

- Bref, il y a quand même du boulot pour l’entrepreneur individuel qui s’ignore ou se lance…

Ceci concerne principalement les activités qui reçoivent un abattement de 71%. Si vous êtes dans les prestations de services, vous n’êtes pas obligé de tenir ce registre.

À savoir également, étant un régime simple, vous bénéficiez d’une facilité administrative et il n’est pas nécessaire de faire appel au service d’un cabinet d’expertise comptable, en tant qu’entrepreneur vous pouvez tenir vous-même votre livre comptable et effectuer votre déclaration micro BIC.

Le micro BIC permet il de moins payer de cotisations sociales ?

Le régime micro BIC est associé à un régime micro social qui fonctionne sur le même principe d’un abattement forfaitaire.

Là encore, ce n’est pas forcément le système le plus avantageux…

Régime Micro BIC et exemption

Toutes les micros entreprises ne bénéficient pas du régime micro BIC. Cela dépend également de leur statut juridique.

Seules les entreprises individuelles, les EIRL et les EURL n’ayant qu’un gérant associé peuvent bénéficier de ce régime.

Si une entreprise a donc plusieurs associés, elle ne pourra pas prétendre au régime micro tout comme les SASU ainsi que les activités ci-après :

- Location-gérance de fonds de commerce

- Location de matériels

- Lotissement et construction

- Les activités en relation avec le marché financier

LMNP : Le régime micro BIC est-il bénéfique ?

Il est vrai que le régime micro BIC présents des avantages au niveau de la déclaration des impôts, car il ne demande que peu de documents comptables et permet de bénéficier entre 50% et 71%.

Cependant, cela ne veut pas forcément dire qu’il est plus avantageux qu’un régime réel.

En effet, contrairement au régime réel, le régime micro BIC ne tient pas compte de vos charges. Il n’appliquera que l’abattement auquel vous avez droit.

Dans le cas où vos charges dépassent le montant de l’abattement, vous ne pourrez prétendre à aucun allègement venant du centre fiscal.

Ce qui n’est pas le cas avec un régime réel.

Concrètement, si vous avez fait un investissement locatif via un prêt immobilier, vous ne pouvez pas prendre en compte cette charge en déclarant en micro des bénéfices industriels et commerciaux bic. Le choix du régime réel est bénéfique aux détenteurs de crédits immobiliers.

Par contre, et c’est une question qui revient souvent, le régime choisi n’a pas d’impact sur le calcul de la plusvalue immobilière.

Ce qui impacte est le fait de relever du statut LMNP pour loueur en meublé non professionnel, qui relève de la plus value des particuliers. Ou d’être LMP pour loueur en meublé professionnel, qui est assujetti à la plus value d’une entreprise, qui tient compte des amortissements.

En effet, les entreprises sont soumises à une gestion des amortissements différente, ce qui les fait entrer dans le calcul de la plus value.

Autre légende urbaine : oui, les moyens de paiement de l’impôt sont les mêmes quel que soit le régime choisi !

Fiscalité du régime réel simplifié

Avec un régime réel simplifié, vous devez dans votre déclaration, renseigner la totalité de vos charges locatives ainsi que les amortissements.

Ils seront en effet compris dans le calcul des impôts que vous allez devoir vous acquitter. C’est tout là l’intérêt de ce régime !

Et que vous soyez propriétaire d’un gîte, d’une chambre d’hôte, ou de toute autre exploitation meublée.

Il en va ainsi donc :

- des crédits immobiliers et prêts professionnels

- de tout ce qui est nécessaire pour la fourniture de logement

- pour les équipements pour une location courte durée

- des frais de déplacement

- des frais de personnel

- un éventuel bail commercial

Dans le cadre d’un investissement locatif, le régime réel simplifié est particulièrement adapté.

À savoir que si vos recettes en tant que LMNP dépassent les 70 000 euros, vous serez automatiquement soumis à ce régime.

Si vous êtes en dessous de ce seuil, le régime réel simplifié bien que conseillé est optionnel.

Si vous optez pour ce régime, vous devez faire une demande auprès du centre des impôts avant le 1er février d’une année civile.

Le régime est valable pendant deux ans et est reconduit tacitement si aucune demande de changement n’a été effectuée.

Vous devez également savoir que si vous dégagez un bénéfice fiscal, celui-ci sera majoré de 25%. L’adhésion à un centre de gestion agréé vous permet d’éviter cet inconvénient.

Un centre de gestion agréé est une couche supplémentaire de sécurité par rapport à un expert comptable.

Si vous recourez aux services d’un centre de gestion agréé, vous envoyez un signal très positif à l’administration fiscale car elle sait que votre comptabilité est sincère. Cela lui donne moins de travail de contrôle et vous êtes récompensé (ou les autres propriétaires sont pénalisés, cela dépend de comment on voit les choses).

Si j’exploite mon meublé via une entreprise suis-je automatiquement au réel ?

Seules les auto entreprises et entreprises individuelles dont le chiffre d’affaires annuel ne dépasse pas le plafond du micro BIC peuvent en bénéficier.

Ainsi, si vous exploitez vos meublés de tourisme ou vos locations meublées à l’année via une structure juridique précise ou que vous êtes dans le cas d’une reprise d’entreprise dont le secteur d’activité est la location en meublé, vous serez soumis au régime réel simplifié d’imposition ou au régime réel normal.

C’est la fiscalité de l’entreprise qui s’applique et seul compte le résultat de l’exercice pour la déclaration fiscale, quel que soit son siège social, que ce soit une société anonyme (SAS) ou une société à responsabilité limitée (SARL ou SARL de famille).

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier louer en courte durée ont commencé par convaincre leur banquier grâce à une étude de marché ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

Conclusion : Micro BIC vs régime réel simplifié

Bien que simplifié, le régime micro BIC peut vous désavantager contrairement au un régime réel.

En effet, le régime réel prendra en considération toutes les dépenses relatives à votre activité. Il permettra de vous faire des économies en fin de compte. Sauf dans de rares cas où votre bien immobilier est complètement amorti et que vous n’avez pas de crédit dessus.

Dans tous les cas, ne vous reposez pas sur vos lauriers, faites des calculs !

Si vous n’avez pas le temps, recourez à un expert comptable, mais le jeu en vaut la chandelle.

Et pour aller plus loin, découvrez la machine à réservation directe : le programme complet pour louer en direct.

Qu’en pensez vous ?

Dites moi « oui » dans les commentaires ci-dessous, si vous avez déjà comparé le micro BIC et le réel (et dites moi qui a gagné, je suis curieux!)

Dites moi « non » dans les commentaires, si vous êtes certain de votre choix ou que vous ne vous posez pas la question.

Bonus Gratuit : Les 101 villes les plus rentables pour investir dans la location saisonnière – vous allez être surpris !

Où déclarer le micro BIC ?

- Si vous relevez du régime micro–BIC (micro-entreprise), vous devez indiquer le montant brut de vos recettes sur votre déclaration de revenus en ligne ou avec le formulaire n°2042 C-PRO. Vous devez être inscrit au répertoire Sirène de l’ Insee . Cette formalité est gratuite.

Quel est le taux d'imposition des BIC ?

- Mais cette option fait perdre le bénéficie des abattements liés au régime de la micro-entreprise car l’impôt correspond à un un pourcentage de son chiffre d’affaires : 1 % pour une activité de vente ou de fourniture de logement ; 1,7 % pour les autres BIC et 2,2% pour les BNC.

C'est quoi BIC ou BNC ?

- Les bénéfices industriels et commerciaux (BIC), les bénéfices non commerciaux (BNC) sont des revenus qui sont soumis à l’impôt sur le revenu.

Bonjour Pierre,

nous souhaitons loué l’appartement situé dans notre maison (logement bien indépendant).

un professionnel est venu le visiter et me propose le classement Meublé de Tourisme 1 étoiles et me conseil de passer au régime MICRO BIC.

Actuellement je fais ma déclaration sur infogreff sur Imposition sur les bénéfices j’ai indiqué microBIC. mais je ne sais pas quoi mettre à: Régime d’imposition en matière de TVA ( Régime réel simplifié? Franchise de base? Régime mini réel? Régime réel normal?)

Je suis assé perdu et ne souhaite pas être impacté par la suite suivant ma décision si un jour nous voulons revendre ou autre…

merci à vous cordialement

J’ai une question concernant le passage micro bic au réel, combiné au passage lmnp lmp.

J’ai longuement appelé mon comptable aujourd’hui, et il m’assure que si l’on se met en micro bic en lmnp, il est possible de passer en LMP l’année d’après au réel. Est ce bien le cas? N’y a-t-il pas une durée de deux ans obligatoire (mais ici changement de statut de lmnp à LMP)? Peut on tout de même déduire frais de notaires etc. lors du passage en LMP?

Merci

Bonjour David,

Merci pour votre message et pour votre intérêt

C’est en effet possible si vous dépassez 23000€ de loyers et que cela devient la ressources principale de votre foyer fiscal.

C’est le cas ?

A très vite

bsr, en train de remplir la 11921 05 pr une location de maison enLNMP, je vais opter pr BIC le regime reel . quelle difference entre simplifié et normal?

pour la partie TVA, que dois je cocher ? reel simplifié reel normal? mini reel?

merci beaucoup .

Bonjour vous netes pas assujetti à la TVA 🙂

Bonjour,

Je souhaiterai louer un appartement loué en meublé . Je souhaiterai savoir quel régime fiscal je dois choisir bic ou réel , sachant que je n’ai pas de crédit pour le logement et ni pour les meubles qui le compose. J’ai acheté cet appartement en décembre 2020 et je commencerai a le louer cette année .

Merci pour votre réponse.

Cordialement

Aime KLEIN

Bonjour Aime,

La réponse est délicate sans une analyse fiscale précise de votre situation.

la plupart du temps le micro BIC est le moins favorable

Vous pouvez également envisager le meublé de tourisme qui offre un abattement de 71%

Cordialement

Bonjour,

Merci pour cet article très intéressant.

Le régime réel est plus intéressant que le micro-bic d’un point de vue fiscal.

Par contre, en cas de décès, si le bien a été acheté au moyen d’un crédit, l’assureur rembourse le reste du prêt à la banque, et cette somme est considérée dans le régime réel comme un revenu exceptionnel, qui va générer inévitablement une forte hausse des impôts sur le revenu.

C’est pourquoi en cas de crédit immobilier, dire que le régime réel est beaucoup plus intéressant que le micro-bic n’est pas une évidence !

Bonjour Jean-Philippe,

Il faudrait un expert comptable chevronné pour trancher définitivement ce cas, qui reste toutefois très marginal

Cordialement

Bonjour,

J’ai mis en location, pour la première fois, mon appartement à la suite de l’achat d’une maison.

J’ai mis cet appartement en location meublée.

Il me faut remplir le POI et on m’a conseillé de me mettre sous le régime micro-BIC.

– Me conseillez-vous de le régime de micro-BIC ou de réel simplifié en sachant que je ne déclare que +/- 10000 euros/an.

– Si je prend micro-BIC, dois-je payer quelque chose en plus des impôts (TVA, URSSAF…) ?

Je vous remercie pour votre réponse.

Bien à vous,

Anthony

Bonjour Anthony,

Merci pour votre intérêt !

Généralement le micro BIC est le moins avantageux donc faites bien vos calculs 🙂

je peux vous transmettre les coordonnées d’un expert comptable au besoin

A très vite

Bonjour, je vais démarrer dans la location sur un bâtiment que nous avons rénové. Ma question est la suivante : l’exercice de l’activité est-elle à noter à notre domicile case 4? ou bien à l’adresse du lieu de location case 5 ?

Merci à vous.

D’après ce que je comprends ce sera la case 5

A très vite

Bonjour Pierre,

Merci pour toutes ces informations !

J’aimerais passer au réel, mais cela ne ser possible qu’à partir de 2021, puisqu’il faut le déclarer avant février ?

Bonjour,

propriétaire d’une maison individuelle , j’ai décidé d’en louer une partie (T2 en rez-de-chaussée). Pour cela j’ai fait des travaux de rénovations ( isolation phonique avec l’étage, nouvelle cuisine, électricité aux normes (nouveau compteur), investissement dans de nouveaux radiateurs électriques, achat de mobilier neuf). Puis je déduire ces frais au moment de ma déclaration d’impôts?

merci pour votre réponse

Bonjour Catherine,

oui en effet, si vous déclarez au réel

Bien à vous

Bonjour, j’habite en Martinique et, je souhaite me mettre en freelance et devenir prestataire de services pour locations saisonnières (check in check out et ménage)… Après lecture de vos articles la micro entreprise Bic me semble la plus adaptée, qu’en pensez vous Pierre ? Merci pour votre réponse et vos articles qui sont tous très intéressants et qui apportent de nombreux conseils.

Valérie

Bonjour Valerie

C’est une bonne solution dans un premier temps en tous cas.

Car lorsque vous passez les seuils de la TVA il semble plus clair d’avoir une société « classique »

Bien à vous

Bonjour, j’envisage d’acheter en sci un studio en lmnp.

Et j’aimerais bien les coordonnées d’un comptable expert en location meublé et un expert fiscaliste pour le montage de la sci?

Au passage, vos articles mon donner envie de tenter l’aventure immobilière !

Super!

Je vous envoie cela

A tres vite

Bonjour,

Je loue 20 studios/T2 en LMP et 20 studios/T2 que je vais basculer du réel simplifié en LMNP avant le 01/02… et suis moi aussi intéressé par les coordonnées d’un expert comptable connaissant bien le meublé.

Autre question pour un autre cas de figure, une sci familiale est-elle transparente pour bénéficier de ce réel simplifiè? et pour éviter la réintégration des amortissements? Quelle fiscalité en cas de cession pour cette sci (aujourd’hui à l’IS, basculable à l’IR?)?

Merci pour ces réponses, et bravo pour ces articles fouillés contrairement à la littérature -souvent juste, mais toujours incomplète- sur le sujet. Et nous sommes en France où le détail compte!

François

Merci !

Joli patrimoine, bravo 🙂

Du moment que vous passez pas une société, les amortissements sont intégrés dans le calcul de la plus value dite professionnelle

étais-ce le sens de votre question ?

A très vite

Bonjour

J’exploite en courte durée un studio en bord de mer et je suis passé au réel dès la 1ère déclaration. Je me suis fait aider par une amie comptable pour ma 1ère déclaration parce c’était du chinois absolu pour moi ! j’ai fait la 2ème tout seul et ça s’est bien passé, sinon j’avais contacté un expert pour me le faire bien que ce soit payant, mais le problème est que je n’aurais rien appris et aurais été obligé de refaire appel à lui par la suite. C’est déductible mais il faut quand même sortir les sous !

L’avantage financier est très net : la 1ère année on déduit beaucoup de frais, notamment les frais d’agence et une partie des frais de notaire. Je suis donc passé en déficit que je reporte tous les ans (et donc impôts = 0€). J’ai prévu de programmer des travaux dès que j’anticipe de payer des impôts.

Je conseille vraiment, le seul inconvénient est la complexité de la déclaration et que si on la fait seul sans trop de compétence, il faut faire attention aux erreurs notamment si la loi de finance change !

Super témoignage !

Merci c’est intéressant de voir comment tu as pu faire

Pour la part je préfère payer un expert comptable et consacrer le temps à autre chose car au final la dépense est très réduite.

Mais c’est exact il faut faire l’avance

Bonjour Pierre, nous louons 2 chambres et un studio dans notre villa en colocation de sept à juin, de plus nous louons notre villa en entier sur juillet et Août. Nous déclarons l’ensemble des gains en micro Bic, la facilité comme vous dites. Par ailleurs nous avons un prêt immobilier sur notre villa qui est aussi notre résidence principale. Je pense que le réel simplifié pourrait être une bonne idée. Mais est ce que ce type de déclaration marche aussi pour une résidence principale ? Faut-il un organisme agréé et en avez-vous à proposer ?

Merci

Bonjour Yannick

Oui, quel que soit le bien que vous louez en meublé, le principe est le même.

L’organisme agréé, le CGA, est utile si vous faites des bénéfices fiscaux, sinon son intérêt est limité

Par contre, je vous conseille fortement un expert comptable. Je peux vous donner des coordonnées si jamais vous en avez besoin

Bien à vous

Je veut bien les coordonnés stp

Pas de soucis, je te les envoies

Bien à toi

Bonjour,

Merci pour vos articles.

Ma situation étant relativement complexe je serais également très intéressé par les coordonnées d’un expert comptable compétent en la matière !

Cordialement,

Stephen

Oui pas de soucis, je vous envoie cela

A très vite