Le choix entre LMP et SAS dépend de vos objectifs fiscaux et patrimoniaux en location meublée.

Le LMP offre simplicité et amortissements, idéal pour les petits revenus. La SAS permet une optimisation fiscale avancée avec protection du patrimoine, adaptée aux revenus plus élevés.

Analyse Comparative : LMP vs SAS

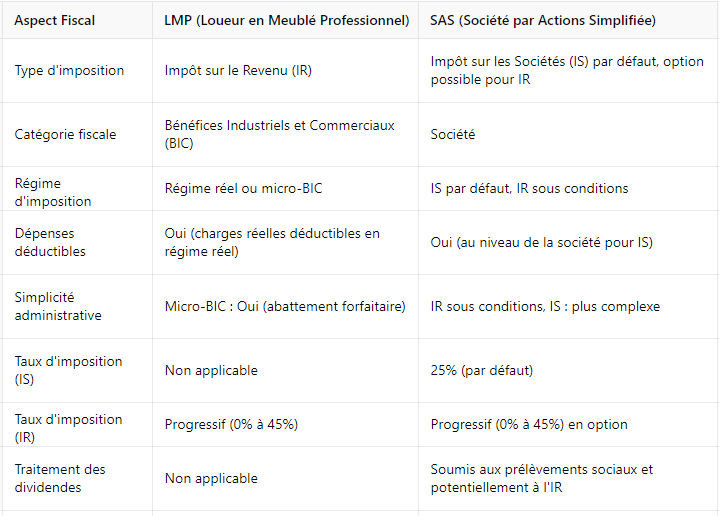

Fiscalité du LMP et SAS

Fiscalité du LMP : IR, IS, et régime micro-foncier

Le Loueur en Meublé Professionnel (LMP) est soumis à l’Impôt sur le Revenu (IR) dans la catégorie des Bénéfices Industriels et Commerciaux (BIC).

Vous pouvez choisir entre le régime réel ou le régime micro-BIC, en fonction de vos revenus locatifs.

Le régime réel permet de déduire toutes les charges réelles, ce qui peut être intéressant pour ceux qui ont des dépenses importantes, tandis que le micro-BIC offre une simplicité administrative avec un abattement forfaitaire.

Fiscalité de la SAS : IS et possibilité de l’option IR

La SAS, quant à elle, est soumise par défaut à l’Impôt sur les Sociétés (IS).

Cela signifie que les bénéfices sont taxés au niveau de la société avant d’être éventuellement redistribués aux associés sous forme de dividendes.

Il est possible d’opter pour l’Impôt sur le Revenu (IR) sous certaines conditions, mais cette option est limitée dans le temps et n’est généralement pas favorable à long terme pour les activités locatives.

Comparaison des taux d’imposition

Le taux de l’IS est de 25% pour la plupart des entreprises en France,

alors que l’IR est progressif, avec des tranches allant de 0% à 45%.

Ainsi, pour les petits revenus locatifs, le LMP peut offrir une fiscalité plus légère, tandis que pour des bénéfices plus élevés, l’IS de la SAS pourrait être plus avantageux.

Cependant, il ne faut pas oublier que les dividendes sont soumis aux prélèvements sociaux et potentiellement à l’IR, ce qui alourdit la note fiscale.

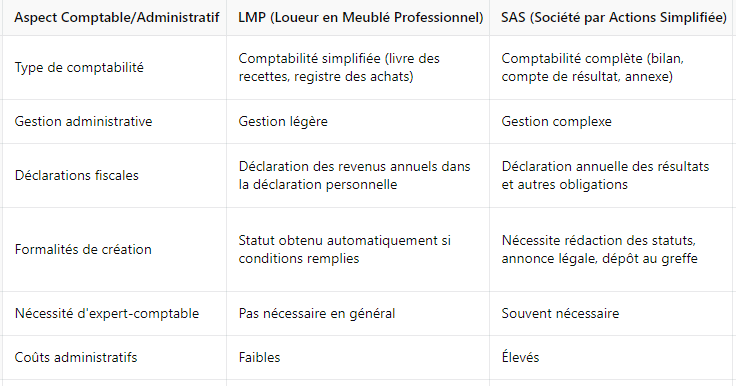

Obligations Comptables et Administratives

Comptabilité simplifiée vs comptabilité complète

En tant que LMP, vous pouvez bénéficier d’une comptabilité simplifiée si vous optez pour le régime réel simplifié.

Cela implique la tenue d’un livre des recettes et d’un registre des achats, ce qui est assez léger en termes de gestion.

En revanche, la SAS nécessite une comptabilité complète, avec un bilan, un compte de résultat et une annexe.

Cette complexité administrative peut nécessiter l’aide d’un expert-comptable, ce qui augmente les coûts de gestion.

Les propriétaires sous statut LMP passent en moyenne 5 heures par mois à gérer les obligations fiscales et comptables, contre 15 heures pour les gérants de SAS en raison des exigences plus complexes.

Déclarations fiscales pour LMP et SAS

Les LMP doivent déclarer leurs revenus dans leur déclaration annuelle de revenus, en y intégrant les bénéfices ou déficits de leur activité.

Pour une SAS, les formalités sont plus complexes, avec une déclaration de résultats annuelle à déposer auprès du service des impôts des entreprises, en plus de la tenue des assemblées générales annuelles et des dépôts de comptes.

Formalités de création et de gestion d’une LMP ou SAS

Créer une SAS nécessite de rédiger des statuts, de publier une annonce légale et de déposer un dossier au greffe du tribunal de commerce.

C’est un processus plus long et coûteux que d’obtenir le statut de LMP, qui est automatique si vous remplissez les conditions requises.

Cependant, la SAS offre une flexibilité dans la gestion et la répartition des bénéfices, ainsi qu’une meilleure protection du patrimoine personnel des associés.

Les cotisations au régime général (SAS) permettent de bénéficier d’une pension de retraite plus élevée de 20% en moyenne par rapport au régime des indépendants (LMP), en raison de taux de cotisation plus élevés et de droits supplémentaires.

Couverture Sociale et Retraite du LMP et SAS

Régime social du LMP

En tant que LMP, vous dépendez de la Sécurité Sociale des Indépendants (SSI), ce qui implique des cotisations sociales sur vos bénéfices.

Ces cotisations couvrent la santé, la maternité, l’invalidité et la retraite.

Le taux des cotisations varie en fonction des revenus, mais peut représenter une charge significative, surtout en cas de bénéfices importants.

Régime social des dirigeants de SAS

Les dirigeants de SAS, s’ils sont rémunérés, cotisent au régime général de la sécurité sociale, ce qui offre une protection sociale plus complète, mais également des cotisations plus élevées.

Cependant, en tant que président non rémunéré, vous ne cotisez pas à la sécurité sociale, ce qui peut être avantageux pour optimiser les coûts, tout en restant conscient que cela n’ouvre pas de droits à la retraite.

Impact sur la retraite

Le choix du régime social a un impact direct sur votre future retraite.

Le LMP cotise à la retraite des indépendants, tandis que le dirigeant de SAS rémunéré cotise au régime général.

Si vous envisagez de développer votre activité sur le long terme, la SAS offre une meilleure protection sociale et une cotisation plus stable, ce qui peut être un atout pour votre retraite future.

« Avec plusieurs associés, la SAS s’est révélée être la meilleure option pour nous. Non seulement elle facilite la répartition des bénéfices, mais elle permet également de diversifier nos investissements tout en optimisant les charges sociales grâce à une rémunération ajustée. »

en témoigne Lohan

Quel Statut Choisir Selon Votre Situation ?

Vous êtes sur le point de plonger dans l’univers de la location meublée, mais une question persiste: LMP ou SAS ?

Le choix du statut est crucial, car il impacte non seulement votre fiscalité, mais aussi la gestion quotidienne de votre activité.

Pour vous aider à prendre la meilleure décision, passons en revue les critères essentiels à considérer.

Niveau de revenus locatifs

Imaginez que vos revenus locatifs soient comme les vagues de l’océan.

Si vous surfez sur de petites vagues, disons des revenus annuels modestes, le statut de LMP pourrait bien être votre planche de surf idéale.

Il offre simplicité et avantages fiscaux adaptés à une activité à échelle humaine.

En revanche, si vos revenus locatifs ressemblent à un tsunami, la SAS pourrait mieux correspondre à vos besoins, en vous permettant d’optimiser la fiscalité à travers l’impôt sur les sociétés (IS) et de gérer des flux financiers plus importants.

Objectifs à long terme (patrimonial, transmission)

Vous envisagez votre activité de location meublée sur le long terme, comme un investissement patrimonial que vous souhaitez transmettre à vos enfants ?

Le choix du statut doit prendre en compte ces ambitions.

- Le LMP offre des facilités pour amortir vos biens et préparer une transmission patrimoniale avantageuse sur le plan fiscal.

- Toutefois, la SAS apporte une flexibilité juridique pour structurer votre entreprise et faciliter la transmission de vos parts sociales, tout en protégeant votre patrimoine personnel.

Niveau de risque accepté

Dans la vie, certains préfèrent marcher sur la plage, tandis que d’autres aiment courir sur la crête des vagues.

Si vous êtes du genre à éviter les risques, le LMP vous permettra de naviguer en toute simplicité, avec un minimum de formalités et de risques juridiques.

En revanche, si vous êtes prêt à accepter un peu plus de complexité en échange d’une meilleure protection de votre patrimoine et d’une optimisation fiscale, la SAS pourrait être votre choix.

Volonté de diversification des investissements

Enfin, si vous envisagez de diversifier vos investissements, par exemple en investissant dans plusieurs biens immobiliers ou en vous associant avec d’autres investisseurs, la SAS offre une structure flexible pour accueillir de nouveaux associés et répartir les bénéfices de manière stratégique.

Le LMP, plus simple, convient mieux à ceux qui préfèrent rester indépendants et gérer seuls leur portefeuille immobilier.

Maintenant que vous avez une meilleure idée des critères à prendre en compte, il est temps de plonger plus profondément dans les avantages et les inconvénients de chaque statut.

Quelle que soit votre situation, l’objectif est de trouver la solution qui s’adapte le mieux à vos besoins et à vos aspirations.

En LMP, les cotisations sociales représentent environ 35% des bénéfices nets. En SAS, les cotisations peuvent atteindre 45% des revenus pour un dirigeant rémunéré, mais sont nulles pour un président non rémunéré.

Anne, investisseur en LMP partage son idée par rapport à la simplicité du LMP

« La simplicité du LMP me permet de gérer mes biens sans avoir à recourir à des services coûteux. Avec un revenu locatif modéré, j’apprécie surtout la possibilité de reporter mes déficits pour lisser la fiscalité sur plusieurs années. »

Anne

Lire aussi : Location meublée en indivision : Guide complet (LMNP et LMP)

Amortissement LMNP et LMP en meublé au réel : comment l’optimiser vraiment ?

LMP : Le Top de la Défiscalisation ? (IFI, Plus-Value, Succession…)

Conseils Pratiques pour optimiser votre location meublée

Se lancer dans la location meublée, que ce soit sous le statut de LMP ou via une SAS, peut ressembler à une aventure palpitante.

Mais comme tout bon aventurier, mieux vaut être préparé et connaître les obstacles à éviter.

Voici quelques erreurs courantes et des conseils pratiques pour vous aider à naviguer sereinement dans ces eaux parfois agitées.

Conseils pour Optimiser la Fiscalité sous le Statut LMP

Maximisation des amortissements

Le statut de LMP vous permet de pratiquer des amortissements, c’est-à-dire de déduire une partie de la valeur de votre bien de vos revenus imposables chaque année.

Pour optimiser votre fiscalité, veillez à maximiser ces amortissements.

N’oubliez pas d’inclure tous les éléments du bien qui sont amortissables, comme les meubles ou les travaux d’amélioration, pour réduire votre base imposable de manière significative.

Utilisation des déficits reportables

Un autre avantage du LMP est la possibilité de reporter les déficits.

Si vos charges sont supérieures à vos recettes, vous pouvez reporter ce déficit sur les revenus des années suivantes, ce qui réduit d’autant votre impôt futur.

C’est une stratégie efficace pour lisser la fiscalité sur plusieurs années, surtout si vous prévoyez des travaux importants ou des périodes de faible rentabilité.

Astuces pour une Gestion Efficace de la SAS

Optimisation des dividendes

En SAS, les dividendes sont un moyen privilégié de redistribuer les bénéfices aux associés. Cependant, ces dividendes sont soumis à l’Impôt sur le Revenu et aux prélèvements sociaux.

Pour optimiser leur distribution, il peut être judicieux de répartir les dividendes sur plusieurs années ou d’envisager des alternatives comme la rémunération du dirigeant, qui permet de bénéficier de la déduction des charges sociales avant imposition.

Prise en charge des charges sociales

Les charges sociales en SAS peuvent représenter un coût important, surtout si vous êtes dirigeant rémunéré.

Pour maîtriser ces coûts, assurez-vous de bien comprendre le fonctionnement des cotisations et explorez les options pour les réduire, comme le choix d’une rémunération plus faible en contrepartie d’une distribution plus importante de dividendes.

En optimisant cette gestion, vous pouvez améliorer la rentabilité globale de votre activité.

Maintenant que vous êtes armé de ces précieux conseils, vous êtes prêt à poursuivre votre lecture et à approfondir les aspects spécifiques de chaque statut.

Un dirigeant de SAS partage son expérience :

« Passer à une SAS m’a permis de protéger mon patrimoine personnel tout en optimisant la fiscalité de mes revenus locatifs. Bien que la comptabilité soit plus complexe et coûteuse, la flexibilité offerte par ce statut justifie largement cet investissement. »

Lire aussi : LMP et Trimestres de Retraite : Comment Maximiser vos Droits en 2024 ?

Taxe d’Habitation pour LMP : Ce Que Vous Devez Savoir

Revente en LMP : Stratégies pour Maximiser Vos Gains Fiscaux

Conclusion

Que vous optiez pour le LMP ou la SAS, l’essentiel est de choisir le statut qui correspond le mieux à vos objectifs et à votre situation personnelle.

Le LMP offre simplicité et souplesse, tandis que la SAS permet une optimisation fiscale plus poussée.

Prenez le temps de bien évaluer vos besoins avant de vous lancer pour maximiser votre investissement locatif.

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier loué en courte durée ont commencé par convaincre leur banquier grâce à une étude de marche ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

FAQ :

Qu'est-ce qui différencie principalement le LMP de la SAS pour la location meublée ?

Le LMP est un statut individuel offrant simplicité et amortissements, tandis que la SAS est une structure juridique plus complexe permettant une meilleure protection du patrimoine personnel et une optimisation fiscale via l’impôt sur les sociétés (IS).

Quand est-il préférable de choisir le statut LMP plutôt que la SAS ?

Le statut LMP est préférable si vous avez des revenus locatifs modestes et que vous recherchez une gestion simple avec des avantages fiscaux comme l’amortissement. Il convient également si vous préférez éviter les formalités administratives complexes.

Quels sont les coûts administratifs à prévoir pour une SAS ?

Les coûts administratifs d’une SAS incluent la comptabilité complète, les déclarations fiscales spécifiques, les frais de tenue des assemblées générales et la publication des comptes annuels. Ces coûts peuvent rapidement s’accumuler, d’où l’importance de les anticiper.

Comment optimiser la fiscalité sous le statut LMP ?

Pour optimiser la fiscalité sous le statut LMP, maximisez les amortissements et utilisez les déficits reportables pour réduire votre base imposable sur les années suivantes, surtout en cas de travaux importants ou de périodes de faible rentabilité.

Quels sont les avantages de la SAS pour la transmission du patrimoine ?

La SAS facilite la transmission du patrimoine grâce à sa flexibilité juridique. Vous pouvez céder des parts sociales à vos héritiers, tout en protégeant votre patrimoine personnel et en optimisant les aspects fiscaux liés à la succession.

Quels sont les pièges à éviter lors de la création d'une SAS pour la location meublée ?

Les principaux pièges à éviter incluent le choix d’un régime fiscal inadapté (IS ou IR) et la sous-estimation des coûts administratifs liés à la gestion de la société. Une mauvaise anticipation de ces éléments peut affecter la rentabilité de votre activité locative.