Comprendre la fiscalité Airbnb pour votre résidence principale est essentiel pour éviter les mauvaises surprises et optimiser vos revenus locatifs.

Que vous louiez une partie ou la totalité de votre logement, vous devez respecter les obligations fiscales spécifiques aux locations meublées.

La fiscalité Airbnb pour une résidence principale impose de déclarer les revenus locatifs comme des bénéfices industriels et commerciaux (BIC), avec une limite de 120 jours par an. Les revenus sont soumis au régime micro-BIC (abattement 50 %) ou au régime réel (déduction des charges), plus des prélèvements sociaux de 17,2 %.

Quelle fiscalité pour louer sa résidence principale sur Airbnb ?

La fiscalité Airbnb pour une résidence principale concerne les règles spécifiques qui s’appliquent lorsque vous louez votre logement principal sur la plateforme.

En France, une résidence principale est définie comme le logement où vous résidez au moins huit mois par an.

Lorsque vous louez ce type de bien en location meublée, même pour de courtes périodes, les revenus générés sont considérés comme des bénéfices industriels et commerciaux (BIC) et doivent être déclarés.

Contrairement à une résidence secondaire, la location d’une résidence principale est soumise à des restrictions spécifiques, notamment une limite de 120 jours de location par an.

Au-delà de cette limite, des démarches administratives supplémentaires peuvent être nécessaires, tels que:

- la demande d’un changement d’usage

- l’inscription en tant qu’établissement touristique

- l’obtention d’un numéro d’enregistrement

- le respect de la compensation.

En respectant ces règles, vous évitez les risques de sanctions et garantissez la conformité de votre activité avec la législation.

Solange P., membre du club VIP de Eldorado Immobilier et hôte Airbnb à Limoge, déclare : « En tant qu’expert en location saisonnière, j’ai souvent constaté que beaucoup de nouveaux loueurs Airbnb ignorent l’importance de bien choisir leur régime fiscal. Pour optimiser sa fiscalité et éviter les mauvaises surprises, il est crucial d’anticiper et de sélectionner le régime adapté dès le début. Cette stratégie est indispensable pour bâtir une activité rentable et en toute conformité. »

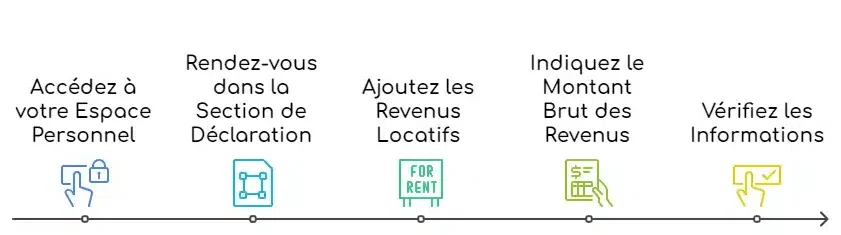

Comment déclarer ses revenus Airbnb résidence principale ?

La déclaration des revenus issus de la location de votre résidence principale sur Airbnb est une obligation légale.

Voici un guide pour vous aider à déclarer correctement vos revenus locatifs, que ce soit en ligne ou sur papier.

Comment déclarer ses revenus Airbnb ?

- Accédez à votre espace personnel sur le site des impôts : Connectez-vous sur le site impots.gouv.fr avec vos identifiants.

- Rendez-vous dans la section « Déclarer mes revenus » : Choisissez l’option correspondant à votre situation (déclaration en ligne ou déclaration papier).

- Ajoutez les revenus locatifs dans la catégorie des BIC : Pour la location meublée, les revenus doivent être déclarés en tant que bénéfices industriels et commerciaux (BIC). Sélectionnez la case appropriée.

- Indiquez le montant brut des revenus : Si vous optez pour le régime micro-BIC, l’administration fiscale appliquera automatiquement un abattement de 50 %. Pour le régime réel, vous devrez détailler les charges déductibles.

- Vérifiez les informations avant de valider : Assurez-vous que toutes les informations sont correctes avant de soumettre la déclaration.

Où indiquer les revenus Airbnb dans sa déclaration ?

Les revenus locatifs doivent être déclarés dans une case spécifique de la déclaration de revenus.

Cette case est la 5ND, qui correspond aux bénéfices industriels et commerciaux (BIC) non professionnels.

La case 5ND est utilisée pour les revenus issus de la location meublée non professionnelle (LMNP), ce qui inclut les revenus générés par la location de votre résidence principale sur Airbnb.

Si vous avez opté pour le régime micro-BIC, vous n’avez pas besoin de détailler les charges.

En revanche, si vous avez choisi le régime réel, il faudra indiquer les charges déductibles pour réduire le montant imposable.

Quelles erreurs éviter lors de la déclaration ?

- Oublier de déclarer les revenus Airbnb : Même si les montants sont faibles, il est impératif de les déclarer pour éviter des sanctions.

- Choisir le mauvais régime fiscal Airbnb : Si vos charges sont élevées, le régime réel peut être plus avantageux que le micro-BIC.

- Ne pas déclarer les revenus dans la bonne catégorie : Les revenus de location meublée doivent être inscrits dans la catégorie BIC, et non dans les revenus fonciers.

Prisca M., lectrice fidèle de Eldorado Immobilier et hôte Airbnb à Sauze, partage : »Déclarer ses revenus Airbnb peut être déroutant au départ, surtout pour les nouveaux loueurs. Je conseille de choisir le bon régime fiscal dès le début, micro-BIC ou régime réel, pour éviter les erreurs et optimiser les déductions. Un accompagnement professionnel est souvent indispensable pour alléger l’imposition. »

Micro-BIC ou régime réel : quel régime fiscal choisir ?

Voici une présentation détaillée des différents régimes fiscaux pour la location meublée courte durée :

| Régime Fiscal | Avantages | Inconvénients |

| Micro-BIC | – Simplification des démarches administratives avec un abattement fiscal Airbnb de 50 %. | – Limite de 72 600 euros de revenus locatifs. |

| – Aucune obligation de justifier les dépenses. | – Ne permet pas de déduire les charges réelles. | |

| – Adapté aux hôtes ayant peu de frais liés à la location. | – Moins avantageux si les frais sont élevés. | |

| Régime Réel | – Possibilité de déduire toutes les charges réelles | – Nécessite une gestion comptable plus complexe. |

| – Potentiel de réduction significative de l’impôt Airbnb résidence principale si les charges sont importantes. | – Obligation de conserver les factures et justificatifs pendant plusieurs années. |

Le choix du régime fiscal dépend du montant des revenus locatifs et des charges que vous souhaitez déduire.

Loi Le Meur 2025 : nouvelles règles fiscales Airbnb

Depuis janvier 2025, la loi Le Meur est entrée en vigueur.

Cette réforme fiscale vise à encadrer plus strictement les avantages fiscaux liés à la location meublée, notamment sur des plateformes comme Airbnb, en particulier dans les zones tendues.

Voici les principaux changements apportés par cette loi :

Nouveaux plafonds de revenus applicables :

- Pour les meublés de tourisme classés : l’abattement passe de 71 % à 50 %, avec un plafond abaissé à 77 700 € de recettes par an.

- Pour les meublés non classés : l’abattement passe de 50 % à seulement 30 %, avec un plafond désormais fixé à 15 000 € de recettes par an.

Suppression d’un avantage fiscal important

Autre nouveauté majeure : à partir de 2025, les amortissements réalisés dans le cadre du statut LMNP (loueur en meublé non professionnel) ne sont plus déductibles lors du calcul de la plus-value en cas de revente.

Cela diminue l’intérêt de l’amortissement à long terme, même s’il reste toujours utile pour réduire l’impôt à court terme.

Quelles conséquences pour les hôtes Airbnb ?

- Il est fortement recommandé de faire classer son logement en meublé de tourisme pour bénéficier de l’abattement à 50 %, au lieu de 30 % si le logement n’est pas classé.

- Si vos recettes dépassent 15 000 € et que vous avez des charges importantes, il peut être judicieux d’opter pour le régime réel.

- En cas de projet de revente du bien, il est conseillé de faire un point avec un expert-comptable sur l’impact des amortissements sur la future plus-value imposable.

Comment le régime micro-BIC s’applique-t-il à Airbnb ?

Le régime micro-BIC est le régime d’imposition par défaut pour les revenus locatifs n’excédant pas 72 600 euros par an.

Il est caractérisé par un abattement fiscal Airbnb de 50 % sur les revenus bruts déclarés, ce qui signifie que seule la moitié des revenus est soumise à l’imposition.

Ce régime convient particulièrement aux hôtes ayant peu de charges déductibles, car l’abattement couvre généralement les frais courants.

Seuils de revenus et abattement fiscal de 50 %

- Le régime fiscal Airbnb micro-BIC s’applique automatiquement si les revenus locatifs sont inférieurs à 72 600 euros par an.

- L’abattement de 50 % est calculé sur les revenus bruts, ce qui simplifie le calcul de l’impôt. Par exemple, si vous déclarez 20 000 euros de revenus locatifs, seuls 10 000 euros seront imposés après application de l’abattement.

Quand le micro-BIC est-il le plus avantageux ?

Le régime micro-BIC est particulièrement avantageux lorsque les frais liés à la location sont faibles et ne représentent pas plus de 50 % des revenus.

Il permet de bénéficier d’une fiscalité simplifiée, avec une déclaration des revenus rapide, et d’éviter les obligations comptables lourdes du régime réel.

Pourquoi le régime réel peut-il réduire votre impôt ?

Le régime réel offre la possibilité de déduire les charges réelles supportées pour la location de votre résidence principale sur Airbnb.

Il est plus avantageux pour les hôtes ayant des frais élevés liés à la gestion et à l’entretien de la propriété.

Liste des frais déductibles sont :

- Frais d’entretien et de réparation : Tous les travaux effectués pour maintenir le logement en bon état (plomberie, électricité, rénovation, etc.) peuvent être déduits.

- Taxes locales : La taxe foncière et d’autres taxes locales sont déductibles du revenu imposable.

- Assurances : Les primes d’assurance habitation souscrites pour protéger le logement loué peuvent être déduites.

- Frais de gestion : Les frais de gestion locative ou de conciergerie peuvent être pris en compte.

- Amortissements : Il est possible d’amortir une partie de la valeur du bien et du mobilier utilisé pour la location.

Voici un exemple de calcul pour optimiser l’imposition Airbnb :

Supposons que vos revenus locatifs annuels soient de 25 000 euros et que vous ayez 15 000 euros de charges déductibles (entretien, frais de gestion, taxes, etc.).

En optant pour le régime réel, vous pouvez déduire ces 15 000 euros, ce qui réduira le montant imposable à 10 000 euros.

Cela peut être plus avantageux que le régime micro-BIC, qui n’offrirait qu’un abattement de 50 % (soit 12 500 euros imposables).

Yolane S., membre du Club VIP de Eldorado Immobilier et propriétaire à Bordeaux, témoigne : « J’ai opté pour le régime réel, car les charges de gestion de ma maison à Bordeaux étaient élevées. Ce choix m’a permis de déduire les frais importants, comme les travaux d’entretien, et de réduire considérablement mon impôt. »

Quel taux d’imposition s’applique aux revenus Airbnb ?

Le taux d’imposition applicable aux revenus Airbnb dépend du régime fiscal choisi.

Il est important de bien comprendre ces taux pour estimer correctement le montant de l’impôt Airbnb résidence principale à payer.

Quels taux d’imposition pour le régime réel et le micro-BIC ?

- Régime micro-BIC : Les revenus locatifs sont imposés après un abattement de 50 %. Le montant net est ensuite soumis au barème progressif de l’impôt sur le revenu.

- Régime réel : Les revenus sont imposés sur le montant net des charges déduites. Ce régime permet de réduire le montant imposable en déduisant les frais d’entretien, les taxes, et d’autres charges admissibles.

Comment les prélèvements sociaux s’appliquent-ils à Airbnb ?

Les prélèvements sociaux au taux de 17,2 % s’appliquent à tous les revenus locatifs nets, que vous soyez sous le régime micro-BIC ou le régime réel.

Ils viennent s’ajouter à l’imposition location résidence principale Airbnb et sont calculés sur le montant des revenus après abattement ou déduction des charges.

Ces prélèvements comprennent la CSG (Contribution Social e Généralisée), la CRDS (Contribution au Remboursement de la Dette Sociale), et d’autres contributions.

Comment calculer l’imposition des revenus Airbnb ?

Voici un exemple de calcul pour déterminer le taux d’imposition applicable aux revenus Airbnb sous les régimes micro-BIC et réel, en tenant compte de l’abattement ou des déductions possibles, ainsi que des prélèvements sociaux.

Supposons que les revenus locatifs bruts annuels soient de 20 000 euros, avec des charges réelles (entretien, taxes, frais de gestion, etc.) de 6 000 euros.

1. Calcul sous le régime micro-BIC:

- Abattement fiscal Airbnb : Le régime micro-BIC prévoit un abattement de 50 % sur les revenus bruts.

- Revenus après abattement : 20 000 euros x 50 % = 10 000 euros.

- Imposition sur le revenu : Les 10 000 euros restants sont soumis au barème progressif de l’impôt sur le revenu. Si l’on suppose un taux marginal d’imposition de 11 %, l’impôt sera :

- 10 000 euros x 11 % = 1 100 euros.

- Prélèvements sociaux : Les prélèvements sociaux de 17,2 % s’appliquent également sur les 10 000 euros :

- 10 000 euros x 17,2 % = 1 720 euros.

- Total des charges fiscales sous le régime micro-BIC :

- Impôt sur le revenu : 1 100 euros.

- Prélèvements sociaux : 1 720 euros.

- Total : 2 820 euros.

2. Calcul sous le régime réel:

- Revenus après déduction des charges réelles : Le régime réel permet de déduire les charges réelles (6 000 euros) des revenus bruts :

- 20 000 euros – 6 000 euros = 14 000 euros.

- Imposition sur le revenu : Les 14 000 euros restants sont soumis au barème progressif de l’impôt sur le revenu, supposons un taux de 11 % :

- 14 000 euros x 11 % = 1 540 euros.

- Prélèvements sociaux : Les prélèvements sociaux de 17,2 % s’appliquent sur les 14 000 euros :

- 14 000 euros x 17,2 % = 2 408 euros.

- Total des charges fiscales sous le régime réel :

- Impôt sur le revenu : 1 540 euros.

- Prélèvements sociaux : 2 408 euros.

- Total : 3 948 euros.

Exemple concret :

Marie loue 3 chambres dans sa résidence principale à Lyon

- Elle a loué 95 nuits en 2024 pour 16 000 € de revenus.

- Ses charges sont de 7 000 € (conciergerie, ménage, entretien).

- Elle hésite entre micro-BIC (abattement 50 %) ou régime réel (déductions).

> En micro-BIC, 8 000 € seront imposables.

> En régime réel, seulement 9 000 € – 7 000 € = 2 000 € imposables.

Résultat : Marie économise 6 000 € d’impôt en choisissant le régime réel.

Pour les revenus > 12 000 € avec charges > 40 %, le régime réel est souvent plus avantageux.

Quels sont les risques en cas de non-déclaration ?

Le non-respect des obligations déclaratives expose les loueurs à des sanctions sévères.

Si vous omettez de déclarer vos revenus Airbnb, vous vous exposez aux risques suivants :

- Amende pour défaut de déclaration : Une majoration de 10 % est appliquée en cas de déclaration tardive, et cette pénalité peut atteindre jusqu’à 40 % si l’oubli est jugé volontaire. En cas de fraude avérée, la majoration peut aller jusqu’à 80 %.

- Intérêts de retard : En plus des amendes, des intérêts de retard sont calculés au taux de 0,20 % par mois de retard. Ces intérêts s’appliquent sur le montant total des impôts dus.

- Risque de contrôle fiscal : La non-déclaration des revenus ou la sous-évaluation des montants déclarés peut entraîner un contrôle fiscal. En cas de redressement, les hôtes devront non seulement s’acquitter de l’impôt Airbnb résidence principale, mais aussi des pénalités associées.

- Poursuites judiciaires en cas de fraude fiscale : Si l’administration fiscale estime qu’il y a une intention de frauder, des poursuites judiciaires peuvent être engagées, avec des peines pouvant inclure des amendes plus élevées et même des peines d’emprisonnement dans les cas extrêmes.

Quels profils d’hôtes doivent changer de stratégie fiscale ?

Les hôtes Airbnb qui louent une chambre dans leur résidence principale peuvent être exonérés d’impôts si le loyer reste raisonnable et si le locataire y réside. Au-delà de ces seuils, le régime micro-BIC s’applique avec abattement. Surveillez bien les conditions pour éviter l’imposition classique.

Cas 1 : location occasionnelle d’une chambre

Vous louez une seule chambre dans votre résidence principale pour quelques nuits par mois ?

Ce cas typique de location meublée ponctuelle est concerné par le régime des locations exonérées si deux conditions sont réunies :

- La pièce louée constitue la résidence principale du locataire (ou hébergement temporaire pour un travailleur saisonnier).

- Le prix du loyer respecte les plafonds « raisonnables » définis par l’article 35 bis du CGI (199 €/m²/an en Île-de-France, 147 €/m² ailleurs).

Si ces conditions sont remplies, vous bénéficiez d’une exonération totale d’impôt sur les revenus Airbnb, même si vous dépassez le seuil de 760 €/an.

Attention :

- Si le prix dépasse ces plafonds ou si la chambre ne constitue pas une résidence principale pour le locataire, les revenus redeviennent imposables.

- Dans ce cas, le régime micro-BIC s’appliquera de plein droit avec un abattement fiscal de 30 % ou 50 % selon le type de logement.

Recommandation fiscale :

- Conservez les justificatifs (contrat, preuve d’usage principal).

- Surveillez les plafonds annuels pour éviter un basculement vers l’imposition classique.

Cas 2 : location optimisée avec conciergerie

Si vous confiez votre logement à une conciergerie Airbnb pour automatiser les séjours, maximiser le taux d’occupation et déléguer la gestion locative, vous êtes dans une logique de location meublée à fort rendement.

Ce profil implique généralement :

- Des revenus Airbnb supérieurs à 15 000 €/an,

- Des charges importantes (frais de conciergerie, nettoyage, blanchisserie, entretien…),

- Un nombre élevé de nuitées, proche du maximum autorisé (120 jours/an en résidence principale).

Depuis la loi de finances 2024, l’abattement fiscal du régime micro-BIC pour les meublés non classés a chuté à 30 % avec un plafond de 15 000€ .

Si vos charges dépassent 30 % de vos recettes (ce qui est fréquent avec une conciergerie), vous payez des impôts sur un revenu net fictif bien supérieur à votre bénéfice réel.

Solution recommandée :

- Passer au régime réel d’imposition : il vous permet de déduire l’ensemble des charges réelles, y compris les commissions de conciergerie, les frais de ménage et les amortissements du mobilier.

- Ce régime est plus complexe mais bien plus favorable dès que les charges excèdent 35–40 % des revenus bruts.

Cas 3 : revente du bien en LMNP

Si vous louez votre résidence principale en location meublée non professionnelle (LMNP) et que vous envisagez de revendre le bien, la stratégie fiscale doit absolument être anticipée.

Depuis la loi de finances 2025, les amortissements immobiliers déduits sous le régime réel sont réintégrés dans le calcul de la plus-value lors de la revente.

Conséquence :

- Si vous avez amorti 50 000 € sur 10 ans, ces 50 000 € viendront augmenter la base imposable de votre plus-value immobilière.

- Cela peut entraîner un alourdissement fiscal important, notamment si vous vendez dans les premières années.

Points de vigilance :

- Cette mesure ne s’applique pas aux travaux de rénovation lourde, qui sont exclus de la réintégration si réalisés par des professionnels.

- Les règles sont différentes selon que vous êtes en résidence principale, résidence secondaire, ou que le logement est requalifié en bien professionnel.

Stratégie recommandée :

- Si une vente est prévue à court terme, il peut être plus judicieux de ne pas passer au régime réel, pour éviter d’augmenter artificiellement la plus-value.

- Un expert-comptable spécialisé en LMNP peut vous aider à simuler les impacts selon la date de revente et l’historique des amortissements.

Astuces pour optimiser la fiscalité de votre résidence principale Airbnb

Optimisez votre fiscalité Airbnb et gagnez en rentabilité tout en restant conforme en:

- choisissant le bon régime (micro-BIC ou réel)

- elimitant vos revenus pour rester sous le seuil fiscal

- ciblant les périodes de forte demande

- déduisant les frais de conciergerie sous le régime réel.

Comment choisir le régime fiscal adapté ?

Le choix entre le régime micro-BIC et le régime réel peut avoir un impact significatif sur le montant de l’imposition location résidence principale Airbnb.

Le régime micro-BIC, avec son abattement fiscal Airbnb de 50 %, est avantageux si les charges sont faibles.

En revanche, si les frais liés à la location dépassent 50 % des revenus, le régime réel permet de déduire ces charges réelles et de réduire ainsi le montant imposable.

Comment limiter les revenus locatifs pour le seuil micro-BIC ?

Si vos revenus locatifs sont proches de 72 600 euros par an, il peut être judicieux de limiter les locations afin de rester éligible au régime micro-BIC.

Cela permet de bénéficier de l’abattement forfaitaire de 50 % sur les revenus bruts et d’éviter les obligations comptables plus lourdes du régime réel.

Comment optimiser les périodes de location ?

Louer une partie de sa résidence principale en Airbnb uniquement pendant les périodes de forte demande permet de maximiser les revenus tout en optimisant la fiscalité, en choisissant le régime fiscal le plus approprié.

La conciergerie peut-elle optimiser la fiscalité de votre location ?

Faire appel à une conciergerie peut non seulement simplifier la gestion de vos locations, mais aussi offrir des avantages fiscaux.

En effet, les frais de conciergerie peuvent être déduits dans le cadre du régime fiscal Airbnb réel.

Voici comment l’utilisation d’une conciergerie peut aider à optimiser la taxation Airbnb :

Déduction des frais de conciergerie

Les coûts liés aux services de conciergerie peuvent être inclus dans les charges déductibles, ce qui permet de réduire le montant imposable, notamment :

- le nettoyage

- l’accueil des locataires

- la gestion des arrivées et départs

Amélioration de la gestion comptable

En déléguant les aspects opérationnels à une conciergerie, vous pouvez mieux suivre les dépenses associées à la location et faciliter la gestion des justificatifs pour les déductions fiscales.

Faut-il faire appel à un expert pour sa déclaration Airbnb ?

La gestion de la fiscalité Airbnb peut être complexe, surtout lorsque vous avez des revenus locatifs importants ou des charges spécifiques à déduire.

Dans ce contexte, faire appel à un expert-comptable spécialisé peut s’avérer bénéfique.

Quelles sont les avantages d’une gestion fiscale par un professionnel ?

Optimisation de la déclaration fiscale

Un expert-comptable est en mesure d’identifier les meilleures stratégies fiscales pour réduire l’impôt Airbnb sur les résidences principales, notamment en choisissant le régime fiscal le plus avantageux et en maximisant les déductions possibles.

Gestion des obligations comptables

Pour les hôtes qui optent pour le régime réel, un expert-comptable peut s’occuper de la gestion comptable, y compris :

- l’enregistrement des charges

- l’amortissement du bien

- la préparation des déclarations fiscales.

Cela permet de réduire les erreurs et d’éviter les pénalités liées à une déclaration incorrecte.

Accompagnement en cas de contrôle fiscal

Si l’administration fiscale décide de contrôler vos revenus locatifs, un expert-comptable pourra vous accompagner et fournir les documents nécessaires pour justifier les déductions et les choix fiscaux.

Quel est le coût d’un expert-comptable pour Airbnb ?

Le coût d’un expert-comptable pour une activité Airbnb varie selon la complexité de votre situation fiscale et les services requis, mais l’investissement est généralement largement amorti, car ses honoraires sont quasi intégralement déductibles de l’impôt sur le revenu dans le cadre du régime réel d’imposition.

Supposons que vous payez 1 200 € par an pour un expert-comptable.

En déduisant ce montant de vos revenus locatifs, votre base imposable diminue, entraînant une réduction d’impôt significative.

Exemple :

Si vous êtes imposé à un taux marginal de 30 %, cela représente une économie d’environ 360 € (1 200 € x 30 %).

Au final, le coût net de l’expert-comptable serait de 840 €, tout en vous garantissant une gestion fiscale optimisée.

Faire appel à un expert-comptable peut donc non seulement simplifier la déclaration, mais aussi vous faire réaliser des économies substantielles.

Paul L., lecteur assidu de Eldorado Immobilier et expert-comptable spécialisé en location saisonnière, donne son avis : »Je remarque que de nombreux propriétaires négligent des déductions fiscales avantageuses, comme les charges d’entretien et l’amortissement en régime réel. Choisir le bon régime fiscal et optimiser chaque poste permet de réduire l’impôt de façon significative. Mon conseil : investissez dans un accompagnement comptable pour assurer la conformité et optimiser vos économies fiscales. »

Découvrez ici notre outil comparateur de forme juridique pour investissement locatif

Dans l’investissement locatif, le choix de la forme juridique est une décision cruciale qui influence à la fois la gestion quotidienne de la propriété, la fiscalité, et le potentiel de croissance à long terme de votre investissement.

Conclusion

Pour bien gérer la fiscalité Airbnb pour une résidence principale, il est crucial de respecter les obligations fiscales et de choisir le régime le plus adapté à votre situation.

En déclarant correctement vos revenus locatifs, en optimisant les déductions disponibles et en vous conformant aux règles, vous éviterez les sanctions et optimiserez vos revenus.

Faire appel à un expert-comptable peut également vous aider à réduire l’impact fiscal et à sécuriser votre activité, surtout en cas de contrôle fiscal.

J’espère que vous appréciez la lecture de cet article.

Vous voulez faire passer votre activité de location saisonnière au niveau supérieur ?

Vous êtes libre de découvrir le programme exceptionnel du Club VIP et rejoindre la crème de la crème des propriétaires :

FAQ

Quelle limite de jours pour louer sa résidence principale sur Airbnb ?

Combien d’impôts pour une résidence principale sur Airbnb ?

Si vos loyers annuels ne dépassent pas 760 €, vous êtes totalement exonéré d’impôt. Au-delà, les revenus sont imposés comme des bénéfices industriels et commerciaux (BIC) avec un abattement de 50% sous le régime micro‑BIC, puis soumis à l’impôt sur le revenu selon votre tranche et aux prélèvements sociaux de 17,2 %.

Quelle différence entre le régime micro-BIC et le régime réel pour Airbnb ?

Le régime micro-BIC offre un abattement automatique de 50 % sur les revenus locatifs, tandis que le régime réel permet de déduire les charges réelles (entretien, taxes, etc.). Le choix dépend du montant des charges et des revenus générés.

Comment calculer l'impôt sur les revenus Airbnb ?

Les revenus sont soumis à l’impôt sur le revenu, selon le régime choisi. Pour le micro-BIC, l’abattement de 50 % est appliqué avant l’imposition. Pour le régime réel, l’impôt est calculé sur les revenus nets après déduction des charges.

Où indiquer les revenus Airbnb sur sa déclaration d'impôt ?

Les revenus de location meublée doivent être déclarés dans la case 5ND de la déclaration de revenus, correspondant aux bénéfices industriels et commerciaux (BIC) non professionnels.

Quelles sont les sanctions en cas de non-déclaration des revenus Airbnb ?

Le non-respect des obligations déclaratives peut entraîner des amendes, des majorations pour retard de paiement et des intérêts de retard. En cas de fraude avérée, des pénalités plus sévères peuvent s’appliquer, incluant des poursuites judiciaires.

Comment réduire l'impact fiscal de ses revenus Airbnb ?

Choisir le régime fiscal le plus avantageux (micro-BIC ou réel) et déduire les charges admissibles peut réduire le montant imposable. Utiliser les services d’une conciergerie permet aussi de bénéficier de certaines déductions.

Quel est le taux des prélèvements sociaux pour les revenus Airbnb ?

Les prélèvements sociaux s’élèvent à 17,2 % et s’appliquent aux revenus locatifs nets, après l’abattement ou la déduction des charges, selon le régime fiscal choisi.

Peut-on louer sa résidence principale sur Airbnb sans limite ?

Non, la location d’une résidence principale sur Airbnb est limitée à 120 jours par an. Au-delà, des formalités administratives supplémentaires sont nécessaires pour être en conformité avec la loi.

Comment choisir entre le régime micro-BIC et le régime réel ?

Le régime micro-BIC est préférable si les charges liées à la location sont faibles, tandis que le régime réel est plus avantageux pour les hôtes ayant des dépenses élevées à déduire.