Parmi les entrepreneurs, nombreux sont ceux qui se demandent s’ils peuvent acheter sa résidence principale avec sa société

En espérant pouvoir soustraire de leurs revenus des charges supplémentaires, telles que les amortissements annuels qui viennent gommer les bénéfices comme c’est le cas pour la location meublée classique (et donc réduire ou supprimer l’imposition)..

Cette initiative, comme nous allons le voir, n’est pas forcément appropriée.

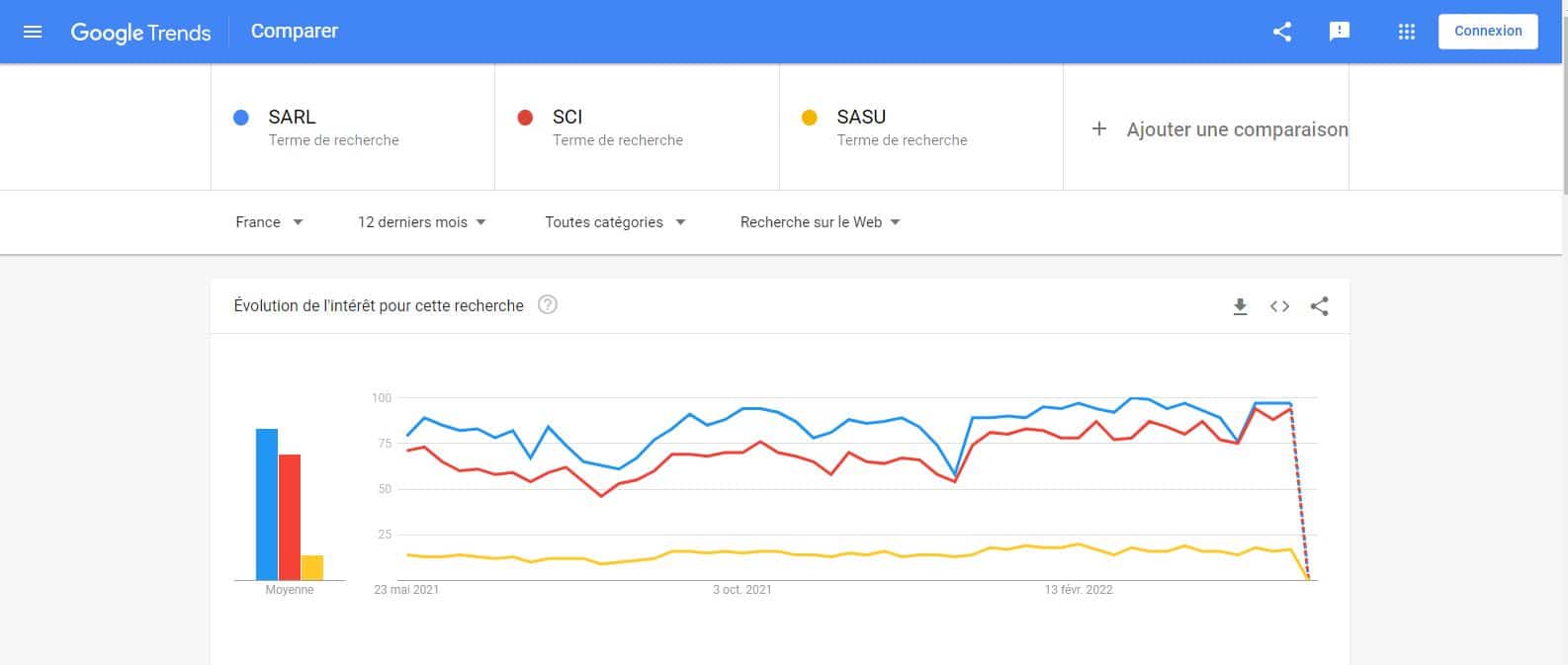

Acheter un bien immobilier via votre société (SARL, SCI, SASU) présente des avantages fiscaux, comme la déduction des frais d’acquisition et des amortissements. Toutefois, cela expose l’entreprise à des risques économiques et complique la transmission de l’entreprise. Une alternative est l’achat via une SCI, permettant de séparer les activités et optimiser fiscalement.

Voici un tableau de synthèse sur avantages et inconvénients de l’achat d’un bien immobilier :

| Avantages | Inconvénients |

| Les frais d’acquisition et toutes les dépenses liées au bien peuvent être déduits | La détention de l’immeuble par la société d’exploitation sera exposée aux risques économiques de la société. |

| Un amortissement peut ainsi être comptabilisé | En tant qu’actif, la valeur de l’entreprise sera artificiellement augmentée, une situation qui rendra sa transmission plus délicate. |

| L’entreprise peu déduire la TVA sur l’acquisition du bien | Le régime prévoit en effet que les amortissements déjà déduits devront être réintégrés, alors qu’aucun abattement pour durée de détention ne sera appliqué. |

| Pour les entreprises soumises à l’impôt sur les sociétés, le régime plus-values immobilières est particulièrement rigoureux. |

Achat d’un bien immobilier au nom de la société

Le choix d’acheter par l’intermédiaire de sa société (SARL, SAS, EURL, SASU, SCI) un bien immobilier de rendement pour le mettre en location ou simplement pour le mettre à disposition de son entreprise pour en faire des locaux peut être tentant.

Les avantages de l’achat au nom de la société sont nombreux, mais les inconvénients sont également nombreux.

L’achat d’un bien immobilier via une SARL peut offrir des avantages fiscaux significatifs, comme le montre le témoignage suivant de French Private Finance.

“L’achat d’un bien immobilier via notre SARL familiale a été une décision stratégique pour nous. En plus de bénéficier d’exemptions fiscales après 15 ans, nous avons pu transmettre les parts à nos enfants avec un minimum d’impôt sur les successions. Cela a vraiment simplifié notre planification successorale et nous a offert une grande flexibilité »

Prisca

Avantages de l’achat au nom de votre société

Le bien immobilier étant inscrit à l’actif de la société, les frais d’acquisition et toutes les dépenses liées au bien peuvent être déduits, ce qui réduit le revenu imposable.

Un amortissement peut ainsi être comptabilisé.

L’entreprise peut en outre déduire la TVA sur l’acquisition du bien

L’acquisition du bien par l’entreprise lui permettra enfin, si le bien est utilisé à des fins professionnelles, d’éviter de payer un loyer.

La gestion collective d’un bien immobilier peut être facilitée par l’utilisation d’une SCI, comme l’illustre ce témoignage de Just Landed.

“Nous avons opté pour une SCI pour acheter une propriété en France car cela nous permettait de gérer collectivement l’actif avec d’autres membres de la famille. Bien que cela ait impliqué des formalités administratives, les avantages fiscaux en valaient la peine, notamment pour la gestion de l’héritage.”

Elian

Inconvénients potentiels de cet achat

Le nombre d’inconvénients est assez important.

Premièrement, dans le cas de l’achat de la résidence principale du partenaire par la société et de sa mise à disposition, les avantages en nature seront imposables au niveau de l’associé.

De plus, la détention de bien immobilier par la société d’exploitation sera exposée aux risques économiques de la société.

Effectivement, il fera partie, en tant qu’actif, des gages des créanciers professionnels en cas d’échec de l’activité.

De plus, grâce à cet actif, la valeur de l’entreprise sera artificiellement augmentée, une situation qui rendra sa transmission plus délicate.

Le cessionnaire peut en effet vouloir acquérir uniquement l’entreprise et pas le bâtiment qui est inscrit à l’actif.

Enfin, pour les entreprises soumises à l’impôt sur les sociétés, le régime des plus-values immobilières est particulièrement rigoureux.

Ce régime prévoit en effet que les amortissements déjà déduits devront être réintégrés, alors qu’aucun abattement pour durée de détention ne sera appliqué.

Exemple :

Dans le cas où un bien, enregistré 10 000 euros à l’actif et ayant fait l’objet de 5 000 euros d’amortissements est revendu 20 000 euros, dans ce cas, le montant de la valeur de la plus-value imposable sera de :

20 000 – (10 000 – 5 000) = 15 000 euros.

Les solutions alternatives

La solution la plus intéressante est d’acheter de bien immobilier commercial par l’intermédiaire d’une SCI qui louera le bien à l’entreprise.

Le montant du loyer sera imposable au niveau de la SCI et sera déductible au niveau de l’entreprise.

On peut appliquer le régime d’imposition des plus-values des particuliers en cas de vente du bien (l’abattement pour durée de détention du bien permet de réduire l’imposition).

La location de locaux équipés est soumise au régime des bénéfices industriels et commerciaux, qui peut être une bonne option car elle permet de déduire les amortissements.

Une telle activité ne doit néanmoins pas être réalisée par le biais d’une SCI, celle-ci étant de facto soumise à l’IS (avec le problème des plus-values évoqué plus haut).

Comment investir à partir d’une SCI, filiale à 100% de votre SAS ?

Il est possible d’investir à partir d’une SCI dont le capital est détenu à 100% par votre SAS, cette démarche permet de séparer les deux activités.

Vous pouvez conserver la totalité de la capacité d’emprunt de votre SAS.

Ce dispositif d’investissement se fait en 4 étapes :

- Une SCI est créée par votre entreprise dont elle est actionnaire à 99,99% ( au minimum, une SCI doit toujours avoir au moins 2 associés, vous serez le deuxième associé).

- Le bien immobilier est acheté par la SCI.

- Pour financer une partie de l’achat du bien, la SCI peut emprunter auprès d’une banque (en général, elle peut emprunter jusqu’à 70% de la valeur de l’investissement).

- Elle prend ensuite le bien en location (à la SAS par exemple) et perçoit les loyers.

Le choix d’être soumis à l’impôt sur les sociétés est dans votre intérêt d’un point de vue fiscal.

Il est possible d’opter pour le régime de l’intégration fiscale dès la création de la SCI dans le cadre où l’activité de location immobilière est structurellement déficitaire.

Vous pourrez ainsi répercuter les déficits fiscaux sur l’associé principal (la SAS).

Vous avez intérêt à ne pas opter pour l’intégration fiscale si l’activité de location est bénéficiaire.

La SCI sera imposée à 15% jusqu’à 38.120 € de bénéfice. Puis à 28%.

Dans le cas où vous utilisez l’appartement comme bureau, le bail étant pris par la société, vous n’avez pas de contraintes particulières à respecter.

Le paiement de la totalité du loyer peut être enregistré dans la comptabilité et payé par votre société.

Vous devrez déclarer la partie du loyer, correspondant à votre usage personnel, comme avantage en nature si vous utilisez une partie du bien immobilier pour y habiter.

L’utilisation d’une SAS pour des investissements immobiliers peut apporter des avantages fiscaux et opérationnels, comme décrit dans ce témoignage de Property Geek.

“Acheter un bien immobilier par le biais de notre SAS nous a permis de bénéficier de taux d’imposition plus avantageux comparé à une acquisition personnelle. De plus, cela a facilité la gestion des revenus locatifs et des intérêts hypothécaires.”

Mike

Avantages :

Ce mécanisme d investissement ne diminue pas la capacité d emprunt de la SAS.

Il est possible de céder facilement une partie des parts de la SCI à des partenaires nouveaux.

Possibilité de » remonter » les pertes réalisées par la SCI (travaux de rénovation, etc.) pour que la SAS les compense par ses bénéfices.

Les gains immobiliers dans une SARL bénéficient d’une réduction de 10% par an après 5 ans, menant à une exonération totale après 15 ans. En comparaison, une SCI atteint l’exonération totale après 22 ans

Inconvénients :

La SCI doit établir un bilan chaque année pour la charge administrative.

Notre recommandation

Ce régime est facilement accepté par les banques et aussi simple à mettre en place, 80% des entrepreneurs le choisissent aujourd’hui.

A l’égard des associés de la SAS, il permet de garder l’opération d’investissement confidentielle.

Puisque les comptes de votre SAS ne font pas apparaître le bien immobilier.

Les coûts d’établissement d’une SCI varient entre 1 500 et 3 000 €, en plus des frais normaux

Ce qu’il faut retenir

Ne faites dans tous les cas un investissement dans l’immobilier de votre entreprise :

- si vous disposez d’une bonne visibilité sur vos revenus futurs (si vous empruntez)

- ou encore si votre entreprise a déjà gagné les sommes que vous souhaitez investir.

Il ne faut pas séparer la SCI de la SAS complètement.

Les entrepreneurs ont intérêt à choisir à 80% d’investir à partir d’une SCI détenue à 99,99% par leur SAS.

Le taux d’imposition pour une société est de 15% jusqu’à 38 120 € de bénéfice, puis passe à 28% pour les bénéfices au-delà de ce montant

Ce dispositif présente 3 avantages :

1. Grâce au régime de l’intégration fiscale, il est possible de compenser les bénéfices et les pertes de la SCI et de la SAS.

2. Le maintien de la confidentialité en matière de communication financière, dans la mesure où le lecteur des comptes de la SAS ne verra pas les comptes de la SCI.

3. Le fait de pouvoir maintenir la capacité d’emprunt de la SAS, si elle ne s’endette pas pour financer la SCI.

Conclusion

Acheter un bien immobilier via votre société (SARL, SCI, SASU) présente des avantages fiscaux, tels que la déduction des frais d’acquisition et des amortissements, mais expose également l’entreprise à des risques économiques et complique sa transmission.

Une alternative intéressante est l’achat via une SCI, permettant de séparer les activités et d’optimiser fiscalement.

Bien que la gestion collective et les avantages fiscaux soient attrayants, les coûts et les formalités administratives associés à chaque structure doivent être soigneusement évalués.

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier louer en courte durée ont commencé par convaincre leur banquier grâce à une étude de marché ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

Quels sont les avantages fiscaux d'acheter un bien immobilier via une société ?

L’achat immobilier via une société permet de déduire les frais d’acquisition et les dépenses liées au bien, réduisant ainsi le revenu imposable de l’entreprise.

Quels sont les inconvénients potentiels de cet achat ?

Les inconvénients incluent l’exposition aux risques économiques de la société et la complexité accrue lors de la transmission de l’entreprise.

Quelle structure choisir entre SARL, SCI, SASU pour l'achat immobilier ?

Chaque structure a ses propres avantages et inconvénients fiscaux et juridiques. Par exemple, une SCI permet une gestion collective et des avantages fiscaux spécifiques.

Comment fonctionne la déduction de la TVA lors de l'achat immobilier via une société ?

L’entreprise peut déduire la TVA sur l’acquisition du bien si celui-ci est utilisé à des fins professionnelles.

Quels sont les risques liés à l'augmentation artificielle de la valeur de l'entreprise ?

La détention d’un bien immobilier peut artificiellement augmenter la valeur de l’entreprise, compliquant ainsi sa revente.

Quels sont les avantages de l'achat via une SCI ?

Une SCI permet de séparer les activités de l’entreprise et de bénéficier de certains avantages fiscaux, comme l’exonération de TVA sur la location de biens meublés d’habitation.

Quelles sont les implications fiscales de la revente d'un bien immobilier par une société ?

Les amortissements déjà déduits doivent être réintégrés dans le calcul de la plus-value, sans abattement pour la durée de détention, ce qui peut augmenter l’imposition.

Est-il avantageux de passer par sa société pour des projets de rénovation ?

Passer par sa société permet de séparer les patrimoines et de limiter les risques financiers liés aux travaux de rénovation.