Bonus Gratuit : le Top 50 des sites où publier votre annonce

Chaque investisseur rêve d’un retour sur investissement rapide, sans prendre trop de risques et surtout qui ne met pas en danger son patrimoine personnel.

Tout cela me semble bien normal et légitime.

Le souci c’est que cela ressemble bien à un mouton à 5 pattes.

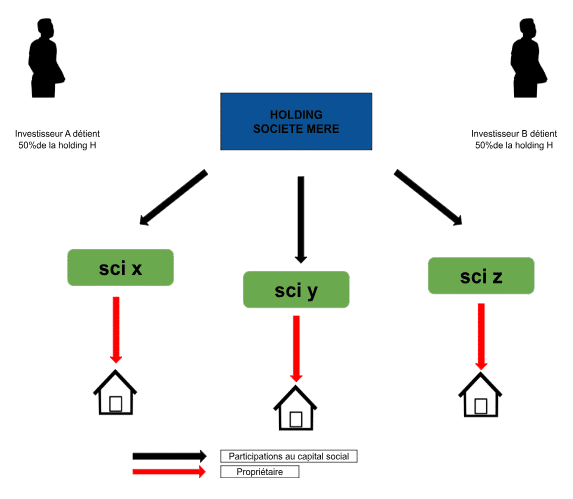

Ce montage d’optimisation fiscale est rendu possible par certains par un outil patrimonial : la création d’une Holding serait la stratégie idéale.

Une holding gère des actifs et investissements pour optimiser fiscalement, tandis qu’une holding immobilière relie des SCI, SAS ou SARL à une société mère par des actions.

Caractéristiques et Gestion d’une Holding Immobilière

| Aspects | Détails | Considérations |

|---|---|---|

| Nature de la holding | Une entreprise qui détient des parts dans d’autres sociétés immobilières, principalement des SCI. | Utilisée pour gérer un patrimoine immobilier à grande échelle. |

| Avantages fiscaux | Optimisation de la fiscalité sur les revenus et plus-values immobilières. | – Régime mère-fille : nécessite la détention de 5 à 95 % des parts pendant au moins 2 ans. – Intégration fiscale pour compenser les résultats des filiales. |

| Stratégie fiscale | Création de plusieurs sociétés pour bénéficier de taux d’imposition réduits sur les tranches inférieures. | Réduire l’imposition globale en fractionnant les bénéfices entre différentes entités. |

| Gestion des dividendes | Redistribution des bénéfices sous forme de dividendes avec un frottement fiscal de 5 % dans les holdings. | Permet de réinvestir les dividendes sans imposition lourde comparée à la flat tax de 30 % dans les sociétés non-holding. |

| Risques et gestion | Complexité de la gestion des opérations entre les filiales et la société mère. | Nécessité de services spécialisés (comptables, juridiques) pour éviter les erreurs fiscales et administratives. |

| Création de la holding | Similaire à la création d’une société classique, nécessite de choisir la forme juridique, rédiger les statuts, et s’inscrire légalement. | Une planification méticuleuse et des investissements initiaux en temps et en argent sont requis. |

Bonus Gratuit : le Top 50 des sites où publier votre annonce

Qu’est-ce qu’une holding immobilière ?

Une holding immobilière est une entreprise qui possède des parts dans d’autres sociétés détenant des biens immobiliers.

La société mère, la holding, détient des parts dans les filiales, généralement des SCI (sociétés civiles immobilières).

Une holding immobilière: quels sont les intérêts ?

La première chose qu’il faut avoir à l’esprit avant de créer une holding pour gérer votre patrimoine immobilier, est que vous prévoyez d’investir à grande échelle et souhaitez passer à un stade supérieur, avec de nombreux biens immobiliers à votre actif.

Il vous faut donc avoir plusieurs sociétés ou des parts dans plusieurs sociétés commerciales.

Les avantages fiscaux

Le régime mère-fille

Comme nous l’avons noté en introduction, le régime mère-fille n’est possible qu’à deux conditions :

- Que la société mère détienne 5 à 95 % de chaque société fille ;

- Que la filiation existe depuis au moins 2 ans

Avant toute chose, il faut savoir que pour bénéficier des avantages plus bas, il faut opter pour la SCI à l’IS. Certains pensent encore que le régime de la SCI à l’IR est intéressant, mais c’est inexact dans l’immense majorité des situations.

Le plus grand avantage de créer une holding est d’économiser de l’impôt, vous pouvez ainsi avoir la main et « jouer » avec le taux d’imposition le plus opportun pour vous, parmi les différentes options possibles.

Ainsi, pour les SCI (Société Civile Immobilière) – mais aussi pour toute autre société-, le taux des impôts sur le bénéfice, tout comme le TMI (Taux Marginal d’imposition) pour l’impôt sur le revenu, se calcule sur la base de paliers :

| Bénéfice annuel | Taux d’imposition |

| 0 € < 38.120 € | 15 % |

| 38.120 € < 500.000 € | 28 % |

| > 500.000 € | 33,33% |

Si vous avez plusieurs locations qui atteignent un bénéfice annuel supérieur à 38.120 €, vous ferez mieux de vous créer une holding pour ne pas avoir à payer à un taux nettement supérieur.

Le principe est de scinder votre patrimoine dans autant de sociétés qu’il en faut pour avoir un bénéfice imposable à 15 % seulement.

Ainsi, bien que ça soit à la limite de la fraude fiscale sur le fond, rien ne vous empêche de créer plusieurs sociétés afin de bénéficier du premier palier du taux d’imposition alors même que le total de vos bénéfices est très nettement supérieur aux paliers habituels.

Mais sachez toutefois que dans un régime mère-fille toutes les sociétés sont imposées et chacune verse chacune son impôt à chaque fin d’exercice fiscal.

Le régime de l’intégration fiscale

Ce régime est très intéressant si vous avez plusieurs filiales et que quelques-unes sont en déficit.

En effet, le régime de l’intégration fiscale est dit compensateur.

Dans la pratique, avec le choix du régime de l’intégration fiscale, et contrairement au régime mère-fille, c’est la société mère du montage de holding qui est imposable :

- les filiales lui remontent leurs résultats (perte ou bénéfice) ;

- l’assiette d’imposition sera le résultat de toutes les filiales

- Un seul et unique résultat servira de base de calcul des impôts de tout le groupe (celui de la holding)

Un jonglage financier intéressant : Le Régime fiscal des dividendes

Outre un taux d’imposition oh combien intéressant, en créant une holding vous pouvez « jouer » avec la trésorerie quand vous avez une holding.

L’article 109 du Code Général des impôts définit comme étant des revenus distribués (dividendes) :

« tous les bénéfices ou produits qui ne sont pas mis en réserve ou incorporés au capital ; toutes les sommes ou valeurs mises à la disposition des associés, actionnaires ou actionnaire et non prélevées sur les bénéfices. »

Ainsi, « remonter les dividendes » et les réinvestir dans une autre société (holding), même appartenant à la même personne (morale ou physique) est donc une distribution de dividende.

Dans une société commerciale simple (sans holding mise en place), la distribution des dividendes est douloureuse car elle fait l’objet d’un prélèvement forfaitaire unique (PFU) ou ce qu’on appelle communément Flat Tax de 30%.

Dans une holding par contre, vous pouvez remonter les dividendes pour les réinvestir dans une société fille sans passer par la case impôt.

A la place vous allez devoir payer ce qu’on appelle un frottement fiscal de 5%.

| Société en Holding | Société sans Holding | |

| IS de la société fille | 15% | 15% |

| Flat taxe | Néant | 30% |

| Taux de frottement | 5% | Néant |

Notez toutefois que pour cette opération « d’emprunt » entre les filiales il est vivement recommandé d’établir une convention de trésorerie entre les filiales.

Lire aussi : GUIDE COMPLET POUR INVESTIR DANS LA LOCATION SAISONNIÈRE

Outil calcul assurance emprunteur en fonction des critères personnels

Comparateur Fiscal SCI ; Tout savoir sur l’ouverture d’une société immobilière : SCI ou SAS ?

La holding, un outil pour protéger votre patrimoine

Certains types de société, notamment dans les sociétés civiles, la responsabilité des associés est sans limites pour les dettes de la société ; en d’autres termes ils sont personnellement responsables des dettes de la société.

Leurs patrimoines personnels peuvent être saisis pour honorer les dettes en cas de déficit.

Dans le cas d’une holding, chaque associé est également responsable mais sa responsabilité est limitée au montant de son apport dans la holding.

Quand viendra le moment de passer le flambeau à la génération future, le montage d’une holding peut s’avérer très intéressant.

L’article 787 B et C du Code Général des Impôts a mi en place le pacte Dutreuil, qui active un abattement de 75% sur la valeur de la société transmise.

Les inconvénients d’une holding immobilière

Comme nous venons de le voir, créer une holding s’avère très alléchant d’un point de vue fiscal, juridique et financier ;

Mais quand c’est trop beau pour être vrai… et bien, c’est que c’est vraiment trop beau pour être vrai !

Voilà, voilà, la holding en immobilier ou non, n’est pas dépourvue de quelques désagréments notamment financiers et du stress.

Des frais supplémentaires dans une holding

Toutes les filiales doivent exister :

- Sur le plan juridique et administratif cela implique des frais pour la création de chaque société ;

- Sur le plan financier, chaque société devra en fin d’année présenter son bilan et autres documents comptables, même en optant pour une holding avec un régime d’intégration fiscale. Ce qui sous-entend le recours à des services d’expert-comptable ou des commissaires au compte.

Une gestion complexe

Etre à la tête d’un montage Holding peut s’avérer très compliqué.

En effet, il n’est pas donné à tout le monde de jongler entre les opérations réalisées entre la société mère et les autres filiales surtout quand il s’agit de holding animatrice.

Les organisations et gestions de chaque société ne doivent pas être prises à la légère au risque d’un redressement par l’administration fiscale.

Il est donc classique d’externaliser la prestation, avec les coûts qui vont avec également…

Comment créer une holding immobilière ?

La création d’une holding immobilière nécessite les mêmes démarches que celles requises pour toute société.

Initialement, il faut choisir la forme juridique de la société, typiquement une EURL ou une SASU pour une possession exclusive avec responsabilité limitée aux apports.

Les statuts doivent être rédigés avec soin, notamment l’objet social, et ensuite validés par les associés ou actionnaires.

Le capital social doit être déposé et un compte bancaire ouvert sous le nom de la société, ou bien il est possible de transférer les titres des sociétés existantes vers la holding.

La constitution de la société doit être publiée dans un Journal d’Annonces Légales, et il est impératif de déposer le dossier d’immatriculation sur le site de l’INPI.

Quelle est la méthode pour retirer de l’argent d’une holding ?

Nombreux sont les entrepreneurs qui s’interrogent sur les moyens de retirer de l’argent de leur holding.

En effet, les activités immobilières génèrent des revenus, tels que les loyers et les plus-values, appartenant à la société holding.

Ces revenus peuvent être redistribués sous forme de dividendes ou de rémunération.

Dans les deux cas, ces revenus seront assujettis aux prélèvements obligatoires, tels que l’impôt sur le revenu et les cotisations sociales.

Il est donc essentiel de consulter un expert-comptable pour déterminer la meilleure approche pour gérer vos revenus dans le cadre de vos investissements immobiliers.

Nous vous conseillons d’étudier les meilleures options juridiques, financières et sociales adaptées à leurs projets et leur situation spécifique.

Lire : SCI : comment économiser sur les impôts ? ; Holding SCI : Le Montage Fiscal Idéal ? (Voici comment faire)

Conclusion

Monter une holding est une stratégie payante si vous avez plusieurs sociétés à gérer, avec un très gros patrimoine et des bénéfices fortement imposables.

La holding permet de rogner sur les impôts, récupérer le maximum de trésorerie quasiment à franchise d’impôt.

Mais sachez que des frais supplémentaires vont venir s’additionner à vos charges. Nous vous conseillons de bien faire les calculs avant de vous lancer dans la création d’une holding.

Vous savez, faire simple, ce n’est pas forcément faire mal.

Détenir vos biens en nom via le statut lmnp ou lmp est très puissant aussi pour gommer les impôts … et moins prise de tête …

Lisez aussi : Loi Lemoine : définition, fonctionnement, principales mesures

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier louer en courte durée ont commencé par convaincre leur banquier grâce à une étude de marché ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

Qu »en pensez vous ?

Vous êtes libre de laisser un commentaire ci-dessous :

Bonus Gratuit : le Top 50 des sites où publier votre annonce

Comment les sociétés holding gagnent-elles de l'argent?

- Les sociétés holding gagnent de l’argent de trois manières:

- Actions de rentabilité ou dividendes de ses propres sociétés (y compris les actions ou obligations qui versent des dividendes / intérêts);

- Fourniture de services aux entreprises détenues;

- Achat et vente d’actifs (par exemple, achat et vente d’actions).

- Pour aller plus loin cliquez ici maintenant

Comment opter pour une SCI à l’IS ?

- Une simple déclaration formelle d’option doit être déposée auprès de votre centre des impôts avant la fin du troisième mois de l’exercice en cours, pour une application à la prochaine année fiscale.

- Pour aller plus loin cliquez ici maintenant

Comment créer une holding ?

- La création d’une société de holding ressemble en tout point à la création de n’importe quelle société, la seule différence porte sur l’objet de la société.

- Pour aller plus loin cliquez ici maintenant

Comment sortir de l'argent d'une holding ?

- Comme dans toute entreprise, les moyens pour faire sortir de l’argent d’une holding sont :

- Se payer un salaire ;

- Se verser un dividende ;

- Créer une réserve de liquidation

- Pour aller plus loin cliquez ici maintenant

Je dirais que les meilleurs montages sont ceux qui concernent les personnes physiques car on arrive à optimiser l’impôt final alors que dans tous les montages « société » à l’IS il faut ensuite repasser par la case « impôt personnel » et on se fait en général rattraper là. LMNP semble en ce moment ce qui est le meilleur et se pratique dès le premier bien immobilier pour une personne physique.

Je suis bien d’accord !

sauf dans la situation ou vous ne vous versez pas de revenus à partir de vos entreprises

Bonjour Pierre,

Et merci encore pour cet article très clair et précis.

Je rajouterais simplement que ce montage a quand même un autre gros inconvénient : c’est la récupération par l’associé final de la trésorerie disponible dans la holding ou les filiales : il faudra bien passé par la case dividendes (flat tax) ou la case salaire à un moment ou l’autre.

Ce montage est idéal quand on veut se constituer un patrimoine sans aucun apport personnel (financement 100 %par emprunt), qu’on ne souhaite pas payer impôt et ne retirer aucun revenu pendant 20 ans.

Mais attention, Dans 20 ans, et si l’on veut récupérer la trésorerie ou vendre les biens, c’est une bombe à retardement fiscale et sociale.

Le statut LMNP ou LMP en nom propre ou sarl de famille reste le montage le plus favorable sur le long terme même avec l’arrivée en 2021 des charges sociales

Bien à toi,

G

Bonjour Gérard,

et oui il n’y a pas de système parfait

a l’heure actuelle je pencherai plutot pour du LMNP, puis une SCI en complément quand vous dépassez les seuils

A très vite