Bonus Gratuit : Guide complet des 101 meilleures villes investir cette année !

Combien d’appartements faut-il vraiment pour passer d’une simple rente à la vraie liberté financière sans surprises – et surtout, sans se tromper dans le calcul ?

Le rendement locatif brut des appartements en France varie entre 2% et 10%, en fonction de l’emplacement et du type de bien.

Pour devenir rentier immobilier en 2025, il vous faudrait environ 6 à 7 appartements, loués à 700 € par mois chacun, pour atteindre un revenu net mensuel de 2 000 €, avec une rentabilité nette moyenne de 5 %. Ce calcul inclut les charges, impôts et périodes de vacance locative.

Bonus Gratuit : Guide complet des 101 meilleures villes investir cette année !

Qu’est-ce qu’un rentier immobilier et pourquoi le devenir ?

Que veut dire être rentier immobilier ?

Un rentier immobilier est une personne qui perçoit des revenus passifs réguliers issus de la location de biens immobiliers.

Ces revenus, appelés rentes immobilières, proviennent de différentes stratégies locatives, dont :

- La location longue durée : mise en location d’un bien pour une période supérieure à un an, offrant une stabilité de revenus.

- La location courte durée : souvent meublée et via des plateformes comme Airbnb, permettant des revenus potentiellement plus élevés, mais avec une gestion plus intensive.

Devenir rentier grâce à l’immobilier locatif nécessite toutefois:

- une planification stratégique,

- une compréhension approfondie du marché

- et une gestion efficace des biens pour maximiser la rentabilité et assurer la pérennité des revenus.

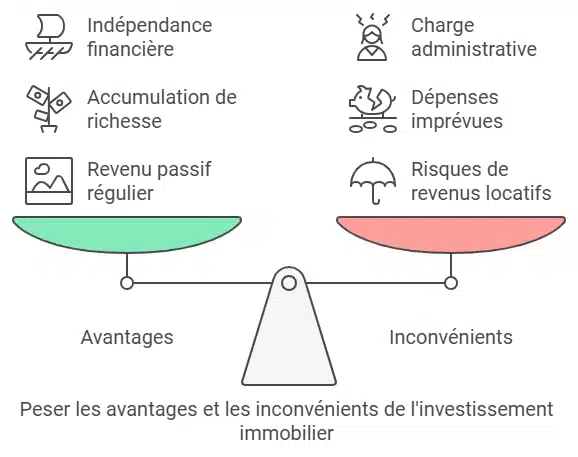

Quels sont les avantages et les inconvénients de devenir rentier immobilier ?

Devenir rentier immobilier présente des avantages significatifs, mais comporte également des inconvénients qu’il est essentiel de considérer.

Les Avantages à être rentier immobilier

- Revenus réguliers et passifs : L’investissement locatif génère des revenus passifs mensuels, offrant une source de revenus stable sans nécessiter une implication quotidienne.

- Constitution d’un patrimoine: Acquérir des biens immobiliers permet de bâtir un patrimoine tangible, susceptible de s’apprécier avec le temps, offrant ainsi une sécurité financière à long terme.

- Liberté financière: Les revenus locatifs peuvent mener à l’indépendance financière, réduisant la dépendance à un emploi salarié et offrant une flexibilité accrue dans la gestion de son temps.

Les Inconvénients à devenir rentier en immobilier

- Risques locatifs: Les périodes de vacance locative et les loyers impayés peuvent affecter la rentabilité. Selon l’Observatoire des Impayés de Loyers, environ 2 % des loyers sont impayés en France.

- Charges fixes et imprévues: Les propriétaires doivent assumer des charges régulières (taxe foncière, charges de copropriété) et des dépenses imprévues (travaux urgents, mises aux normes).

- Gestion administrative: La gestion locative implique des tâches administratives chronophages, telles que la rédaction des baux, la gestion des états des lieux et le suivi des obligations légales.

Pourquoi viser le statut de rentier immobilier ?

Devenir rentier immobilier offre une source stable de revenus passifs mensuels, indépendamment de son activité professionnelle.

Une des meilleures stratégies pour atteindre l’indépendance financière, le statut de rentier immobilier engendre des flux financiers qui peuvent être automatisés, surtout avec la délégation de la gestion locative.

Ainsi, devenir rentier grâce à l’immobilier locatif offre :

- La liberté financière : les revenus passifs peuvent être suffisants pour couvrir ses dépenses et réduire la dépendance à un emploi salarié.

- Un complément de revenu stable : une source de revenus réguliers, l’immobilier locatif offre la sécurité financière.

- Un patrimoine durable: un actif tangible, l’investissement dans l’immobilier locatif contribue à la construction d’un patrimoine à long terme. Les biens se valorisent au fil des années, offrant ainsi une sécurité financière pour vous et votre famille.

- L’indépendance financière : en diversifiant et optimisant ses investissements immobiliers, il est possible d’atteindre une autonomie financière durable. L’investissement locatif agit tel un filet de sécurité face aux fluctuations des marchés financiers ou à d’éventuelles pertes de revenus provenant d’autres activités.

- La préparation de sa retraite: investir dans l’immobilier constitue une stratégie solide pour générer un complément de revenus durant la retraite. Vous pouvez également transmettre ce patrimoine à vos héritiers.

- Des avantages fiscaux: grâce aux dispositifs fiscaux, tels que le régime LMNP, les dispositifs Pinel ou Denormandie, en tant que rentier immobilier, vous pourrez réduire vos inpôts tout en générant des revenus.

Un rentier immobilier tire ainsi ses revenus principalement de ses biens immobiliers en location. Le nombre d’appartements requis pour atteindre ce statut dépend néanmoins de plusieurs facteurs.

Comment limiter les risques en tant que rentier immobilier?

Sécuriser son statut de rentier immobilier revient à savoir minimiser les aléas liés à l’activité. Pour limiter les risques alors, voici les points à considérer:

Souscrire aux meilleures assurances pour rentier

Les loyers impayés constituent un risque majeur, réduisant directement le rendement et pouvant engendrer des frais juridiques supplémentaires.

Souscrire à des assurances telles que la Garantie Loyers Impayés (GLI) protègent contre ces défauts de paiement des locataires.

Pour faire face aux éventuelles périodes de vacances locatives, l’assurance Propriétaire Non Occupant (PNO) couvre les dommages.

Anticiper les Vacances Locatives

Le taux de vacance locative en France est estimé à environ 6 %, mais il varie selon les régions.

Dans les zones tendues, comme les grandes métropoles, ce taux est souvent inférieur à 3 %, tandis que dans les zones rurales, il peut dépasser 10 %.

Afin que votre appartement soit occupé de manière permanente, proposez des conditions attractives aux locataires (contrats flexibles, petits avantages) et ajustez les prix selon la demande.

Vous pourrez ainsi limiter les périodes d’inoccupation et stabiliser vos revenus dans l’objectif d’atteindre l’indépendance financière grâce à l’immobilier.

Déléguer la gestion locative à des professionnels

Confier la gestion locative à des agences spécialisées ou à des conciergeries permet de bénéficier de leur expertise.

Ils prennent en charge la recherche de locataires, les états des lieux, et le suivi des paiements, réduisant ainsi votre charge de travail et vos risques.

Prévenir la maintenance avec des inspections régulières

Des inspections périodiques permettent de détecter rapidement les problèmes d’entretien, réduisant les coûts de réparation sur le long terme.

Constituer un fonds de réserve pour les imprévus

Constituez une trésorerie dédiée pour couvrir les imprévus, tels que:

- les travaux,

- les charges de copropriété

- ou encore la taxe foncière.

Pour chaque bien, mettez en réserve 3 mois de loyers.

Respecter les réglementations pour vos biens

Respectez toujours les obligations légales afin de bénéficier de tous les avantages d’être rentier immobilier.

Suivez les règles spécifiques à la location, notamment:

- les plafonds de location saisonnière (120 jours par an pour une résidence principale)

- ou la déclaration auprès de la mairie.

Assurez-vous que vos logements respectent les normes en vigueur, notamment les réglementations sur la sécurité (diagnostics obligatoires) et la décence.

Découvrez les meilleurs outils pour optimiser votre location saisonnière et maximiser vos revenus locatifs.

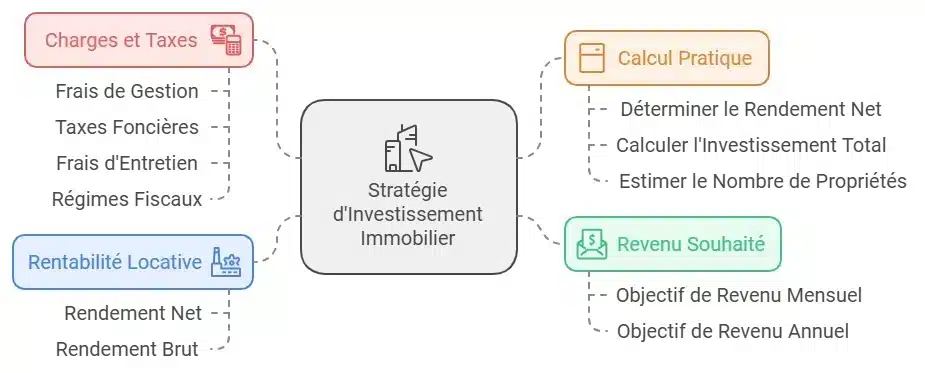

Comment calculer le nombre d’appartements pour être rentier en France ?

Alors, Comment calculer le nombre d’appartements pour être rentier et indépendant financièrement en France ?

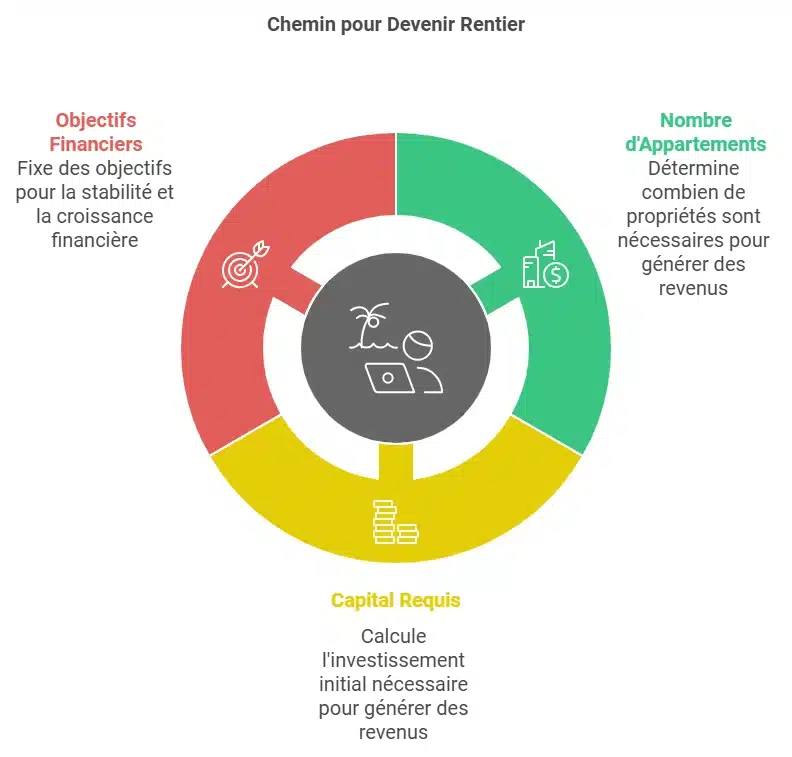

Le nombre d’appartements nécessaires pour devenir rentier immobilier dépend:

- du revenu mensuel souhaité,

- de la rentabilité locative nette,

- et des charges associées.

Une analyse précise de ces éléments est essentielle pour élaborer une stratégie d’investissement efficace.

En considérant une rentabilité nette moyenne de 5 % et des loyers mensuels de 700 € par appartement, un investisseur aurait besoin d’environ 6 à 7 appartements pour atteindre un revenu net mensuel de 2 000 €. Ce calcul prend en compte les charges, les taxes et les éventuelles périodes de vacance locative.

Les charges locatives (gestion, impôts fonciers, assurances) et le taux de vacance locative influent directement sur ce nombre, car des périodes sans locataire diminuent les revenus passifs.

Il est donc primordial de prévoir un rendement supérieur pour compenser ces éventuelles pertes.

Quels facteurs clés pour calculer le nombre d’appartements pour être rentier ?

Définir le revenu mensuel pour être rentier

Définissez le montant de revenu passif mensuel que vous souhaitez obtenir.

Par exemple, pour un objectif de 2 000 € par mois, soit 24 000 € par an, il faut viser environ 6 000 à 7 000 € de loyers bruts, en intégrant les charges et impôts.

La rentabilité locative mesure le rendement de votre investissement immobilier. Elle peut être calculée avec le rendement brut locatif et/ou le rendement net.

Calculer la rentabilité locative des biens

Le rendement locatif est la base pour connaître combien votre appartement peut-il vous rapporter.

D’un point de vue général, la rentabilité d’un investissement locatif fluctue entre 2 à 10 %. La rentabilité locative brute, par contre, se situe entre 2 % et 7 % en France, variant selon la localisation et le type de bien

Si vous achetez donc un logement à 250 000 euros, il vous rapportera 5 000 à 25 000 euros par an.

Charges et fiscalité pour un rentier immobilier

Afin de savoir le nombre de biens immobiliers indispensables pour une rente mensuelle adaptée à ses objectifs, mis à part la rentabilité locative, il faut aussi prendre en compte les charges suivantes :

- Frais de gestion : Honoraires d’agence, assurances.

- Taxes : Taxe foncière, prélèvements sociaux.

- Travaux : Entretien, rénovations.

La fiscalité dépend du régime que vous aurez choisi : micro-foncier, réel, LMNP…

En France, la loi impose une déclaration pour les revenus dépassant 23 000 € par an (article 35 bis du CGI), avec des obligations fiscales spécifiques pour la location meublée non professionnelle (LMNP).

Le LMNP est un dispositif fiscal puissant qui permet d’optimiser les revenus passifs tout en minimisant la pression fiscale.

Avec le régime Micro-Bic, il permet de profiter d’un abattement forfaitaire de 50 % avec les charges liées au bien, ce qui simplifie la gestion fiscale. Le régime réel simplifié, avec ses nombreux avantages en déduction des charges réelles et en amortissement, réduit considérablement le montant imposable des revenus locatifs, voire l’annule dans certains cas.

Mais encore, les revenus locatifs LMNP ne sont pas soumis aux cotisations sociales, seulement aux prélèvements sociaux (17,2 %).

Le régime micro-foncier, quant à lui, offre un abattement forfaitaire de 30 % sur les revenus locatifs.

Utilisez notre simulateur de rentabilité locative pour estimer précisément le rendement de vos investissements immobiliers.

Calcul pratique pour estimer le nombre d’appartements

Pour estimer le nombre de biens nécessaires :

- Déterminez la rentabilité nette : Par exemple, 5 %.

- Calculez le montant total de l’investissement requis : Revenu net souhaité annuel / Rentabilité nette.

Exemple :

- Revenu net souhaité : 24 000 € par an.

- Rentabilité nette : 5 %.

- Montant total de l’investissement : 24 000 € / 0,05 = 480 000 €.

Si chaque appartement coûte 120 000 €, il faudrait acquérir 4 appartements pour atteindre cet objectif.

Études de cas: investissement en longue durée vs courte durée

Une comparaison précise entre la rentabilité de la location saisonnière et longue durée aide à choisir la stratégie la plus avantageuse pour atteindre ses objectifs financiers en tant que rentier immobilier.

- Une location longue durée offre une stabilité avec des baux de 3 ans renouvelables. La rentabilité nette est généralement plus faible, autour de 3 % à 5 %.

- Par contre, en optant pour une location courte durée (type Airbnb), la rentabilité est nettement supérieure, entre 5 % et 10 %.

Cette option implique toutefois une gestion plus intensive et des périodes de vacance locative.

Une comparaison précise entre la rentabilité de la location saisonnière et longue durée aide à choisir la stratégie la plus avantageuse pour atteindre ses objectifs financiers en tant que rentier immobilier.

Laurent B. investisseur immobilier et membre du club VIP nous donne son avis: « La location saisonnière peut offrir des rendements supérieurs à la location longue durée,

mais elle nécessite une gestion plus active et une attention particulière aux avis clients pour maintenir un taux d’occupation élevé. »

Cas 1 : Fabien, investisseur en location longue durée

Fabien, 35 ans, souhaite devenir rentier immobilier d’ici 15 ans. Il a acheté deux appartements à Lyon, chacun de 70 m², pour un coût total de 500 000 € (250 000 € par bien).

Il opte pour des baux de location longue durée avec un loyer de 900 € par mois par appartement.

Voici ses résultats :

- Revenu brut annuel : 21 600 € (1 800 €/mois x 12).

- Charges annuelles estimées :

- Taxe foncière : 2 000 € par bien.

- Entretien et gestion : 3 000 €.

- Total charges : 7 000 €.

- Revenu net annuel : 14 600 €.

- Rentabilité nette : 2,9 %.

Fabien apprécie la stabilité de ce modèle, qui demande peu de gestion quotidienne, mais il sait qu’il devra diversifier son patrimoine pour atteindre ses objectifs financiers.

Cas 2 : Alice, investisseuse en location courte durée

Alice, 28 ans, investit dans deux studios à Paris, chacun de 30 m², pour un coût total de 700 000 € (350 000 € par bien). Elle loue ses biens via Airbnb à un tarif moyen de 120 €/nuit, avec un taux d’occupation annuel moyen de 75 %.

Voici ses résultats :

- Revenu brut annuel : 65 700 € (120 €/nuit x 365 x 0,75 x 2).

- Charges annuelles estimées :

- Commission Airbnb : 10 % (6 570 €).

- Ménage et maintenance : 8 000 €.

- Taxe foncière : 3 500 €.

- Total charges : 18 070 €.

- Revenu net annuel : 47 630 €.

- Rentabilité nette : 6,8 %.

Alice apprécie les rendements plus élevés, mais elle consacre environ 10 heures par semaine à la gestion des réservations, des ménages et des relations clients.

Quelle est la meilleure stratégie pour se créer une rente avec l’immobilier ?

Pour se constituer une rente solide grâce à l’immobilier, il est essentiel de choisir la stratégie d’investissement adaptée à vos objectifs financiers et à votre profil d’investisseur.

Il est essentiel d’adopter une stratégie d’investissement immobilier bien planifiée pour pouvoir générer des revenus passifs réguliers et progresser vers l’indépendance financière.

Planifiez soigneusement votre investissement immobilier pour devenir rentier immobilier et atteindre vos objectifs financiers.

Optez pour la location courte durée pour maximiser le rendement

La location saisonnière via des plateformes comme Airbnb permet de maximiser les rendements locatifs.

Les tarifs journaliers élevés et le taux d’occupation variable peuvent générer des revenus significatifs.

Cependant, cette stratégie nécessite une gestion active et est soumise à des réglementations locales strictes.

A savoir, dans la ville de Paris, la location de sa résidence principale est limitée à 120 jours par an.

Choisissez la location longue durée pour plus de stabilité

Opter pour la location à l’année offre une stabilité des revenus avec des baux de 3 ans renouvelables.

Cette approche nécessite moins de gestion quotidienne et assure une occupation continue du bien.

Toutefois, la rentabilité peut être inférieure à celle de la location courte durée.

Il y a également la gestion déléguée via une conciergerie

Confier la gestion de vos biens à une conciergerie permet de déléguer les tâches quotidiennes, notamment pour la location courte durée.

Bien que cela engendre des frais supplémentaires, cette solution offre une tranquillité d’esprit et une gestion professionnelle, optimisant ainsi l’occupation et les revenus.

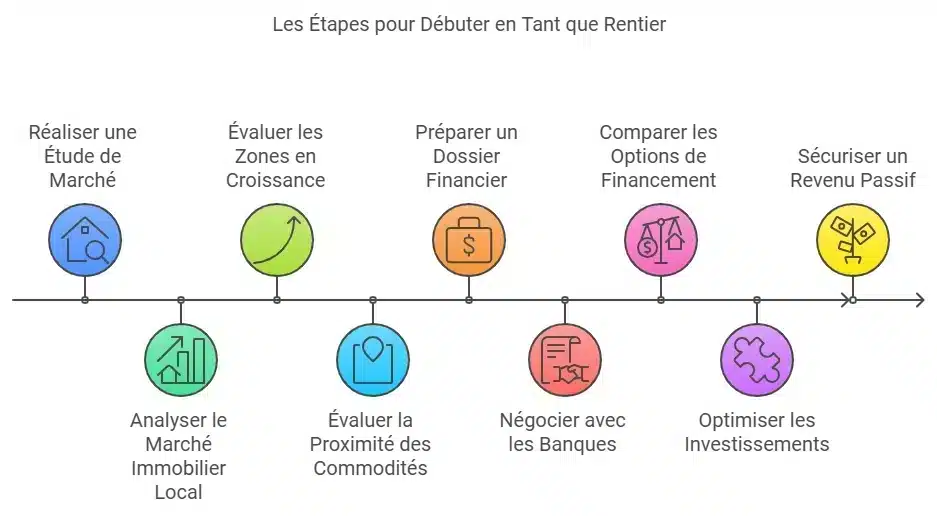

Quelles sont les Étapes pour débuter en tant que rentier ?

1.L’Étude de marché

Une étude de marché permet de repérer les villes ou quartiers où la demande locative est élevée.

Avec un analyse du marché immobilier local, vous identifierez les zones à forte demande locative.

Ces zones garantissent un meilleur taux d’occupation et réduisent le risque de vacance locative, particulièrement important pour la location courte durée (type Airbnb).

Évaluez également les quartiers en croissance, la proximité des commodités et les perspectives économiques pour choisir l’emplacement idéal.

2.Le Financement et négociation bancaire

Le financement et la négociation bancaire sont des piliers pour réussir à investir dans l’immobilier et atteindre le statut de rentier.

Ils permettent d’optimiser votre capacité d’achat et d’assurer la rentabilité de vos investissements.

Obtenir un financement adapté est une étape clé pour devenir rentier immobilier.

Pour cela, vous devrez préparer un dossier solide, incluant un plan d’affaires détaillé, pour négocier les meilleures conditions de prêt avec votre banque.

Comparez les offres et envisagez des options comme le prêt in fine ou le prêt amortissable selon votre situation.

Un financement bien structuré et une négociation efficace avec la banque sont des outils indispensables pour:

- optimiser vos investissements,

- maximiser vos revenus passifs

- et sécuriser votre stratégie de rentier immobilier.

Nicolas H. un investisseur immobilier et membre du club VIP Eldorado Immobilier nous partage son avis :« Grâce à une stratégie d’acquisition progressive et à l’effet de levier du crédit, je possède maintenant dix appartements.

Mes revenus locatifs me permettent de couvrir toutes mes dépenses et de vivre confortablement sans avoir à travailler.’«

Comment optimiser sa rentabilité et être indépendant financièrement ?

Réduire les charges fixes pour plus de rendement

Pour améliorer la rentabilité, identifiez et réduisez les charges fixes telles que les frais de gestion, les assurances ou les coûts d’entretien.

Réévaluez les contrats d’assurance et de gestion, ainsi que les coûts d’entretien. Puis négociez avec les prestataires et optez pour des solutions économiques sans compromettre la qualité.

Diversifier ses investissements immobiliers

Investir dans différents types de biens (appartements, maisons, locaux commerciaux) et dans diverses localisations permet de répartir les risques.

Cette diversification protège votre portefeuille contre les fluctuations du marché immobilier local.

Spécialiste en stratégie immobilière, Samantha insiste particulièrement sur cette stratégie de la diversification.

Samantha B, propriétaire de 2 appartements à Nice et membre du club VIP Eldorado Immobilier: « Pour devenir rentier, il est recommandé d’avoir un capital de 600 000 € à 700 000 €, en tenant compte des charges et des impôts.

Investir dans un bâtiment de rapport composé de plusieurs appartements peut accélérer le processus pour devenir rentier. »

Rénovation pour augmenter la valeur locative du Bien

Investir dans des rénovations peut augmenter la valeur locative et attirer des locataires de qualité, permettant ainsi d’augmenter le loyer et d’améliorer le rendement locatif.

Réviser les loyers pour maximiser les revenus

Aligner les loyers sur les tarifs du marché est essentiel pour maximiser le rendement tout en respectant les plafonds légaux.

En France, les loyers sont encadrés dans certaines zones et doivent être révisés dans le respect des régulations, comme avec la Loi ALUR, par exemple.

Comment calculer la rentabilité locative d’un bien immobilier ?

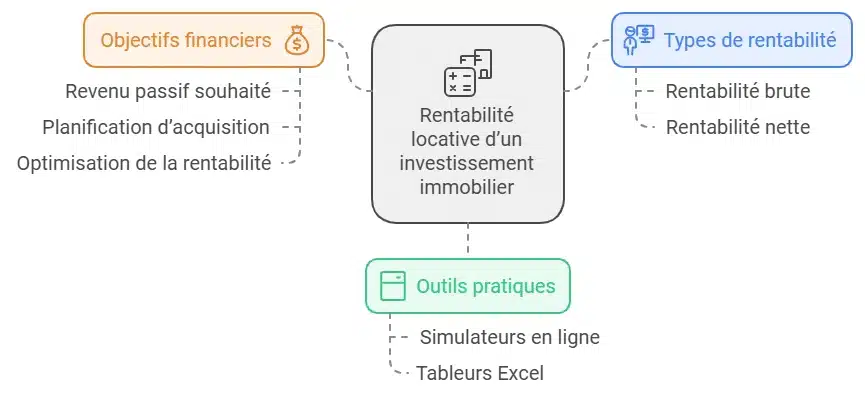

Pour évaluer la rentabilité locative d’un bien immobilier et définir des objectifs financiers clairs, il est essentiel:

- de comprendre les différents types de rentabilité,

- d’utiliser des outils adaptés

- et de se fixer des objectifs précis.

Quels sont les différents types de rentabilité ?

Rentabilité brut

Elle se calcule en divisant le loyer annuel brut par le prix d’achat du bien, puis en multipliant le résultat par 100. Cette mesure ne prend pas en compte les charges et les impôts.

Le rendement brut reste l’indicateur de base pour évaluer la rentabilité d’un investissement immobilier.

Il se calcule simplement :

(Loyer annuel brut÷ Prix d ′achat)×100

Par exemple, pour un appartement générant 12 000 € de loyer annuel et acheté 200 000 €, le rendement brut est de 6 %. Ce calcul permet d’obtenir une vision rapide de la rentabilité potentielle, mais ne tient pas compte des charges et des taxes.

Rentabilité nette :

Elle est obtenue en déduisant du loyer annuel brut l’ensemble des charges (taxe foncière, charges non récupérables, frais de gestion) et la fiscalité, puis en rapportant ce montant au prix d’achat du bien.

Le rendement net locatif intègre les charges et les taxes, offrant une évaluation plus réaliste.

La formule est :

((Loyer annuel−Charges et taxes)÷Prix d′achat)×100

Ce calcul est essentiel pour anticiper le cash-flow disponible après toutes les dépenses.

Cet indicateur, le rendement locatif, vous permet d’évaluer un appartement par rapport à un autre. L’inclusion des charges diverses dans le calcul permet effectivement d’avoir un réel aperçu des revenus à pourvoir.

Généralement, les charge font référence à la taxe foncière, les charges non récupérables, mais aussi les frais de gestion (si nécessaire).

Voici donc, de manière brève, l’investissement typique en quelques chiffres clé :

Pour une rentabilité de 10 %, vous pourrez donc avoir des recettes estimées à 2083 euros par mois.

En ce qui concerne les charges, on aura :

- Taxe foncière : 2 250 euros par an soit 188 euros par mois. Dans le cas d’un meublé, il faudra tenir compte de la taxe d’habitation.

- Assurance PNO : 40 euros par mois

Dans ce cas, nous allons considérer une gestion directe de la location et une absence de vacance locative pour simplifier les calculs.

Les dépenses allouées aux réparations sont aussi nulles.

Le revenu que la location vous rapporte s’établit donc à 2 083 – 188 – 40 = 1855 euros en autofinancement.

Outils et méthodes pour calculer la rentabilité

Pour faciliter ces calculs, plusieurs outils sont disponibles :

- Simulateurs en ligne : Des plateformes comme SimLoc proposent des simulateurs de rentabilité locative permettant d’estimer rapidement la rentabilité brute et nette d’un investissement.

- Tableaux Excel : Des modèles téléchargeables, tels que celui proposé par Business Plan Excel, offrent une flexibilité pour personnaliser les calculs en fonction de vos données spécifiques.

Définir des objectifs financiers pour réussir

Définir clairement vos objectifs financiers est la première étape pour devenir rentier immobilier et assurer une stabilité économique à long terme:

- Déterminer le revenu passif souhaité : Viser un revenu mensuel de 2 000 € nécessite de calculer le nombre de biens nécessaires en fonction de leur rentabilité nette.

- Planifier les acquisitions : Établir un plan d’investissement progressif, en tenant compte de votre capacité d’emprunt et des opportunités du marché, ainsi que des imprévus et de l’inflation.

- Optimiser la rentabilité : Choisir des biens avec un bon potentiel locatif, négocier les prix d’achat et gérer efficacement les charges pour maximiser le rendement. Anticipez également les frais annexes et les charges d’investissement immobilier qui pourront fluctuer avec le marché.

En utilisant ces méthodes et outils, vous pourrez planifier votre investissement immobilier pour devenir rentier et atteindre vos objectifs financiers.

Conclusion

Pour devenir rentier immobilier, commencez par définir un objectif financier précis en calculant le revenu passif nécessaire pour couvrir vos dépenses sans dépendre d’un emploi.

Choisissez une stratégie d’investissement adaptée, comme la location saisonnière pour un rendement plus élevé mais variable, ou la location longue durée pour plus de stabilité.

Diversifiez vos investissements et anticipez les imprévus en souscrivant des assurances et en prévoyant un fonds pour les périodes de vacance et de maintenance.

Une gestion rigoureuse des risques et une planification bien définie sont essentielles pour transformer vos biens en une source de revenus passifs durable, assurant votre indépendance financière.

Devenir rentier immobilier demande de la rigueur, mais les gains en indépendance financière et en stabilité valent cet investissement en temps et en stratégie.

Bonus Gratuit : Guide complet des 101 meilleures villes investir cette année !

J’espère que vous appréciez la lecture de cet article.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez vous que 87% des millionnaires de l’immobilier louer en courte durée ont commencé par convaincre leur banquier grâce à une étude de marché ?

J’ai développé un outil qui utilise le Big Data pour réaliser pour vous une étude de marché parfaite.

Vous saurez exactement combien vous allez gagner, si l’investissement est rentable et comment vous démarquer de la concurrence :

Qu’en pensez vous ?

Vous êtes libre de laisser un commentaire ci-dessous

FAQ :

Combien d’appartements sont nécessaires pour devenir rentier ?

Le nombre d’appartements nécessaires pour devenir rentier dépend du loyer perçu par appartement. Pour obtenir un revenu net de 2000€ par mois, vous avez besoin de 12 à 14 appartements loués à 500€ chacun ou de 6 à 7 appartements loués à 1000€ chacun

Quel capital est nécessaire pour devenir rentier ?

Le capital nécessaire varie en fonction du rendement attendu. Par exemple, avec un rendement annuel de 4%, il faut un capital de 600 000€ pour obtenir 2000€ par mois. Pour des rendements plus élevés, le capital requis diminue proportionnellement

Quelles sont les stratégies pour devenir rentier rapidement ?

Pour devenir rentier rapidement, il est conseillé d’acheter progressivement des appartements, par exemple 1 à 2 appartements par an. Utiliser l’effet de levier du crédit immobilier et investir dans des biens à haut rendement peuvent aussi accélérer ce processus

Quels sont les risques avec l’investissement locatif ?

Les principaux risques de l’investissement locatif incluent les loyers impayés, la dégradation des biens, et les périodes de vacance locative. Pour atténuer ces risques, il est recommandé de souscrire une assurance loyers impayés et de constituer un fonds de réserve pour les imprévus

Combien rapporte un appartement ?

Le revenu d’un appartement dépend de plusieurs facteurs, y compris le loyer perçu et le rendement locatif. Par exemple, un appartement avec un rendement de 5% acheté 200 000€ pourrait générer un revenu brut annuel de 10 000€. Le revenu net dépendra des charges et des impôts

Quelle somme est nécessaire pour vivre comme un rentier ?

La somme nécessaire pour vivre comme un rentier dépend de votre style de vie et de vos dépenses mensuelles. Par exemple, si vous avez besoin de 3000€ par mois, vous devez générer un revenu annuel de 36 000€. Le capital nécessaire dépendra du rendement de vos investissements

Comment choisir une propriété rentable ?

Pour choisir une propriété rentable, il est crucial de considérer la localisation, le rendement locatif, et les charges d’exploitation. Une bonne propriété doit couvrir les frais fixes tels que les mensualités d’emprunt, les travaux, et les impôts

Comment gérer efficacement ses biens immobiliers ?

La gestion efficace des biens immobiliers inclut la sélection rigoureuse des locataires, la fixation de loyers compétitifs, et la gestion des dépenses d’exploitation. Confier la gestion à un professionnel peut aussi aider à maximiser les revenus et minimiser les contraintes

Quels sont les types d'investissements immobiliers pour devenir rentier ?

Les types d’investissements incluent l’achat d’appartements, de maisons, de parkings, et de résidences étudiantes. Chaque type a ses propres caractéristiques en termes de rendement, de gestion, et de risque

Comment diversifier ses investissements immobiliers ?

Diversifier ses investissements consiste à répartir les fonds entre différents types de biens et différentes zones géographiques pour réduire les risques et améliorer la stabilité des revenus

Bonjour Pierre,

merci pour votre blog que je lis régulièrement.

Je ne suis pas encore rentier mais c’est un de mes objectifs avec mes 4 locations nu, ma colocation et ma location saisonnière dans le Morvan.

Vous affirmez que pour obtenir 2000 € nets par mois, il faut 6000 € de loyer.

Pouvez vous démontrer comment vous passez de 6000 € à 2000 € ?

S’agit il quand vous êtes au statut LMP ? Il faut payer des charges, des cotisations pour la retraite, … ?

Cordialement,

Régis

Bonjour Régis,

Merci pour votre commentaire et félicitation pour votre dynamisme, vous avez fait une bonne partie du chemin pour être rentier.

Peut etre même tout le chemin, peut etre que la méthode TSUNAMI vous permettrait de toucher au but. (webinar ici)

Pour répondre à votre interrogation, les chiffres donnés sont indicatifs, basés sur des moyennes

Il est possible d’être beaucoup plus efficace que la moyenne 🙂

Qu’en pensez vous ?

A très vite

Bonjour Pierre,

vos chiffres à titre indicatif, néanmoins que vous parlez de 6000 € de loyer, s’agit il qu’il faut compter 50 % de charges patronales, cotisation retraite, impôt, … ?

On arriverait à 3000 €. Puis on retranche 1000 € pour les charges de copropriété, travaux divers, on obtient 2000 €.

Est ce le bon calcul ? Est ce votre exemple personnel ?

Merci et bonne journée,

Régis

A titre personnel je vise beaucoup

C’est un exemple moyen avec les chiffres moyens en France

Bonjour, article intéressant pour faire rêver les gens mais la réalité est bien plus complexe.

Vous ne parler pas des impôts et taxe.

Selon le mode de déclaration choisi si vous investissez à crédit il sera très compliqué de générer du cash flow pendant la durée du remboursement.

Quand on prend en compte les prélèvements sociaux et le fait que les loyers perçus vont faire grimper vos impôts sur le revenus.

Cordialement.

Bonjour Vincent,

Si si la location meublée, c’est surtout parler impôts et taxes

Voici:

Tout savoir sur la fiscalité de la location meublée : c’est magique…

Qu’en pensez vous ?

A très vite

Super article vraiment !

il faut voir aussi l’investissement immobilier dans les grandes villes (Marseille dans mon cas) et les petites villes voir villages, car la somme de départ nécessaire n’est pas la même.

Merci en tout cas pour cet article 🙂

Merci pour votre retour, je suis ravi !!

n’hésitez pas à le partager autour de vous

pour choisir votre ville :

Les 101 meilleures villes pour investir dans une location courte durée (en 2021)

et

Simulateur de rentabilité pour votre investissement locatif en courte durée : une étude de marché parfaite !

Qu’en pensez vous ?