Bonus Gratuit : Débuter avec Succès sur Airbnb (Guide Complet utilisé par 3 700 propriétaires)

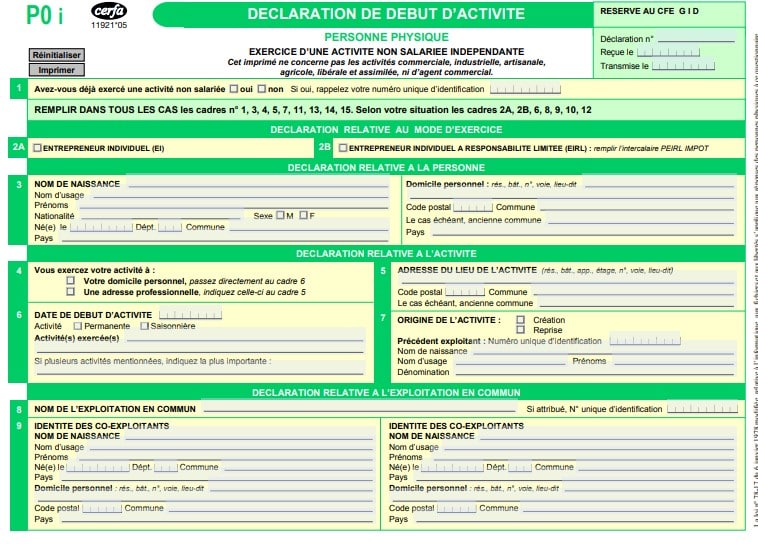

Le formulaire P0i, ou Cerfa n°11921*05, est utilisé pour déclarer le début d’activité des loueurs en meublé non professionnels (LMNP) en France. Il doit être rempli et envoyé au greffe du tribunal de commerce dans les 15 jours suivant la première mise en location. 95% des formulaires sont parfaitement remplis dès le premier envoi.

Où trouver le formulaire P0i ?

Le formulaire P0i de déclaration de début d’activité en location meublée LMNP est le Cerfa n° 11921*05. Vous pouvez le télécharger ci-dessous ou sur le site du Ministère chargé de l’économie.

Il se remplit aussi gratuitement en allant sur le site Infogreffe.

Et il NE faut PAS cocher « Je demande que les informations enregistrées dans le répertoire Sirene

ne puissent pas être consultées ou utilisées par des tiers (cf. notice). » car cela est bloquant pour les cabinets comptables pour récupérer le SIRET nécessaire au pré-paramétrage du dossier (accès

impot.gouv.fr) , idem pour l’établissement bancaire qui vous demande une analyse FIBEN du SIREN.

La formalité DGFIP (Direction Générale des Finances Publiques), en bref :

- Les greffes des tribunaux de commerce ont été missionnés par la DGFIP pour réceptionner les déclarations des loueurs en meublé non professionnels, dit L.M.N.P.

- Le portail vous permet de les déclarer en ligne.

- Le greffe assure une vérification de votre déclaration, puis la transmettra au Service des impôts compétent ainsi qu’à l’INSEE.

Ce qui est très important est que ce site de déclaration des L.M.N.P. ne peut pas être utilisé :

Si vous êtes une personne physique loueur en meublé professionnel.

Dans ce cas, il convient de vous mettre en relation avec le Centre de Formalités des Entreprises (CFE) territorialement compétent en fonction de l’adresse du bien loué, relevant :

- soit de l’URSSAF (si location de logements meublés non assortie de la fourniture de services)

- soit de la Chambre de Commerce (si location de logement meublé assortie de la fourniture de services)

Comment déclarer plusieurs biens ou un deuxième logement en LMNP ?

Le formulaire P2-P4i ou Cerfa n° 11996*02 doit être rempli pour tout nouveau bien mis en location et renvoyé au Centre de Formalité des Entreprises (CFE).

Un nouveau SIRET sera attribué, sous le même numéro SIREN.

« J’ai rempli le formulaire P0i pour ma location meublée en suivant les étapes décrites sur le site inpi.fr. Cela m’a permis d’obtenir rapidement mon numéro SIRET. Grâce aux conseils détaillés, j’ai évité les erreurs courantes, et ma déclaration a été acceptée sans problème. » – Jean Dupont, propriétaire LMNP.

Il est à noter que cette démarche n’est pas nécessaire si l’adresse du nouveau bien est à la même adresse que l’établissement principal (ex : achat d’un nouvel appart dans l’immeuble).

- Où envoyer donc le Cerfa 11921 ?

Il doit être adressé au Centre de formalités des entreprises concerné.

- Quand remplir le formulaire P0i ?

Le formulaire P0i doit être rempli et surtout envoyé au greffe du tribunal de commerce dont dépend la location meublée dans les 15 jours suivant la première mise en location

Comment déclarer les revenus d’une location meublée ?

Le formulaire P0i de début d’activité permet d’obtenir un numéro SIRET puis de déclarer les revenus issus de la location d’un bien meublé via la liasse fiscale.

(c’est à dire si votre dossier a été déposé directement au greffe, ce numéro de liasse figure sur le document qui vous a été remis lors du dépôt de votre formalité. Ce numéro est composé d’une lettre suivi de 11 chiffres)

2042-C-PRO cases 5NG, 5OG et 5PG, relatives aux revenus BIC des bénéfices industriels et commerciaux.

Bonus Gratuit : Voici comment je Dépasse les 100 000 € de loyers (top 60 astuces

Ou obtenir son RCS ?

Il est facile d’obtenir le numéro RCS d’une société.

Il suffit par exemple de demander un extrait du Kbis de la société concernée au greffe du tribunal de commerce dont la société dépend, ou de le faire en ligne via infogreffe.fr, le site officiel des greffes des tribunaux de commerce.

Déclaration de début d’activité en LMNP : formulaire Cerfa P0i.

Lorsqu’il commence à louer un bien équipé de meubles, un loueur meublé non professionnel doit remplir un formulaire de déclaration de début d’activité non salariée au moyen de l’imprimé P0i (formulaire Cerfa n°11921*05).

Quel Cerfa pour la location meublée ?

Lorsqu’il commence à louer un bien équipé de meubles, un loueur meublé non professionnel doit remplir un formulaire de déclaration de début d’activité non salariée au moyen de l’imprimé P0i (formulaire Cerfa n°11921*05)

Comment remplir le formulaire P0i (début d’activité loueur meublé) ?

Avant de détailler la meilleure stratégie à adopter pour remplir le formulaire P0i, il faut comprendre à quoi il sert !

Le formulaire P0i est une déclaration obligatoire à établir lors du lancement d’une activité de location de bien immobilier meublé et à renvoyer au Greffe du Tribunal de Commerce.

« Le formulaire P0i semblait compliqué au début, mais les astuces fournies par des experts ont vraiment simplifié le processus. J’ai pu déclarer ma location meublée et obtenir mon numéro SIRET en suivant les instructions étape par étape. » – Thomas Girard, loueur en meublé non professionnel.

Vous pouvez le télécharger ici :

Cette déclaration doit être effectuée par une personne physique qui exerce une activité indépendante.

Il faut ensuite remplir le formulaire P0i et l’envoyer au Greffe du tribunal de Commerce dont vous dépensez pour pouvoir exercer votre activité de loueur en meublé.

Le formulaire P0i est la déclaration liée à l’exercice par une personne physique d’une activité non salariée indépendante (artistes-auteurs, taxis-locataires, vendeurs à domicile indépendants, loueurs en meublé non professionnels (lmnp)).

Ce formulaire doit être transmis au centre de formalités des entreprises (CFE) (sauf pour les lmnp qui doivent l’adresser au greffe du tribunal de commerce).

Bon à savoir

Remplir le formulaire P0i et l’envoyer au greffe du tribunal de commerce est une formalité obligatoire.

Le non-respect de cette procédure peut entraîner une amende et une régularisation de votre cotisation (CFE ou Cotisation Foncière des Entreprises).

Le formulaire P0i, vous concerne-t-il ?

Oui. Chaque personne ayant décidé de louer un bien immobilier meublé de façon non professionnelle ou professionnelle (LMNP ou LMP) est concernée par ce formulaire.

Elle doit le remplir et l’envoyer, et ce quel que soit le régime d’imposition qu’elle a choisi.

Notons tout de même que le bien immobilier, via un investissement locatif ou non, mis en location doit comporter les équipements minimum suivants pour jouir des règles fiscales avantageuses du régime de location meublée (décret de 2015) :

- Rideaux ou volets

- Equipements de cuisine comme les plaques de cuisson, le réfrigérateur, le four, le congélateur, les ustensiles de cuisine, les étagères…

- Tables avec sièges

- Literie

- Luminaires

- Matériel d’entretien courant

Quelles sont les différences entre LMP et LMNP ?

La principale différence entre les deux statuts des loueurs en meublé concerne la gestion des éventuels déficits : En LMP : ils s’imputent sur le revenu global, vous êtes au régime réel, En LMNP, c’est-à-dire au régime micro-BIC, ils ne peuvent être imputés que sur des revenus de même type.

Comment remplir le formulaire P0i et quand l’envoyer ?

Si vous possédez un bien immobilier que vous voulez louer en meublé, vous devez donc officialiser cette nouvelle activité, considérée fiscalement comme commerciale, avec des revenus à déclarer dans la case BIC (Bénéfices Industriels et Commerciaux).

C’est la raison pour laquelle vous devez faire cette déclaration auprès du Greffe du Tribunal de Commerce ou de l’INPI depuis 2023 dans certaines régions, au maximum 15 jours après le lancement de votre activité de location meublée (courte durée ou longue durée, peu importe).

Pour ce faire, une seule solution, et on y revient toujours : remplir le formulaire P0i de déclaration de début d’activité.

Mais ne craignez rien ! Même si vous souffrez de phobie administrative.

Remplir le formulaire P0i de déclaration de début d’activité est une formalité administrative on ne peut plus simple.

Simplement, vous devez le faire avec rigueur car ce que vous aurez rempli aura un impact sur toute la durée de votre activité de loueur en meublé non professionnelle.

Vous trouverez le détail pas à pas des éléments à remplir ci-dessous.

Une fois votre formulaire P0i renseigné, vous l’enverrez au Greffe du Tribunal de Commerce pour obtenir un numéro SIRET.

Ce dernier correspondra à l’immatriculation de votre activité en tant que loueur d’un bien meublé, et vous serez identifié via le code APE correspondant.

Notez toutefois qu’il s’agit d’une vraie-fausse création d’entreprise. Le régime fiscal de la location meublée est tel qu’elle est fiscalement commerciale, mais sinon il s’agit d’une activité civile pouvant donc être exercer par tous, même si vous avez un travail de titulaire dans la fonction publique.

Il s’agit du seul cas où un fonctionnaire de la fonction publique peut avoir un numéro de SIRET personnel, et où cette immatriculation ne nécessite pas une reconnaissance d’une activité salariée indépendante.

Attention toutefois au cas particulier de l’exploitation d’un bien immobilier meublé en indivision, où le formulaire P0i ne fait pas l’affaire. Il faut en effet dans ce cas remplir un formulaire FCMB, cerfa n°11924*01.

Où envoyer le Fcmb ?

Le FCMB doit être envoyé au greffe du tribunal de commerce de la ville où se trouve le bien. Au cours des 30 jours qui suivront, vous recevrez votre numéro SIRET, ce qui officialise votre activité en LMNP.

Vous pouvez télécharger le formulaire ici, si vous êtes dans cette situation :

Ce dernier est donc obligatoire dans le cas où vous détenez le bien à louer en meublé avec quelqu’un d’un autre foyer fiscal et si vous n’avez pas fait cet investissement immobilier via la création préalable d’une société, SCI, SARL ou autre (plus de détails par ici).

Vous allez par la suite choisir un régime d’imposition pour pouvoir déclarer vos revenus. Vous aurez ainsi le choix entre le régime réel simplifié et le Micro BIC.

Mais quel que soit le régime choisi, il est obligatoire de faire votre déclaration de début d’activité.

Et pour vous aider à bien choisir, cet article sur Eldorado Immobilier est fait pour vous.

Pour récapituler :

Remplir le formulaire P0i vous permettra d’obtenir un numéro SIRET, préciser votre régime d’imposition et surtout, faire connaitre l’existence de votre activité d’un point de vue fiscal.

Maintenant que vous avez compris l’utilité du formulaire P0i pour votre nouvelle activité de location meublée, il est impératif de vous pencher davantage sur les différentes étapes par lesquelles vous devez passer pour que tout soit en règle.

Pour aménager parfaitement votre location, découvrez les meilleurs conseils de la Eldorado Box 3D, Cherchez bien, des bonus avec des conseils introuvables ailleurs et réservés à la communauté Eldorado Immobilier sont cachés 🙂

En version studio.

ou la Elorado Box en version maison :

Les étapes nécessaires pour remplir le formulaire P0i (pas à pas)

Environ 60% des propriétaires LMNP choisissent le régime micro-BIC pour sa simplicité et l’abattement forfaitaire de 50% qu’il offre sur les revenus locatifs.

« J’étais un peu perdu avec toutes les formalités pour déclarer mon activité de LMNP. Heureusement, j’ai trouvé un guide complet qui m’a aidé à comprendre chaque section du formulaire P0i. En moins d’une heure, tout était rempli et soumis correctement. » – Marie Lafontaine, investisseuse en immobilier.

S’identifier

Cette étape concerne les personnes ayant déjà effectué des activités non salariées.

Si la réponse est oui, vous devez donc commencer par renseigner votre numéro de SIRET qui sera probablement gardé identique.

Préciser votre activité (et son lieu)

Dans cette étape vous allez devoir indiquer le lieu où se situe le bien exerçant une activité de location meublée.

Renseigner la date de mise en location ou la date d’achat

Cette étape est cruciale car elle vous aide à déterminer si vous pouvez adhérer à un CGA ou non. Cette adhésion à un Centre de Gestion Agréé vous permettra, de bénéficier d’une non-majoration de votre futur bénéfice imposable, et le montant sera déduit de votre impôt sur le revenu.

Pour aller plus loin sur l’opportunité fiscale d’adhérer à un CGA, cet article d’Eldorado Immobilier vous intéressera.

Ainsi, si vous avez entamé des travaux de réaménagement avant la mise en location, il est conseillé d’indiquer ici la date d’achat du bien meublé que vous mettez en location. Dans le cas contraire, indiquez simplement la date de mise en location.

La déclaration d’une exploitation en commun

L’encadré 9 dans le formulaire P0i n’est pas obligatoire à renseigner.

En effet, le formulaire P0i concerne uniquement le propriétaire seul ou bien louant un bien immobilier en meublé sous le régime matrimonial de la communauté.

Donc, comme cité plus haut, si vous louez votre bien dans le cadre d’une indivision, c’est le formulaire FCMB qui vous faudra renseigner et envoyer. Un LMNP en indivision n’est pas éligible à la réduction d’impôt pour adhésion

à un CGA.

Choisir les options fiscales

Dans cette phase, vous pouvez choisir entre le régime Micro, le régime réel simplifié ou le normal.

Sachez, par ailleurs, qu’il existe 3 régimes d’imposition à la TVA :

- Franchise de base

- Réel simplifié

- Réel normal

Notons ici que la location meublée, sans prestation de services supplémentaires, n’est pas assujettie à la TVA.

Donc comme ça c’est réglé,à moins que vous tombiez dans le régime de la parahôtellerie (vous pouvez le contrôler ici)

Pour toute question, vous pouvez vous rapproche de votre SIE, Service des Impôts des Entreprises le plus proche, qui a pour vocation de renseigner sur les formalités des entreprises.

Il est recommandé d’avoir un compte bancaire dédié à la gestion de votre LMNP pour avoir une vision précise de votre cash flow et aussi pour le cabinet comptable pour intégrer les flux dans les logiciels (et donc pour légitimer vos revenus en cas de contrôle fiscal).

Les démarches après avoir rempli le formulaire P0i

Après avoir rempli et envoyé le formulaire P0i au Greffe du Tribunal de Commerce, vous avez officiellement déclaré votre début d’activité de loueur en meublé professionnel ou non professionnel.

Le traitement du formulaire P0i par le greffe du tribunal de commerce prend en moyenne 15 jours.

Mais d’autres formalités administratives sont à prévoir, et d’autres documents administratifs à remplir (qu est-ce que vous croyez, faut rigoler encore un peu), il faudra :

- adhérer à un centre de gestion agréé (un CGA), (optionnel)

- choisir un expert comptable qualifié pour la location meublée (optionnel, dites moi si vous avez besoin de contacts)

- remplir soigneusement le formulaire pour le paiement de la CFE ou Cotisation Foncière des Entreprises (là c’est obligatoire)

- et enfin vous adresser à l’administration fiscale pour la levée d’option pour le régime réel (simple courrier)

Et pour compléter tout ce qui est dit , trouvez ici :

Déclaration d’urbanisme et division de propriété

Vous souhaitez optimiser votre location meublée en courte durée, ou en location à l’année ?

Vous désirez effectuer quelques travaux dans le cadre d’un changement d’usage ou d’une division ?

Quelles sont les déclarations préalables auxquelles vous êtes soumis ?

Les frais de travaux sont-ils déductibles de vos loyers et revenus fonciers ?

Si oui, dans quelles conditions exactement ?

C’est un fait, il arrive un moment où vous devez faire quelques travaux dans votre location meublée.

Vous avez peut-être assuré lors de l’acquisition de votre investissement locatif en achetant du clef en main, mais des travaux finissent toujours par devoir être programmés.

Néanmoins, il ne suffit pas de contacter un artisan ou autre professionnel du bâtiment pour commencer les travaux ; ce n’est pas aussi simple que ça!

Vous devez concrètement déclarer vos travaux en amont auprès des autorités compétentes en urbanisme, ville ou agglomération, au risque d’être pénalisé en étant en infraction et peut être dans une situation qui ne peut être régularisée.

Stationnement, changement d’usage, division…

Lorsque vous exploitez un bien immobilier (cf cet article sur les astuces de 35 experts en investissement locatif pour réussir à tous les coups et devenir rentier)

Déclaration d’urbanisme pour division de terrain

On entend par changement d’usage, le changement de fonction de la construction.

Notez que les différentes fonctions sont énumérées à l’article R123-9 du Code de l’Urbanisme ; elles sont assez nombreuses et évoluent, avec notamment:

- l’habitation,

- l’hébergement hôtelier,

- les bureaux,

- commerces….

La division d’un immeuble d’habitation en plusieurs appartements n’est donc pas considérée comme un changement d’usage si l’immeuble conserve sa fonction initiale.

Dans certaines agglomérations, louer en courte durée est toutefois soumis à changement d’usage (cliquez sur le lien pour en savoir plus)

Diviser une maison en appartement ne nécessite donc généralement pas de déclaration préalable ni de permis de construire.

Il y a tout de même des cas particuliers :

- si la maison est en zone sauvegardée ou classée,

- si elle présente un intérêt patrimonial ou paysager,

- et si vous effectuez de travaux extérieurs ou d’agrandissement.

Si la division ne respecte pas les conditions mentionnées, une déclaration préalable est nécessaire lorsque :

- L’agrandissement d’une construction entraînant la création d’une surface au sol supérieure à 2m² et inférieure ou égale à 20m² ;

- La modification de l’aspect extérieur d’un bâtiment ;

- Le changement de destination d’un bâtiment même lorsque celui-ci n’implique pas de travaux

- Dans les secteurs sauvegardés dont le plan de sauvegarde et de mise en valeur n’est pas approuvé ou dont le plan de sauvegarde et de mise en valeur a été mis en révision, les travaux effectués à l’intérieur des immeubles ;

- Les travaux exécutés sur des constructions existantes ayant pour effet de modifier ou de supprimer un élément que le plan local d’urbanisme ou un document d’urbanisme en tenant lieu a identifié, en application du 7° de l’article L. 123-1, comme présentant un intérêt patrimonial ou paysager ;

- Les travaux exécutés sur des constructions existantes ayant pour effet, dans une commune non couverte par un plan local d’urbanisme, de modifier ou de supprimer un élément, qu’une délibération du conseil municipal, prise après enquête publique, a identifié comme présentant un intérêt patrimonial ou paysager.

Pour aller plus loin, découvrez le fonctionnement des déclarations préalables dans le cadre d’une location saisonnière.

Déclaration d’urbanisme et changement d’usage

L’autorisation préalable au changement d’usage est délivrée par le préfet du département dans lequel est situé l’immeuble après avis du maire.

Cependant l’autorisation peut être subordonnée à une compensation sous la forme de la transformation concomitante en habitation, de locaux ayant un autre usage, comme c’est le cas typiquement à Paris ou Nice.

Cette possibilité n’existait jusqu’ à présent, que pour les locaux professionnels et cette dérogation avait un caractère personnel, elle cessait lorsque le bénéficiaire cessait son activité.

Désormais le titre est attaché au local et non à la personne, il constitue un droit réel publié au fichier immobilier ou aux hypothèques.

Il n’est donc plus nécessaire de déposer une demande de permis de construire ayant pour seul objet de donner un caractère réel à l’autorisation suite à compensation.

Lorsque le changement d’usage s’accompagne de travaux entrant dans le champ d’application du permis de construire, la demande d’autorisation vaut demande de changement d’usage.

Pour prendre en compte les objectifs de mixité sociale, en tenant compte des caractéristiques du marché et de la nécessité de ne pas aggraver la pénurie de logements, le préfet prend un arrêté fixant les conditions dans lesquelles sont délivrées les autorisations et déterminées les compensations par quartier et, le cas échéant, par arrondissement.

Dans chaque département où le changement d’usage des locaux à usage d’habitation est soumis à autorisation préalable, les conditions dans lesquelles le préfet accorde ces autorisations sont désormais fixées par arrêté préfectoral.

Déclaration d’urbanisme et stationnement :

Dans le cadre d’une division d’un bien immobilier, vous devez prendre en compte l’obligation de création de surfaces de stationnement pour tout logement créé.

Si vous vous trouvez dans l’incapacité à satisfaire cette condition, il faut alors acquérir un emplacement dans un parking privé proche ou dans un parking public.

Il était auparavant possible de verser à la mairie une indemnité compensatoire qui servait à abonder la politique de stationnement de la commune, mais cette possibilité a été supprimée, ce qui est très problématique pour certains prochains, en particulier dans les centre-ville anciens où la place est limitée et où la voiture n’existait pas lors de la construction des bâtiments.

Quelles sont les dépenses de travaux déductibles ?

Les propriétaires de biens meublés peuvent prétendre à une déduction du montant total des travaux sur leurs revenus fonciers.

D’une manière générale, les frais relatifs à l’entretien, la réparation ainsi qu’à l’amélioration des lieux sont concernés par les déductions fiscales.

Regardons tout cela plus précisément

Travaux déductibles en location meublée

Les travaux d’entretien et de réparation du meublé

Comme précisé plus haut, la déduction fiscale relative au travaux porte essentiellement sur les travaux d’entretien et de réparation.

La réglementation et la jurisprudence définissent les travaux de réparation et d’entretien comme étant une intervention dont l’objectif est de conserver ou de remettre en état le bien immobilier loué en meublé pour que les locataires puissent en faire un bon usage.

Certains travaux de réparation et d’entretien sont plus lourds que d’autres, et consistent généralement en :

- La remise en état du gros œuvre ;

- La réparation de l’installation électrique ;

- La réhabilitation des évacuations des eaux usées ;

- Le traitement du bois ainsi que le remplacement ou entretien des menuiseries ;

- La substitution ou la réparation de la chaudière.

Comme vous l’aurez remarqué, les travaux listés ne sont pas destinés à modifier l’usage, l’agencement ou les équipements principaux de l’habitat.

Qui prend en charge les frais de réparation : bailleur ou locataire ? Une question qui revient souvent lorsqu’il s’agit de réparations dites locatives.

En règle général, les travaux d’entretien locatif sont, comme leur nom l’indique, à la charge du locataire.

De ce fait ils ne sont pas concernés par les déductions de revenus fonciers (on ne peut pas gagner sur tous les tableaux !).

Ne dit-on pas que chaque règle à son exception ? celle-ci en compte trois :

- Lorsque les travaux sont nécessaires et inévitables indispensables en raison de la vétusté des lieux ou en cas de force majeure ;

- Lorsque le début des travaux a eu lieu avant l’emménagement du locataire ;

- Lorsque le but des travaux est de rendre le meublé habitable au sens du décret de 2015 issu de la loi ALUR et non pas pour le rénover ou le maintenir en état.

Les travaux d’amélioration du logement meublé

Les travaux d’amélioration englobent les changements effectués au meublé dans le but d’optimiser l’accueil des personnes en situation de handicap, et ce quel que soit sa nature.

Les frais relatifs auxdits travaux entrent, en effet, dans le cadre des déductions fiscales.

Les travaux d’amélioration d’un appartement loué en meublé sont caractérisés par le fait de tels qu’ils apportent au meublé un ou plusieurs équipements supplémentaires dans le but de le rendre plus confortable, et ce, sans apporter de modification à sa structure.

Quel type d’équipement ? Cela comprend entre autres :

- L’installation d’un système de chauffage ;

- La modification du système d’évacuation des eaux usées ;

- Pose de volets ou nouvelles fenêtres ;

- La mise en place d’isolation thermique ;

- L’installation d’une cuisine intégrée.

Attention : Tous les travaux ne sont pas déductibles

Les travaux de construction ou de reconstruction, ainsi que les travaux d’agrandissement n’entrent pas dans le cadre de la déduction des revenus fonciers.

Par contre, ils peuvent être amortis (cf cet article de référence sur l’amortissement en location meublée au réel)

Il faut différencier reconstruction et agrandissement.

La reconstruction est le fruit d’une transformation complète d’affection ou d’usage des lieux.

Cela peut être une modification de l‘agencement total, la démolition ou l‘aménagement d’une partie du logement, la réfection complète du chauffage, d’une toiture ou de travaux de gros œuvre.

L’agrandissement, quant à lui concerne un réagencement des lieux, avec une augmentation de la superficie.

Prenez en compte la nature et l’importance des travaux

Pour être déductibles et ne pas tomber dans l’ambiguïté -car celle-ci n’est pas admise-, vous devez définir en amont la nature et l’importance des travaux.

Certains travaux, comme la séparation d’un appartement en deux, peuvent être considérés comme des travaux d’amélioration déductibles s’ils visent à moderniser et améliorer les lieux.

Cela dit, la restructuration ne doit pas être totale ni la superficie augmentée.

Pour que vos frais soient déductibles, la restructuration doit être partielle, en d’autres termes, les travaux doivent se limiter à une partie du logement, comme c’est le cas des déplacements de cloisons.

Attention : le caractère déductiblede certains travaux n’est pas toujours évident à déterminer ; ce sont parfois de subtils critères qui font la différence. Gardez toutefois en tête que le principe de l’amortissement des murs prend souvent le relais.

Quelles sont les modalités de déduction des travaux ?

Comme vous pouvez vous en douter, la déduction répond à quelques modalités que nous résumons comme suit :

Déductibilité N°1 : Prise en charge à 100% par le propriétaire

Pour commencer, notez que les dépenses de travaux doivent être entièrement prises en charge par le propriétaire.

En effet, pour que les frais soient déductibles, les dépenses engagées doivent être effectuées directement par le propriétaire du bien immobilier.

Dans le cas où le locataire prend l’initiative des travaux en engageant des frais, le propriétaire ne pourra pas ensuite bénéficier d’une déduction.

C’est à lui seul qu’incombent au départ l’initiative et l’engagement des frais.

Déductibilité N°2 : Attention à la plus value sous jascente

Si les travaux ont pour objectif d’entretenir, de réparer ou d’améliorer, ils ne doivent pas augmenter de manière significative la valeur du bien immobilier ; faute de quoi vous vous verrez -en votre qualité de propriétaire- accusé d’accroître volontairement la valeur de votre patrimoine.

Restez vigilant.

Déductibilité N°3 : Attention à la date de réalisation ET de paiement des travaux

Pour que les frais soient déductibles, et ce quelle que soit la nature de vos travaux, vous devez les payer réellement au cours de l’année d’imposition.

Autre condition, les travaux doivent avoir lieu :

- Pendant l’occupation par un locataire ;

- Entre deux locations ;

- Avant la 1re mise en location.

Modalité N°4 : Le propriétaire du bien immobilier ne peut pas bénéficier d’une déduction foncière pour travaux de remise à neuf et de réfection par exemple, si le début des travaux coïncide avec la volonté du propriétaire de récupérer le bien pour un usage personnel, suite à la sortie du locataire.

Modalité N°5 : Enfin, certaines dépenses exceptionnelles entrent dans le cadre des déductions de revenus fonciers. Le propriétaire est autorisé à déduire les frais engagés s’il a été contraint de reloger son locataire le temps de la durée des travaux.

De même, les honoraires payés à un maître d’œuvre ou un architecte pour le suivi des travaux pourront être déduits.

Formulaire P0i en ligne

Vous devez remplir le formulaire p0i pour vous immatriculer comme loueur en meublé non professionnel (LMNP) car actuellement la plupart des greffes vous demandent une immatriculation en ligne sur le site d’Infogreffe, sauf si votre bien loué est situé dans les DOM ou dans la région de Strasbourg.

Oublié de formulaire P0i : que faire ?

Si vous avez dépassé le délai, les risques sont relativement faibles.

En effet, dans le cadre d’une première déclaration, l’administration pourra être plus indulgente si vous justifiez votre retard (si vous êtes en cours d’immatriculation P0i, par exemple).

Il est toujours possible de faire la déclaration a posteriori, sans conséquence financière, et en profiter pour opter à ce moment pour le régime réel.

Ce choix de l’option au réel peut même s’appliquer pour l’année en cours (contrairement à un changement d’option du micro au réel qui doit se faire avant le 1er février pour l’année en cours).

Il est préférable de joindre un courrier à l’attention du contrôleur des finances publiques en expliquant la raison de ce retard si vous êtes amené à envoyer en retard votre liasse fiscale au Service des Impôts des Entreprises.

Conclusion

En somme, le formulaire P0i est un élément crucial pour toute personne débutant dans la location meublée non professionnelle.

Remplir correctement ce document garantit que vous respectez les obligations légales et fiscales dès le début de votre activité.

Prenez le temps de bien comprendre et de remplir ce formulaire pour assurer une gestion fluide et conforme de votre investissement locatif.

Vous ne savez pas trop combien votre investissement immobilier va vous rapporter en courte durée ?

Vous voulez savoir comment vous situer par rapport à la concurrence ?

Savez

J’ai acheté les données du Big Data des plateformes de réservations et construit un simulateur d’étude de marché parfait que vous pouvez utiliser pour ne plus jamais avoir de doutes sur vos projets :

Questions :

Où envoyer le formulaire P0i?

Une fois votre formulaire P0i soigneusement renseigné, vous devez l’envoyer au Greffe du Tribunal de Commerce.

Comment remplir le formulaire P0i ?

Quatre étapes sont nécessaires à suivre pour remplir le formulaire P0i correctement.

Comment remplir une 2042 C LMNP ?

Pour remplir une 2042 C LMNP, il faut passer par les étapes suivantes :

– Envoyez votre formulaire de déclaration de début d’activité. Celui-ci vous permettra d’obtenir un numéro SIRET

– Transmettre votre liasse fiscale au SIE auquel votre bien est rattaché

– Procéder au report de votre résultat fiscal sur votre déclaration de revenus

Comment remplir le formulaire 2031 ?

Si vous louez un bien meublé (professionnel ou pas) vous devez remplir et déposer, pour chaque année civile, votre déclaration 2031. Et ce, que vous ayez choisi le régime réel simplifié ou le Micro BIC. Lors du dépôt de cette déclaration, vous devez joindre, également, la liasse fiscale numéro 2042 C PRO.

Quel formulaire pour déclarer location meublée ?

Si vous êtes loueur non professionnel d’un bien meublé, quel que soit le régime fiscal choisi, vous devez tout d’abord remplir le formulaire P0i. A ce formulaire vous allez joindre :

Votre liasse fiscale et ses annexes 2033, si vous avez opté pour le régime réel simplifié

Le formulaire 2042 C PRO dument remplit, si vous avez choisi le régime Micro BIC

Quel formulaire pour LMNP ?

Un loueur en meublé non professionnel doit remplir un formulaire de déclaration de début d’activité indépendante à l’aide du formulaire P0i.

Comment déclarer son activité LMNP ?

Quand vous débutez une activité LMNP , il faut remplir le formulaire P0i dans les 15 jours du début de la location de votre bien car ce formulaire vous permettra de déclarer votre activité auprès de votre centre de formalités des entreprises.

Quelle entreprise créer pour exploiter une LMNP ?

- Indivision.

- SCI.

- SARL De famille.

- SAS (Société par Actions Simplifiée)

- SNC (Société en Nom Collectif)

Comment obtenir un numéro SIRET pour LMNP ?

Pour obtenir un numéro de SIRET pour LMNP il faut envoyer le formulaire P0i au Greffe du Tribunal de Commerce du bien loué , dès réception de votre demande le siréne fait le nécessaire d’attribuer votre Siret.

Comment envoyer le formulaire P0i ?

Vous devez adresser un formulaire P0i au greffe du Tribunal de Commerce auquel est rattaché le logement meublé.

Comment déclarer LMNP en ligne ?

Vous pouvez le déclarer au www.infogreffe.fr. Et le Greffe transmettra au Service des impôts compétent ainsi qu’à l’INSEE.

Ou immatriculer un LMNP ?

La finalisation de l’enregistrement obligatoire pour le statut de lmnp s’effectue par une inscription auprès du centre de formalités des entreprises (CFE) compétent en fonction du lieu de l’embauche meublée.

Comment remplir le formulaire P0i ?

Pour remplir le formulaire , il faut fournir quelques informations:

- L’adresse à laquelle vous souhaitez recevoir vos courriers

- Informations sur une autre activité non salariée

- Identité et adresse personnelle

- Adresse du lieu d’exercice de l’activité de loueur meublé

- La date de mise en location ou d’achat de votre bien immobilier

- Le régime fiscal (micro-BIC, régime réel simplifié ou régime réel normal)

Qui doit remplir le formulaire P0i ?

Toute personne physique doit remplir le formulaire P0i exerçant une activité non salariée, et elle doit être faite dans les quinze jours qui suivent le lancement d’une activité de location meublée.

Que faire après le remplissage du formulaire P0i ?

Après avoir rempli le formulaire P0i, vous pouvez adhérer à un Centre de Gestion Agréé (CGA) et créer un espace professionnel sur le site des impôts.

Quand envoyer le formulaire P0i ?

Le formulaire P0i doit être envoyé 15 jours suivant le début de votre activité en LMNP.

Quand faire P0i ?

La déclaration P0i doit être déclarée les 15 jours qui suivent le début de l’activité de location meublée.

Comment obtenir un numéro de siret pour une location meublée ?

La demande de SIRET se fait auprès du greffe du tribunal de commerce du bien loué.

Quand déclarer sa location meublée ?

La location meublé est déclarée dans les 15 jours suivant le début de votre activité de loueur en meublé non professionnel.

Quelle démarche pour une location meublée ?

L’activité d’un LMNP nécessite une inscription auprès d’un centre de formalités des entreprises. Cette démarche vous permettra d’avoir un numéro de Siret / de faire connaître l’existence de cette activité / et d’indiquer le régime d’imposition que vous avez choisi.

Quelles sont les charges déductibles d'une location meublée ?

Les charges déductibles d’une location meublée sont : Les frais d’établissement / Les frais d’entretien et de réparation / Les impôts locaux / Les frais de gestion et d’assurances / Les intérêts d’emprunt

Quand devrais-je retourner mon 2042 C Pro ?

Vous devez retourner le 2042 C PRO en même temps que votre déclaration de revenus.

Qui paye la taxe d'habitation location meublée ?

C’est le locataire qui doit payer la taxe d’habitation.

Bonus Gratuit : le Top 50 des sites où publier votre annonce

Bonjour,

Etant propriétaire, je loue une de mes chambres de ma résidence principale.

Dois-je remplir le document POi ?

Merci par avance.

Bonjour Catherine,

Merci pour votre intérêt.

Je vous confirme en effet que la paperasse reste la même 😉

A très vite

Bonjour

nous louons une maison eclusiere en gite pour un syndicat responsable d une riviere

la location du lieu en gite a titre prive est obligatoire dans notre contrat , si nous ne depassons pas les24000 euros.

Mais evidemment nous ne sommes pas proprietaires, cela posera t il un probleme selon vous?

c est une exploitation a deux , mais nous ne sommes pas maries

devons nous utiliser le FCBM?

MILLE MERCIS POUR LES REPONSES

Bien a vous

beatrice

Bonjour Béatrice,

Merci pour votre message et pour votre intérêt !

Aucun souci si vous sous louez avec l’accord du « propriétaire ». et vu que c’est obligatoire…

et en effet, c’est le Fcbm qu’il vous faut !

A très vite

Bonjour,

J’ai acheté un appartement avec ma conjointe avec qui je suis pacsé pour de la location meublée.

Lors de la déclaration de début d’activité sur le formulaire CERFA à envoyer au Greffe du tribunal de commerce, est ce que je peux me mettre seul en entrepreneur individuel avec juste une identité alors qu’on est propriétaire à 2 ?

Il y a t’il des incidences ?

merci

Bonjour

en effet il risque d’y avoir des incidences car ce n’est pas votre « entreprise » qui possède le bien

A très vite

Bonjour est ce qu’un fonctionnaire a le droit de se déclarer en statut LMNP sans etre infraction avec les lois de déantologie de la fonction public ?

Bonjour olivier

Le réponse est oui sans hesiter.

Cela va même plus loin puisque c’est un fonctionnaire qui a fait évoluer la règlementation .

Désormais même le statut LMP est accessible aux fonctionnaires

Cela répond à votre interrogation ?

À très vite

Bonjour Pierre,

Video très instructive , un grand merci.

Question : j’ai cu comprendre que la CFE remplace la taxe foncière est-ce bien le cas et quid de la taxe d’habitation ?

Bonjour Pascal,

merci pour votre retour qui me fait bien plaisir !

Oui pour la CFE

la taxe d’habitation est due par l’occupant du logement au 1e janvier

A très vite

Bonjour Pierre,

merci pour votre article. Je souhaite passer en LMNP réel simplifié : auriez vous un bon comptable sur Montpellier, svp ?

Merci beaucoup

Bonne journée

Bonjour Dan

Merci pour votre message et pour votre intérêt

Oui pas de soucis, vous pouvez remplir le formulaire de cet article et vous serez orienté vers le meilleur comptable pour votre situation

Top 5 des Experts Comptables Pour Location Meublée

A très vite

Pierre

Bonjour Pierre

J’ai acheté un studio en aout 2021 pour faire du LMNP.

Depuis nous faisons des travaux afin de le remettre en état. Je n’ai encore fait aucune démarche d’immatriculation auprès du Greffe du tribunal de Commerce. Je pense pouvoir le mettre en location a partir de mi-janvier 2022.

Dois je l’immatriculer dès à présent ? J’ai peur de ne pouvoir intégrer les frais d’acquisition et le montant des travaux dans mes charges si je ne le fais pas avant janvier 2022 (régime fiscal envisagé réél simplifié)

Merci d’avance

Stéphanie

Bonjour Stéphanie,

Merci pour votre message et votre intérêt

Je vous ai fait une réponse complète en vidéo, c’est plus sympa 🙂

https://youtu.be/5mLLPOXjJU8

Qu’en pensez vous ?

A très vite

Re bonsoir,

J’ai une maison héritée de ma maman, 1 partie est transformée en meublé de tourisme, hors je ne veux pas m’en occuper, ce sont mes enfants qui veulent le faire, comment procéder?

Merci

Bonsoir, l’activité non salarié oui ou non ça correspond á quoi,?

A t’on une activité non salariée

Ou est ce par rapport á la location de meublé?

Merci

Bonjour

Pas vraiment, cela vient de ce que vous faites comme travail principal (ou pas)

Etes vous salarié, indépendant, autre situation ?

A très vite

Bonjour, Merci pour votre vidéo.

Avec mon mari nous allons devenir propriétaire d’un studio meublé dans quelques semaines. Doit-on remplir la case 2A ou 2B du formulaire PO i? Est-ce obligatoire de cocher une des 2 cases?

Doit-on également cocher la case TVA franchise en base? Merci.

Bonjour Isabelle,

étant LMNP vous n’êtes en aucun cas redevable de la TVA 🙂

Bien à vous

Bonjour Pierre,

Je dispose d’un appartement qui est actuellement ma résidence principale que je compte transformer en LMNP au réel. Je serais propriétaire d’une nouvelle résidence principale en novembre. Est-ce que je peux mettre en date de début sur le POi le 1er juillet et commencer à acheter des meubles que je pourrais amortir ? Avez vous également un comptable à me conseiller sur Angers ?

Merci

Bonjour

Cela ne ma paraît pas une trop grosse distorsion 😉

Je vous envoie des coordonnées

A très vite

Bonjour Pierre. Je vous suis depuis quelque temps déjà et j’ai pendant un an été inscrite à votre club. Ayant été très malade, je n’ai pas pu suivre et ma boîte mail a été fermée. J’ai repris mes activités mais je ne peux plus rien télécharger à partir de vos articles. Rien ne m’arrive, pas même dans les spams et/ou indésirable. Vous y opposez vous? Quel est alors le problème? Je vous remercie par avance de bien vouloir me répondre. Bien cordialement

Bonjour,

étant en indivision avec mon compagnon, j’ai rempli une déclaration FCMB dans laquelle l’adresse de l’exploitation est celle du bien que nous avons mis en location.

Si jamais nous mettons en location un nouveau bien, devra-t-on déclarer une nouvelle indivision auprès du greffe, avec comme adresse d’exploitation celle du nouveau bien ?

Merci par avance pour votre aide.

Bonjour merci pour votre message et votre intérêt.

Vous pouvez simplement ajouter un nouveau bien

À très vite

Bonjour Pierre,

Je souhaite me professionnaliser dans la location de meublés de tourisme. Mon activité comptera trois logements, un en Picardie et deux en Normandie. Si j’ai bien compris je dois faire trois P0i, et avoir trois numéros de siret? Mais je voulais une seule société, et avoir un seul chiffre d’affaire. Est-ce possible? Pourriez-vous me donner les coordonnées d’un expert comptable compétent près de Bernay/Cormeilles/Lisieux? Merci.

Bonjour Elodie,

Merci pour votre message !

Vous n’avez qu’une seule déclaration Poi à faire, et ensuite vous raccrochez vos autres logements sur la même activité.

Que pensez vous de ce site sur Bernay ? 🙂

https://bernaytourisme.fr/

A très vite

Bonjour Pierre, je viens d’hériter de la maison de ma mère qui a voulu que son compagnon puisse continuer à y vivre. La maison étant meublée, puis-je lui louer en LMNP ? Pas de crédit donc faut-il déclarer en micro ou réel simplifié ? Connaissez-vous un expert comptable qualifié sur Amiens ?

Merci à vous

Bonjour Agnès

C’est tout à fait possible

Après c’est le calcul qui va vous orienter vers le meilleur choix je vous envoie les coordonnées d’un expert comptable

Cordialement

Bonjour Pierre,

Je vous remercie pour votre article très complet, cependant j’ai quelques questions :

J’ai 3 appartements avec mon mari que je loue en meublé pour des congrès pro et l’été. Je dois me déclarer en LMP.

Comme mes biens sont en indivision avec mon mari, je prends alors le formulaire cerfa 11924*01.

Je suis totalement perdue sur les options fiscales que je dois choisir. Je ne sais pas quoi choisir dans la catégorie B.I.C puis dans la catégorie T.V.A.

Pouvez-vous m’éclairer, s’il vous plaît ?

Comme j’ai 2 autres appartement à déclarer, dois-je remplir et envoyer le formulaire P2-P4i en même temps ou dois-je attendre mon numéro de Siret, s’il vous plaît.

Je vous remercie beaucoup pour votre aide.

Bien à vous

A.S

Bonjour merci pour votre message et bon courage 🙂

Vous n’avez pas de tva à déclarer et oui vous pouvez enregistrer tous vos appartements en même temps

À très vite

Bonjour Pierre

Je suis propriétaire de 2 biens que je souhaite passer en meublé en meme temps qu’un 3ieme en cours de construction

Puis-je envoyer ma demande P0I maintenant pour

1) déclarer mon 3ieme bien a partir de 07/21 en meublé

2) Rapatrier Mes 2 autres loc sous ce régime à compter du 01/21

Cordialement

Bonjour oui il s’agit de régularisations car sur le principe le formulaire est à renvoyer entre le 1e et le 15eme jour après la mise en location .

Mais bien sûr comme quasiment personne ne peut le faire il y a une tolérance

À très vite

Bonjour Pierre

Juste un renseignement, puis-je changer de mode de déclaration de revenus fonciers AUJOURD’HUI et passer du MICRO BIC à BIC en frais réels pour les revenus de 2020 ?

Merci de votre diligence – Cordialement Martine

Bonjour Martine, vous pouvez changer au moment de la cloture de l’année fiscale…

Bien à vous

Bonjour Pierre

Merci pour toutes ce informations.

J’ai une question concernant le p0i que j’ai rempli récemment et envoyé au greffe. Je me suis aperçu que j’ai mis une date de début d’activité à juillet 2021 au lieu de 2020… Pensez vous que cela puisse être modifiable sachant que la démarche est récente et que je n’ai pas encore de numéro Siret.

Si vous avez un contact expert comptable aux alentours de Bayonne je prends aussi Merci d’avance

Bonjour Sylvie,

Merci pour votre message.

Vous pouvez contacter le SIE, service des impots des entreprises, auquel vous êtes rattaché

A très vite

Bonjour Pierre. Merci pour toutes ces informations que je découvre tardivement.je suis novice en la matière! . Je suis hors délais pour le poi ( mais apparemment t je ne suis pas la seule ) … j ai malgré tout quelques incertitudes. En effet je gère depuis le début 2020 un appartement que mes parents nous ont donné( donation partagé) en nue-propriété , ils sont usufruitiers tous les deux. Est on dans le cadre d’une indivision? Il me semble que non , mes parents sont usufruitiers et perçoivent les bénéfices des locatio s en meublé de tourisme ( déclaration faite en mairie dans les délais! ) donc sur le poi dois je indiquer leurs deux noms en exploitation en commun(ils sont mariés sous le régime de communauté réduite aux acquêts)?

Même si je fais cette déclaration poi très en retard , est ce que je peux qd même faire une déclaration de revenus en régime réel simplifie? ( c est une première déclaration de revenus en meuble de tourisme , il me semble que c est possible ? Pouvez vous me confirmer?

J aimerais également me faire aider pour cette premier déclaration , pouvez vous me conseiller un site d’EC en ligne pas trop onéreux?

Merci d avance pour votre réponse

Bonjour oui il faut voir directement avec un expert comptable 🙂

Je vous envoie des coordonnées

Cordialement

Bonjour Pierre

Avant d envoyer le POi au greffe du tribunal de commerce, j aurai une question je suis au assedic rémunéré si j ai un numéro de Siret est ce que je serai considéré comme une entreprise et est ce que cela viendra compromettre mes allocations du chômage ?

Merci pour cet article très intéressant

Bonjour

Merci pour votre message.

A priori non car ce sont deux choses très différentes. Toutefois, je n’ai jamais été confronté à la situation, vous devez appeler pole emploi pour avoir confirmation

Bien à vous

Normalement, si une acticité est déclarée comme « non salariée » (en LMNP) le fait d’avoir un numéro de Siret ne prive pas des droits au chômage. Pour autant, il faut déclarer les revenus sur la déclaration d’impôts et respecter la limite : 120 nuitées par an et pas plus de 90 jours pour la même personne. De plus, ceci est valable dans le cadre d’une location dans la résidence principale et dans les communes de mois de 20.000 habitants.

Bonjour êtes vous sûr de la limite de 120 jours et du nombre d’habitants ?

bien à vous

Bonjour Pierre, je souhaiterais le nom d’un EC sur paris ou en ligne, pour m’aider avec le formulaire POi et avoir des conseils… Merci par avance.

Bonjour Pierre, je souhaiterais le nom d’un EC sur paris ou en ligne, pour m’aider avec le formulaire POi et avoir des conseils (ma locataire arrive demain) même si en LMNP micro-BIC c’est censé être simple… Merci par avance.

Bonjour pas de soucis, je viens de vous l’envoyer

bien à vous

Quelle différence y a t il entre la case EI et EIRL (cadres 2 A OU B) ?

Merci beaucoup

Martine

Voici une explication détaillée: https://www.legalstart.fr/fiches-pratiques/entreprise-individuelle-eirl/ei-eirl-differences/

Bonjour Pierre,

C’est encore Martine, connaissez-vous un expert comptable sur Vizille ?

re-bonjour

je vous envoie des coordonnées

bien à vous

Bonjour,

J’ai acheté un bien dans le Var et il est loué depuis 2016. J’ai choisi la déclaration la plus simple BIC et les impôts de Grenoble (où j’habite, m’ont dit qu’il n’était pas nécessaire d’avoir un N° de SIRET, Aujourd’hui je souhaite passer en mode LMNP réel simplifié et je m’aperçois avec horreur qu’il me faut ce numéro. Est ce que je risque quelque chose ? Merci Martine

Bonjour Martine,

pourquoi ne pas faire un Poi maintenant pour régulariser ?

A très vite

Bonjour Pierre, merci pour cet article vraiment très complet je suis sur Paris et je suis intéressée par une recommandation d’expert comptable qualifié pour la fiscalité et succession Merci par avance.

Bonjour Stéphanie,

Merci pour votre intérêt !

Je vous envoie cela

A très vite

Bonjour Pierre et merci pour cet article vraiment très complet, je navigue sur internet depuis un moment et il n’est pas toujours simple de s’y retrouver. Alors bravo à vous.

Votre site sera dorénavant en favoris !

J’ai 2 questions : n’ayant pas eu connaissance de la déclaration à effectuer via le cerfa 11921*05 (j’ai débuté mes premières locations au mois d’octobre 2020, il s’agit de ma résidence principale), je rempli actuellement le document que je vais envoyer au greffe. Est ce que je risque quelque chose pour cette déclaration tardive ?

Et auriez vous le contact d’un expert comptable abordable financièrement et compétent sur Dijon ? J’aimerai opter pour le régime réel simplifié. Est ce trop tard ?

Merci encore du temps que vous prendrez à me répondre. Bonne fin de journée, je continue mes lectures sur votre site !

Je suis ravi de votre retour !

vous ne risquez pas grand chose dans les faits,ça devrait aller du moment que vous avez régularisé…

Je vous envoie des coordonnées

A très vite

Bonjour,

Merci d’avance pour vos réponses à ces interrogations. J’ai acheté un bien destiné à une LMNP mi-janvier 2021, j’ai des factures de notaire, un emprunt, des factures d’achat mobilier antérieures à la date d’acquisition du bien, des factures de travaux… Pourrais-je tout de même tout déduire en réel simplifié sachant que je n’ai pas encore de date de 1ère mise en location puisque j’espère débuter à la mi-avril ? Quelle date dois-je inscrire pour le début d’activité de ce fait pour être sûre de pouvoir déduire tout cela ? Et si je signe le formulaire 2 à 3 mois après la date de début d’activité est-ce n problème ? Je suis déjà en auto-entrepreneur du coup mon numéro unique d’identification est mon numéro siren ? Pour la TVA dois-je indiquer en réel simplifié comme le régime ? Pour la date de clôture d’exercice puis je mettre au 31/12 ? Je vous remercie d’avance pour toutes vos réponses et le temps que vous nous consacrez. Dans l’attente de votre retour. Bien cordialement.

Bonjour

Merci pour votre intérêt… vous avez beaucoup de questions 🙂

Pour être carré il vous faut mettre la date de début d’exploitation le plus tôt possible pour que tout soit pris en compte

l’activité LMNP n’a rien à voir avec votre statut d’auto entrepreneur et les loyers ne sont pas soumis à TVA

Bien à vous

Bonjour,

Votre site est très bien renseigné.

Cependant j’ai quelques questions?

J’ai achetés 3 appartements dont 2 que j’ai mis en location depuis le 22/01/2021, le troisième sera pour bientôt.

Je constate que j’aurais du faire la déclaration du P0i lors de l’achat (en décembre) et non au moment de la mise en loication…

Par ailleurs j’ai acheté des meubles avant la signature chez le notaire et constate que je ne peux faire figurer des factures antérieures à la date d’achat.

Quelle date dois je mettre sur ma P0i? Celle de ma 1ere facture ou la date d’achat du 1er bien acheté?

Fiscalement qu’est ce qui est le mieux?

Merci d’avance de votre retour.

Bien cordialement.

Clein d’oeil de la Réunion.

Fabrice.

Bonjour Fabrice

merci pour votre intérêt dans Eldorado Immobilier et pour votre message !

C’est la date de première mise en location qui va compter

Bien à vous

Bonjour et merci pour toutes ces infos! Je découvre tardivement tout ce qu’il faut faire…bref… On est très en retard pour la déclaration puisque nous louons un appartement à 3 étudiants depuis septembre!!! Par ailleurs, mon comptable (je suis commerçante) me demande 900€ HT/an pour se charger de la paperasse et cela me paraît deraisonnable..Qu’en pensez vous ? Dernière chose avec mon conjoint nous sommes en indivision avec chacun 1 foyer fiscal. Comment devons nous procéder pour déclarer les charges et les revenus? Les baux sont aux 2 noms. Merci d’avance pour votre retour. Et encore bravo pour la vidéo très claire.

Bonjour cela parait un peu onéreux en effet 🙂

je vous envoie d’autres coordonnées

A très vite

Bonjour Pierre, je suis nouveau en la matière et je trouve tout cela très compliqué. Cependant, j’ai deux questions à vous poser, sur le cerfa POi il y a la question suivante, section 11, en BIC : « Date de clôture de l’exercice comptable ». Je ne comprends pas, un bail meublé à l’année ce déclare du 1er janvier au 31 décembre sous le régime de l’IR des personnes physiques. Que dois-je mettre ? D’autre part, avec 6600 euros annuels de loyers bruts, serais-je soumis aux prélèvements sociaux (17.2%) ? Merci par avance pour vos réponses.

Bonjour,

C’est très simple, mais il faut connaître ce qu’il y a à connaître 🙂

La date de cloture est généralement en juin, et le seuil est de 23 000 €

Très bonne journée et à très vite

Bonjour Pierre. Merci pour ces documents très intéressants. Comme je n’ai pas envie de me plonger dans la paperasserie, je suis intéressé pour obtenir les coordonnées d’un EC qualifié à Dijon. Merci par avance.

Bonjour Thierry,

oui pas de soucis, je vous envoie cela par mail

A très vite

Bonjour,

Je viens de tomber sur votre site et je suis bien contente car il regroupe de façon claire toutes les infos éparpillées un peu partout sur la toile !

Je serai intéressée par le contact d’un EC sur Grenoble ou pas trop loin svp (avec la situation actuelle j’imagine que les réunions se font à distance de toute façon…)

Bonne continuation !

Merci pour votre intérêt dans Eldorado Immobilier Milla

Je vous envoie cela, pas de soucis

A très vite

Bonjour

Je viens tous juste de tomber sur votre site. Et malheureusement j’ai fait une erreur sur le P0i. j’ai reçu mon numéro SIRET et des documents à remplir pour les impôts. Je suis un LMNP,J’ai un bien que je loue à Angers mais je vis sur Vincennes, sur le formulaire au lieu de mettre vous exercer votre activité à votre domicile personnel, j’ai coché la case une adresse professionnelle. Le greffe d’Angers ne me répond pas aux mails ni au téléphone. Ma question est cela a-t-il une incidence sur le numéro de SIRET et bien sûr sur mon régime d’imposition. Je suis sous le régime MICRO BIC. En vous remerciant. Par avance. Cordialement Lydie

Bonjour Lydie

rassurez vous cela ne devrait rien changer car c’est la commune où se situe le bien à louer qui compte

Bien joué, Angers est une belle ville rentable 🙂

A très vite

Bonjour Pierre, je suis sur Paris et je suis intéressée par une recommandation d’expert comptable qualifié. Merci par avance

Bonjour Marouane,

Merci pour votre intérêt

je vous envoie cela

A très vite

Bonjour,

Merci beaucoup pour vos nombreux conseils qui m’ont convaincu de faire appel à un expert comptable pour mon projet LMNP réel simplifié. Pourriez-vous m’en conseiller un sur Villeurbanne ou Lyon ?

Bonjour Franck

Merci pour votre retour !

Je vous envoie cela par mail

A très vite

Bonjour,

Je cherchais une explication simple et claire pour remplir mon POi en tant que locataire d’un meublé pour la première fois. Je suis désolé de vous dire que votre vidéo est totalement incompréhensible et ne m’a absolument rien apporté. Vous auriez au moins pu procéder pas à pas en aidant à renseigner chaque cartouche numéro après numéro ce qui n’est absolument pas le cas. Heureusement que j’ai trouvé un site qui procède de cette manière. Par exemple encadré 2A : EI ou EIRL ? Cartouche 11: quel type de TVA choisir ? Pensez que vous avez affaire à des béotiens en la matière.

Cordialement.

Bonjour Guy,

J’entends complètement votre retour.

Toutefois, si vous n’arrivez pas à remplir ce formulaire basique, soyez très vigilant pour la suite, prenez un bon expert comptable pour vous aider 🙂

Quel était le site qui expliquait mieux ?

Bien à vous

Bonjour Pierre,

j’ai fait l’acquisition de 2 apparts (2018 et 2019) pour mettre en location étudiante et saisonnière. Après travaux ils sont enfin dispo à la location depuis sept 2020 et je découvre que je dois m’inscrire comme LMNP. Le délai de 15 jours est dépassé, j’espère ne pas avoir d’ennui avec les impôts. J’aurai du consulter votre site et vos conseils plus tôt !!

Ma question est : auriez vous les coordonnées d’un comptable en LMNP sur le Var ou Bouches du Rhône et un CGA à recommander?

En vous remerciant,

Bonjour Agnès,

Il y a une certaine tolérance 🙂

je vous envoie des coordonnées par mail

A très vite

Bonjour Pierre,

j’ai achete debut 2017 et fait des gros travaux jusqu’a mi 2020 ou j ai commence la location. Puis je ,sans risques, inscrire la date d’achat ? cad sans me faire taxer durant 3 ans pour rien ? merci , cordialement, Anthony R

Bonjour(re) Anthony oui tout à fait c’est la date de mise en location qui va compter !

À très vite

Merci pour cette article.Auriez vous un expert a recommander en lorraine?Ou a defaut pourriez vous me donner le votre svp?

Bonsoir

Merci pour votre message !

Pas de soucis je vous envoie cela par e-mail

À très vite

oui pas de soucis, je vous l’envoie par mail

A très vite

Bonjour Pierre, je suis sur Paris et je suis intéressée par une recommandation d’expert comptable qualifié. Merci par avance

Bonjour

Je vous envoie cela avec plaisir par email

A très vite

Pierre

Bonjour,

J’ai déja un numéro de siret puisque je loue déja un autre bien. Le nouveau bien n’est pas dans le même département est-ce que je dois faire une déclaration POi?

D’autre part, est-ce que mes deux biens doivent être obligatoirement sous le même régime fiscal ?

Merci pour vos réponses

Françoise

Bonjour,

Contenu bien fais, qui aide beaucoup, je suis également intéressé par la recommandation pour un expert comptable.

Merci d’avance

Je suis ravi d’avoir pu vous aider !

Je vous envoie cela par mail

Vous me tenez au courant ?

A très vite

Bonjour pierre ,

Merci pour vos informations, est t’il possible d’avoir le contact de votre expert comptable pour les déclarations ?

Je suis actuellement lmnp mais je vais automatiquement basculer en lmp cette Année du faite que je dépasse les 23k annuel et je n’ai pas d’autres source de revenu .

Avec plaisir, je vous ai envoyé cela par mail.

vous me tenez au courant ?

A très vite

Bonjour,

Je suis aussi intéressé par vos recommandations pour un expert comptable qualifié avec des revenues LMNP supérieur à 23000€.

Merci beaucoup

Vincent

Pas de soucis, je vous envoie cela de suite !

A très vite

Bonjour,

votre video est impeccable et extrêmement claire. Merci.

Cependant je profite de vos connaissances pour avoir un avis et de l’aide.

Je n’étais pas au courant de la LMNP en regime réel et donc non plus du formulaire POi.

La location en meublé de mon bien a démarrée le 23 juillet, donc je suis hors le délai de 15 jours de début activité pour envoyer le formulaire.

Est-il un problème ?

Dois-je modifier la date de début location ?

Puis-je envoyer le formulaire POi même si en retard ?

Merci de votre conseil.

Bonjour

Merci pour votre intérêt et je suis ravi de pouvoir vous aider !

Pas de soucis vous ne serez ni le premier ni le dernier à déclarer tardivement 🙂

À très vite

Merci de m’avoir rassuré 🙂

J’envoie le formulaire POi aujourd’hui, mais d’abord j’ai deux dernières questions concernant :

1- la ligne 1 : j’ai déjà un numero de Siren-Siret car j’ai le statut d’auto-entrepreneur (micro entreprise) en BNC. Faut-il l’ajouter pour permettre aux impôts d’associer au même SIREN la double casquette en BNC et BIC ?

2- la ligne 2A du POi (cerfa 11921 05). Dois-je cocher ENTREPRENEUR INDIVIDUEL (EI) ou ENTREPRENEUR INDIVIDUEL A RESPONSABILITE LIMITEE (EIRL) ? Je n’ai pas une société. Je suis dans le cadre d’une location meublée de mon bien en LMNP au regime réel simplifié. Je pense qu’il faut cocher EI. Etes-vous d’accord ?

Je vous remercie encore pour ces derniers conseils. Cela me permettra d’envoyer le formulaire aujourd’hui avec la certitude de l’avoir bien rédigé.

Cordialement.

Bonjour ce seront deux activités différentes, et individuel

Bien à vous

Bonjour Pierre,

Je souhaiterais aussi une recommendantion pour un expert comptable, je suis à Marseille. Merci à vous !

Bonjour à toutes et tous,

j’ai vu une vidéo sur Youtube qui explique que depuis le mois de janvier dernier, il faut se déclarer sur le site Infogreffe.

C’est simple et c’est envoyé au bon destinataire directement.

Pour ma part, j’ai acheté un corps de ferme en décembre. Avec mon mari, nous avons rénové le bâtiment principal mais nous avons nos premiers locataires dans quelques jours. Etes-vous certain que je dois indiquer la date d’achat pour le début de la location ? Cela ne risque pas de poser des problèmes car j’aurais dépassé les 15 jours, si je mets le mois de décembre.

Merci d’avance de votre réponse.

J’adore le livre et tous les articles que vous écrivez, Bravo et Merci !

Bonjour

Merci pour votre message

c’est 15j après la date de première location qui est le délai à retenir

A très vite

Bonjour Pierre,

Lorsqu’on détient un bien en indivision (achat d’un couple ayant un foyer fiscal commun),doit on remplir le P0i (en complétant les rubriques dédiées au co-exploitants) et le Formulaire FMCB? ou le P0i suffit.

Merci d’avance de ton retour.

Bonjour Pierre,

Lorsqu’on détient un bien en indivision (achat en couple non marié par exemple),doit on remplir le P0i (en complétant les rubriques dédiées au co-exploitants) et le Formulaire FMCB? ou le P0i suffit.

Merci d’avance de ton retour.

Bonjour

Dans ce cas le FMCB se substitue en lieu et place du POi

Bonjour Pierre un article qui tombe juste à temps. Je comptais déclarer mon meublé de touriste demain et à aucun moment j avais entendu parler de ce document. Tes articles sont très précieux beaucoup d informations. Merci.

Ravi de pouvoir t’aider !

Bonjour Pierre,

Vous évoquez dans votre article un point très intéressant concernant le cumul avec le statut de fonctionnaire.

» il s’agit du seul cas où un fonctionnaire de la fonction publique peut avoir un numéro de SIRET personnel, et où cette immatriculation ne nécessite pas une reconnaissance d’une activité salariée indépendante ».

je partage pleinement votre analyse mais je recherche un fondement officiel (une circulaire par exemple ou une jurisprudence). Merci d’avance pour votre aide

Bonjour Julia

Vous en trouverez notamment une récente puisque c’est un fonctionnaire qui a attaqué la clause d’inscription au RCS pour devenir LMP et l’a rendue illégale

Bien à vous

Bonjour Pierre je suis interressee à obtenir une recommandation pour un expert comptable qualifié. Merci d’avance !

je vous envoie cela Barbara !

A très vite